从“黑天鹅”看稳健收益,主流CEX理财产品全景对比

10月11日,加密市场再现黑天鹅事件。Binance平台上USDE、BNSOL和WBETH相关理财产品发生极端脱锚,造成大规模杠杆仓位雪崩式清算。许多用户一夜之间血本无归。这场惨案给我们敲了警钟,即使是看似稳健的CEX理财产品,也潜藏诸多风险。本文将深入剖析各大CEX理财产品的风险痛点,帮助你识别隐患,构建可持续的理财策略,在极端行情下保有应对能力,稳中求胜。

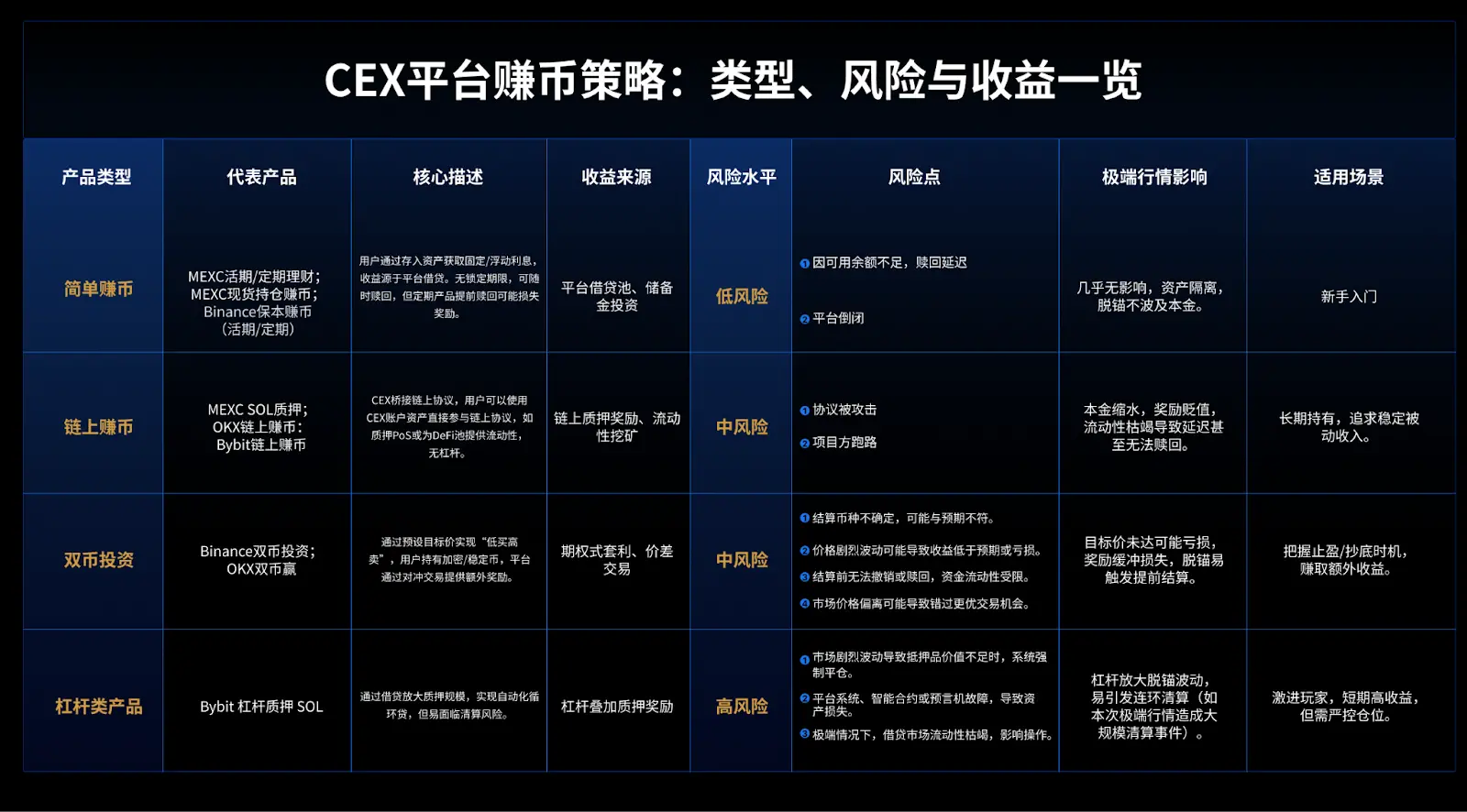

一、理财产品全景:从“睡后收入”到“高风险赌注”

目前,CEX理财产品主要分为四种类型,覆盖从基础储蓄到杠杆放大的多样需求。低风险产品类似于“加密定期存款”,强调保本保息;高风险产品则接近“杠杆期货”,收益与风险均因杠杆而放大。下面按风险梯度依次拆解。

1. 简单赚币

最基础的理财产品,类似于银行活期或定期存款。用户将资产存入平台的“活期/定期”账户,即可获得利息。例如MEXC USDT活期理财产品,不仅存取灵活,并且常规收益可达到5%到20%。

收益主要来自平台将资金借给机构、高频交易者或进行链上质押。此类产品利率低,但风险同样低,本金通常由平台风控机制隔离,无直接市场暴露。即使市场极端行情也不会直接影响本金。活期简单赚币特别适合作为“应急资金”,在极端行情下甚至可充当“抄底弹药库”,确保稳健现金流。

2. 链上赚币

本质上是CEX将链上DeFi协议整合到自家平台,用户可直接从交易所账户参与质押、提供流动性或流动性挖矿,获得利息或代币奖励,而无需钱包配置或执行复杂交易。

收益主要来自链上协议的奖励机制,如质押回报或流动性激励。遭遇极端行情时,可能会出现连锁崩盘,用户资金被锁、收益变负,甚至本金蒸发。

3. 双币投资

用户存入基础币种,选择币对(如BTC/USDT),设定目标价格和到期日。到期结算基于市场价:达标获目标币种+收益,否则收回原币种+利息。

收益主要来自平台套利和市场波动,年化较高。在黑天鹅行情下,价格剧变易导致不利结算,锁定资金错失逃顶/抄底机会。适合牛市止盈或熊市抄底,但需评估波动性。

4. 杠杆类产品

融入杠杆放大收益,如Bybit的SOL杠杆质押:质押SOL借入更多再质押,生成bbSOL用于DeFi,形成雪球效应。用户也可自行添加杠杆,如抵押USDE借出USDT,再用USDT买入USDE,再抵押USDE借出USDT,如此循环往复,将借贷的USDE用于理财。

收益来源于杠杆放大的质押/套利回报,年化较高。但在极端行情下抵押品贬值触发清算引擎强制抛售,放大连锁损失,本金迅速蒸发。适合高风险偏好者,但需严格风控。

二、MEXC Earn 核心产品拆解

正如前文提到的,在行情震荡下如何为用户提供一个“稳健、透明、可持续”的收益来源,成为交易所构建信任的关键一环。

MEXC 的 Earn/理财产品体系正是在这样的需求下逐步建立起来的——避险优先、流动灵活、透明可控,是在熊市中“喘口气”、在牛市前“蓄水池”的重要工具。下文将围绕 MEXC Earn 核心产品进行结构化拆解。

1. 稳健型主力阵容:活期、定期、现货持仓赚币、合约赚币

- 活期理财:灵活存取的收益

活期理财是最基础的加密货币收益产品,类似于银行的活期存款,用户可以随时存入或取出资金,同时在持有资产期间获得利息回报 。最大的优势在于流动性高,用户资产不被锁定,可随时交易或提币,无需任何质押操作即可自动获得每日利息,这非常适合刚入门的新用户或有短期资金需求的投资者。

定期理财:锁定换取更优利率

定期理财类似银行的定期存款,需要将本金锁定一段固定期限,以换取更高的利率回报 。在锁定期内,用户资产被冻结无法交易或提取,但到期后可获得本息兑付。需要注意的是,定期理财流动性较低,提前赎回往往不可行或会损失收益 。因此用户在参与前应规划好资金的锁定期。同时,若所投币种为波动较大的非稳定币,还需考虑锁定期内币价波动带来的潜在风险。

现货持仓赚币:持币即生息

现货持仓赚币是 MEXC Earn 产品体系中体现“躺赚”理念的重要模式。它允许用户无需任何操作,只要在现货账户中持有指定的加密货币,就能自动赚取收益 。这一产品提供了充分的灵活性,用户的币在赚取利息的同时,仍可随时交易、提取或使用,资金没有任何锁定限制。同时,MEXC 每日会根据链上收益情况和全体用户持仓总额,动态调整收益率,确保利息来源透明且可持续 。这一模式适合于希望低门槛获取被动收益的用户群体,例如长期囤币者和不熟悉复杂DeFi操作的新手。整个过程无需额外操作,持币=生息。

合约赚币:交易账户顺带赚息

合约赚币是 MEXC 于近期创新推出的衍生品增值产品,将合约交易与理财收益巧妙结合 。开启合约赚币功能后,用户合约账户中符合条件的资金自动参与专属理财,在不影响正常合约交易的情况下,每日为账户余额带来利息收益 。这意味着用户在进行合约杠杆交易时,保证金闲置部分变成源源不断的利息收入,提高资金利用效率。收益计算与用户的合约持仓规模和账户余额挂钩,一般情况下,合约账户余额可享约3%的基础年化收益率;而当用户持有大额合约仓位(等值≥10万 USDT)时,可激活更高档收益至15%。

2. 亮点解读

MEXC Earn 稳定收益产品体系在设计上有多处亮点,使其在当前充满不确定性的市场环境中脱颖而出,在动荡行情下依然保持正常兑付,用事实证明了其“稳健性”和抗风险能力:

多种模式并存,覆盖全谱需求:MEXC Earn 同时提供了活期、定期、持仓生息和合约生息多种模式,从零门槛的灵活理财到高收益的锁仓产品一应俱全,能够满足不同经验水平和不同理财目标用户的需求 。

收益机制透明且设计合理:MEXC Earn 收益分配机制公开透明,拒绝高风险套利。没有复杂难解的衍生品对冲或高杠杆策略,用户可以清楚知道收益从何而来。这种清晰的结构既保护了用户利益,也降低了平台的系统性风险。

收益发放自动化,使用门槛极低:整个 MEXC Earn 体系强调用户体验友好操作,所有收益无需用户手动领取或反复操作 。这降低了使用门槛,让很多从未接触过理财产品的新人也能轻松参与。

在加密市场史上最惨烈的“1011惨案”中,24小时内全网爆仓清算金额高达 190 亿以上美元,比特币一度闪崩13%以上 。然而,MEXC Earn 平台在此次事件中经受住了考验:所有理财产品的利息兑付保持正常,并未出现延期或无法提取的情况。这得益于前述稳健的收益机制——由于利息不依赖高风险操作,市场暴跌并未切断MEXC Earn的收益来源;同时平台风控团队提前做好了预案,确保即便行情巨震,仍有足够的准备金和流动性来兑付用户收益。从用户反馈来看,哪怕在“黑天鹅”发生当日,活期和持仓赚币用户仍然收到了平日水平的利息,没有任何中断;定期理财也照常在到期日兑付本息,没有因为市场恐慌而限制赎回。

三、结尾

“Earn, Not Burn”——与其在疯狂市场中盲目搏杀烧掉本金,不如通过稳健理财让资产持续增值。这一理念在当前环境下尤显珍贵。对于用户来说,学会理性规划资产配置,把一部分仓位放入可靠的平台赚取被动收益,是对冲市场风险、平滑投资回报的重要策略 。当然,“稳健”并不意味着毫无风险,但正如MEXC Earn所体现的,只要选择对平台和产品,勤于了解规则并遵守纪律,稳定赚取收益目标是可以实现的。