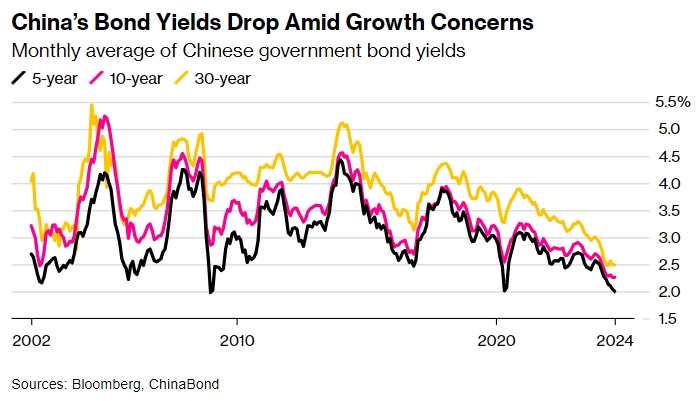

FX168财经报社(亚太)讯 彭博社报道,中国央行正准备在全球货币政策上进行一次大胆的新实验,借鉴对冲基金的做法,安排卖空债券。文章称,中国央行安排借入和出售政府债券,行长潘功胜担心4万亿美元市场出现泡沫。

就在中国高层官员为本周召开、五年一度的三中全会做准备、制定未来宏观经济政策的同时,中国央行行长潘功胜领导下,该行正忙于筹备可以出售的“数千亿”政府债券,以防止中国4万亿美元的债务市场形成泡沫。

长期以来,中国央行一直回避量化宽松政策,如今准备采取非常规政策,通过直接在债券市场交易来控制收益率,但方向却不同寻常。美联储和其他央行在经济停滞时买入债券以压低收益率,而随着债券市场反弹至创纪录水平,中国央行正准备卖出债券以引导长期收益率走高。

(来源:Bloomberg)

报道提到,这是潘功胜面临的复杂而又相互冲突的挑战的一项政策试验。深陷房地产低迷和通货紧缩的中国经济显然需要低利率环境,但利率不能太低,以免损害银行利润、导致债务泛滥或在美元霸权时期削弱人民币。

“随着最终目标实现软着陆,这个过程变得越来越难以管理,”纽约阿波罗全球管理公司首席经济学家托尔斯滕·斯洛克(Torsten Slok)表示。“有太多的变动需要逐渐放缓。”

雪上加霜的是,中国经济放缓导致其数亿储蓄者除了传统的避险债券外,几乎没有其他可行的投资选择。房价正在下跌,股市低迷,监管机构正在收紧对高风险替代投资的监管。

“股市是一场灾难,信贷风险高,房地产方面,忘掉它吧。外国投资受到限制,也有其自身的风险,”日内瓦GAMA Asset Management SA投资组合经理、拥有37年从业经验的Rajeev De Mello表示。“这确实令人担忧。”

(来源:Bloomberg)

结果是,收益率似乎不断下降,央行也敲响了警钟。首先,收益率下降加剧了人们的猜测,即中国央行将需要引导官方利率下降,但由于担心人民币进一步贬值,中国不愿这么做。中国的目标是实现“强势货币”,以巩固其作为主要金融强国的地位。

尽管低收益率可以降低从企业债务到住宅抵押贷款等各类债务的借贷成本,从而支撑经济增长,但长期低收益率只会加剧人们对中国经济日本化的担忧。

最令中国央行担忧的可能是,如果通胀再度抬头,收益率飙升,低收益率债券购买激增可能导致中国银行业重度依赖型经济遭受巨额损失。一些投资者借钱购买债券,如果短期和长期收益率不匹配,他们将面临资金紧缩的风险。

潘功胜上个月在陆家嘴论坛上表示,硅谷银行的倒闭向世界各国央行表明,它们应该监控和防止金融市场风险的积累。

据知情人士透露,彭博社此前报道称,中国央行开始对区域性银行的债券投资进行新一轮检查,以评估债券销售的潜在影响并为未来措施做准备。

自4月底以来,中国官方发出的警告基本没有引起重视。相反,投资者继续追逐势头,对经济短期内出现好转的前景持怀疑态度。

上海天增私募基金管理有限公司副总裁Chen Kang表示:“市场正在与中国央行博弈,过去的市场逆转通常是由经济好转、信贷风险和货币政策收紧引起的。这些事情不太可能在短期内发生。”

彭博策略师Mary Nicola提到,如果不进行重大的结构性改革来促进消费拉动型增长并管理人口结构转型,中国很可能会进一步步日本后尘。持续的低收益率和低迷的经济表现将成为新常态。

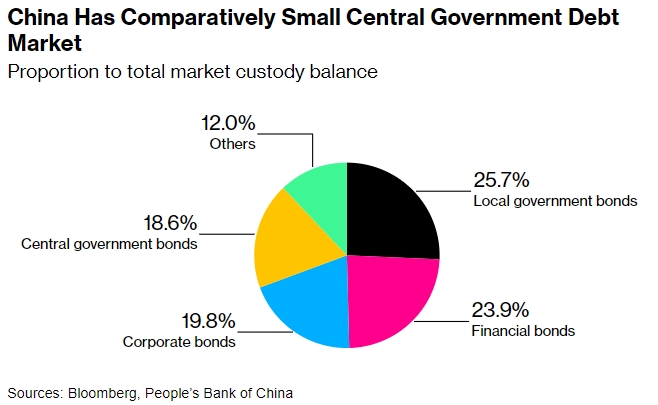

因此,中国央行决定采取直接方式。由于自身资产负债表上没有足够数量的国债,中国央行安排从一级交易商借入国债,进行所谓的公开市场操作。这将使其能够随意出售债券,以将收益率拉低至最低水平。

市场正在猜测何时会出现这样的举措,彭博社的一项调查显示,中国央行10年期国债收益率的红线为2.25%,周二的交易价格大致如此。本月早些时候,该基准创下了2.18%的历史新低。

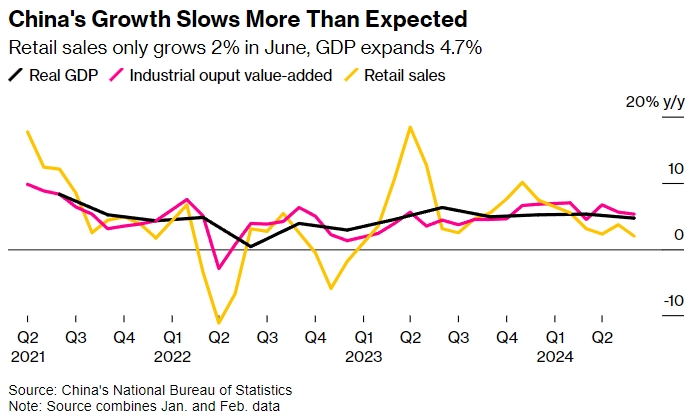

周一(7月15日)公布的数据显示,第二季度经济增长意外放缓至五个季度以来的最差水平,原因是消费者支出疲软削弱了出口繁荣。如果曾威胁提高中国商品关税的美国前总统特朗普(Donald Trump)连任,逆风可能会加剧。

(来源:Bloomberg)

本周的全体会议是一场政治盛会,而非政策盛会,这意味着投资者不应期待会议将推出任何具体的大规模刺激措施。相反,7月底召开的政治局会议将成为政府放弃限制、寻求刺激增长的下一个机会。

风险在于,如果政策支持持续缺失,中国央行引导收益率的工作将变得更加困难。鉴于市场上缺乏长期政府债券,收益率的任何反弹都可能最终成为债券多头重返市场的机会。

(来源:Bloomberg)

根据中国央行数据,5月份中国国债余额为30.4万亿元人民币,约合4.2万亿美元,而中国债券市场的规模为163.5万亿元人民币,其中大部分为境内债券。散户投资者的投机性购买、基金经理借资金流入而产生的需求,以及寻求更高收益的公司购买推动了今年的涨势。

尽管自2023年底以来国际投资者的持仓有所增加,但5月份的持仓量仍仅占7%。一些人对中国央行的目标持谨慎态度。

贝莱德驻新加坡亚太区基本固定收益首席投资官尼拉杰·塞斯(Neeraj Seth)表示,债券发售计划的消息“让我们更加中立,你不想妨碍中国央行试图调整曲线”。

但对于布兰迪万全球投资管理公司(Brandywine Global Investment Management)投资组合经理Carol Lye来说,债券市场的上涨势头仍有所减弱,尤其是在中国经济增长依然疲软的情况下。

“可能正在形成一些泡沫,”她说。“总有一天我们必须离开,但现在还不是时候。”

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情