TradingKey - 在全球资本市场中,日本央行政策动向和日元汇率走势通常是投资决策的重要风向标。在很多情况下,日本央行的一举一动会波及全球股市、债市和汇市,比如日本央行加息导致国际资本流动和美股抛售。

全球最大净债权国的角色支撑了日元避险地位,长期低利率政策和由此催生的套息交易也大幅提升了日元的国际地位。因潜在的资本回流,日本央行政策变化不仅是区域性事件,更是全球金融体系的“杠杆支点”。

日本央行货币政策的重要性

日本央行货币政策不仅影响日本国内经济,还对全球金融市场、汇率、资本流动和债券市场产生深远影响,这主要是因为低利率政策催生的大规模日元套利交易和日本投资人的全球资产配置。

1、日元套利交易——流动性引擎

由于日本长期实行超低利率政策,国际投资者选择借入低息日元,兑换成美元、欧元或新兴市场货币,来投资美股、美债、新兴市场股票等高收益资产。这便是“日元套利交易”的最直接方式。

日元是全球最便宜的融资货币之一,日本央行加息意味着这一全球便宜钱供给将会缩水,国际投资者不得不考虑收益率缩小的情况。当日元套利交易出现逆转(卖出高收益资产、换回日元),便容易带来海外资产抛售潮。

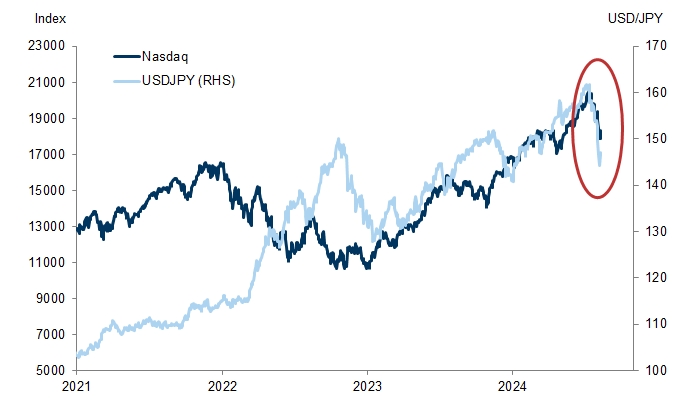

2024年8月,日元套利交易平仓引发全球资本市场巨震。高盛当时研报指出,美元兑日元汇率的下跌与纳斯达克指数呈现出的异常紧密的相关性印证了人们关于日元升值导致日元套利平仓的猜测。当时的CFTC数据显示,约90%的套利交易进行了平仓。

【纳斯达克与美元兑日元汇率,来源:高盛、彭博】

另外,日本央行的货币政策立场变化将加剧日元汇率的波动,并给拥有以日元计价的债务的投资人带来风险,加码资产的意愿被削弱。

2、日本投资人的全球资产配置——资本回流隐患

数十年来,日本积累了大量的经常帐盈余,助推其拥有全球最大的净国际投资仓位。截至2025年3月,日本以1.13万亿美元的美国国债持有量稳居第一大美债持有国地位,英国和中国次之。

当日本央行流动性收紧,国内利率的上升可能会促使资金回流,这可能会加剧海外资产的抛售。本质上,日元套利交易和日本最大美债持有国地位都是通过资本回流的方式加剧全球资产抛压。

景顺投资表示,日债利率的上升对全球市场具有重大溢出效应。截至2025年6月,日本持有的数万亿美元债券市场的波动性攀升至二十多年来最高。

彭博数据显示,自2022年日本央行开始放宽利率曲线控制(YCC)以来,美债利率曲线和日债的联动性不断加强,凸显美国国债对日债波动的敏感性飙升。

需要指出的是,日本央行是日本国债的最大买家或债主,占比52%。虽然日本央行2025年6月会议决定调整下一财年的缩减购债计划,但日本央行仍料维持持有50%以上国债的地位。

日元为什么是避险货币?

纵观历史,日元是全球主要避险货币,其在1997年亚洲金融危机、2011年欧债危机、2020年新冠疫情期间都出现了明显且快速的升值。

【日元兑美元(JPY/USD)汇率走势,来源:TradingView】

有研究指出,在1990年至2022年的17次恐慌指数VIX快速上升期,日元兑美元出现了14次升值,凸显了日元在风险事件期间的避险功能。

与美元背靠美国金融霸权和瑞郎依赖中立国属性不同,上述提到过的日元套利交易和日本海外投资潮是日元成为避险货币的关键动力。

其一,当全球出现金融危机、地缘冲突等风险事件时,国际投资者会迅速平仓套利交易,买入日元并偿还日元借款,这会提振日元需求和日元升值。

其二,当风险事件爆发时,日本企业和居民会在避险情绪驱动下收回海外风险资产,并向国内安全资产转移,资金回流增加了日元兑换需求,日元汇率得以支撑。

需要指出的是,日本的国际投资头寸的持有人主要是私人部门,资金使用上会比公共部门更加灵活,且他们持有的资产主要是高流动性的权益资产和债券等。

此外,日本长期的经济稳定性和低通胀、货币宽松环境使得日本相对其他国家更具避险色彩。天然的地缘优势也使得这一东亚发达国家绝缘于多数地缘局势,它也具备抵御东亚新兴市场冲击的能力。

多种因素使得“危机时买入日元”成为全球市场的“惯性认知”,这种共识在历史多次的印证下形成自我强化效应。

原因 | 说明 |

低利率环境-套息交易 | 套利交易平仓引发的日元升值 |

资本账户开放-日本国际投资 | 资金回流增加日元兑换需求 |

经济稳定性 | 低增长、低通胀、低利率的稳定宏观基本面 |

市场共识 | 历史表现强化避险属性 |

【日元成为避险货币的原因,来源:TradingKey整理】

日元避险地位下降了吗?

日元的避险地位并非一成不变。在2025年6月以色列与伊朗发生军事冲突后,日元汇率不涨反跌令华尔街质疑日元的避险能力。

美银证券指出,以伊冲突下市场的反应方式似乎在重新定义“避险”的含义——原油上涨、股市下跌是预料之中,但美债抛售、美元涨势微弱、日元瑞郎下跌的走势与传统观念不一致。

实际上,在2022年俄乌冲突爆发时,日元的避险功能同样“失灵”,日元的小幅上涨弱于历史规律。

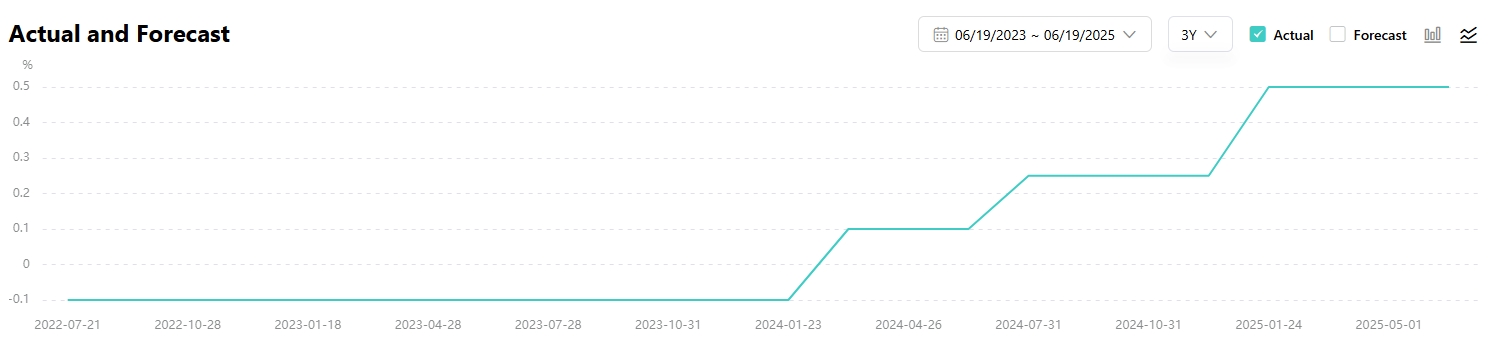

日元避险功能受到冲击的根源在于日本货币政策环境趋于收紧,而低息环境才是支撑日元在危机时期坚挺的核心。日本央行自2024年3月以来已三次提高基准利率,市场对何时第四次加息充满兴趣。

【日本央行基准利率,来源:TradingKey】

美日利差的收窄正在改变日元作为低融资成本的货币地位,削弱了传统套利交易的收益空间,日债利率的上升也驱动日本投资人更加关注国内的投资。

另外,美国的降息动态也增加了日元汇率的潜在波动,投资人建仓套利交易的行为变得更加谨慎。全球经济增长动力趋弱、重要产油国的地缘冲突等因素加剧了日本外部环境压力并恶化贸易条件,日本实际上越来越难以在风险事件中独善其身。

尽管日元的避险地位受到质疑,但日本的低利率仍然是全球少有的。因日本央行未来更大幅度的加息概率有限,这种低息优势依然有助于稳固日元的避险属性。

日本央行政策未来走向

经济学家预计,由于美国关税对日本经济带来的不确定性,日本央行第四次加息很有可能将推迟到2026年一季度。

日本央行5月货币政策会议的经济展望显示,委员们将2025财年的GDP增速预期从1.1%砍半至0.5%,2026财年增速预测也从1.0%降至0.7%,理由是贸易政策以及其他政策导致海外经济放缓、国内企业利润下降等因素拖累日本经济增长。

强劲的经济增长、薪资和通胀数据是日本央行进一步提高借贷利率的先决条件。日本央行前首席经济学家Seisaku Kameda认为,日本央行可能会希望等待明年企业是否还热衷于提高薪资的线索,这使得任何的加息都必须等到明年1月或3月。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情