กองทุน ETF คืออะไร?

ในสถานการณ์ที่เศรษฐกิจทั่วโลกเกิดความไม่แน่นอน ผู้ลงทุนหลายคนพยายามหาความมั่นคงที่ให้ผลตอบแทนทั้งระยะสั้นและระยะยาว แต่เชื่อหรือไม่ครับว่าจริงๆ แล้วการลงทุนไม่ได้ให้ประโยชน์เฉพาะในยามวิกฤตเศรษฐกิจเท่านั้น โดยเฉพาะอย่างยิ่งกองทุน ETF ซึ่งนับเป็นตัวช่วยในการถ่วงความรุนแรงจากผลกระทบทางการเงินที่จะได้รับอย่างคาดไม่ถึง

ดังนั้นในบทความนี้เราจะมาทราบกันว่า ETF คืออะไร คนทั่วไปจะสามารถลงทุนอย่างไร โดยที่ผู้ลงทุนสามารถศึกษาเพื่อนำไปวิเคราะห์และตัดสินใจเลือกการลงทุนกับ ETF อย่างหมาะสมนำไปสู่สร้างมูลค่าที่มีอย่างยั่งยืน

ETF คืออะไร?

ETF หรือ Exchange Traded Fund คือ การลงทุนในกองทุนดัชนีตลาดหลักทรัพย์ประเภท ETF หรือ กองทุนเปิดประเภทหนึ่งที่รวบรวมดัชนีหุ้นจากหลากหลายบริบทเข้าไว้ด้วยกัน ผนวกขึ้นเป็นกลุ่มการลงทุนใหญ่ๆ ไม่ว่าจะเป็น ทองคำ (Gold ETF), การลงทุนอ้างดัชนีราคาต่างประเทศ (Foreign ETF), การลงทุนอ้างดัชนีราคาหุ้นในประเทศ (Equity ETF) เป็นต้น

แล้วทราบหรือไม่ครับว่ากองทุนเหล่านี้ได้จดทะเบียนในตลาดหลักทรัพย์ ซึ่งผู้ที่บริหารจัดการคือ บริษัทหลักทรัพย์จัดการกองทุนรวม (บลจ.) โดยที่จะสร้างผลตอบแทนด้วยวิธีอิงกับดัชนีอ้างอิง ที่ปัจจุบันนี้สามารถเทรดได้ทั้งตลาดภายในประเทศ ต่างประเทศ และกลุ่มอุตสาหกรรมที่น่าสนใจ ที่สำคัญผู้ลงทุนจะมีสิทธิรับผลตอบแทนจากการลงทุน 2 ช่องทางอันได้แก่

จากส่วนต่างราคา (Capital Gain) กล่าวคือ เมื่อผู้ลทุนซื้อกองทุนในประเภท ETF โดย ณ ขณะนั้นมีราคาที่ต่ำกว่าราคาหลังจากซื้อมาแล้วในปัจจุบัน ก็จะได้รับกำไรจากส่วนต่างขอราคา

เงินปันผล (Dividend) กล่าวคือ ผู้ลงทุนจะได้รับเงินปันผลจากการจัดสรรปันส่วนโดยผู้จัดการเงินทุน ซึ่งผู้ลงทุนจะได้รับมากหรือน้อยจะขึ้นอยู่กับจำนวนหุ้นหรือหน่วยลงทุนที่ผู้ลงทุนเป็นเจ้าของ ทั้งนี้เงินที่ได้รับจะอยู่ในรูปหลังจากหักค่าดำเนินการและค่าธรรมเนียมของบริษัทจัดการกองทุนรวมไปแล้ว

ประเภทของ ETF

ETF มีหลายประเภท แต่ละประเภทได้รับการออกแบบเพื่อให้เหมาะกับกลยุทธ์การลงทุนและความชอบที่แตกต่างกัน ต่อไปนี้เป็น ETF ประเภททั่วไปบางส่วน:

1. ตราสารทุน ETF

ETF เหล่านี้ลงทุนในหุ้นเป็นหลัก โดยให้นักลงทุนได้สัมผัสกับดัชนีตลาดในวงกว้าง ภาคส่วนเฉพาะ อุตสาหกรรม หรือแม้แต่แต่ละประเทศ ตัวอย่าง ได้แก่ SPDR S&P 500 ETF (SPY) หรือ Technology Select Sector SPDR Fund (XLK)

2. ตราสารหนี้ ETF

หรือที่เรียกว่า ETF ของพันธบัตร โดยลงทุนในหลักทรัพย์ที่มีรายได้คงที่เป็นหลัก เช่น พันธบัตรรัฐบาล พันธบัตรบริษัท หรือพันธบัตรเทศบาล พวกเขาเสนอให้นักลงทุนได้สัมผัสกับสินทรัพย์ตราสารหนี้ที่หลากหลายซึ่งมีระยะเวลาครบกำหนดและคุณภาพเครดิตที่แตกต่างกัน ตัวอย่าง ได้แก่ iShares Core U.S. Aggregate Bond ETF (AGG) หรือ Vanguard Intermediate-Term Corporate Bond ETF (VCIT)

3. สินค้าโภคภัณฑ์ ETF

ETF เหล่านี้ลงทุนในสินค้าโภคภัณฑ์ที่จับต้องได้ เช่น ทองคำ เงิน น้ำมัน หรือผลิตภัณฑ์ทางการเกษตร หรืออาจลงทุนในสัญญาซื้อขายสินค้าโภคภัณฑ์ล่วงหน้า โดยจะให้ความเสี่ยงต่อการเคลื่อนไหวของราคสินค้าอ้างอิงโดยที่นักลงทุนไม่จำเป็นต้องถือครองสินทรัพย์ทางกายภาพโดยตรง ตัวอย่าง ได้แก่ SPDR Gold Shares (GLD) หรือ United States Oil Fund (USO)

4. ภาคส่วนและอุตสาหกรรม ETF

ETF เหล่านี้มุ่งเน้นไปที่ภาคส่วนหรืออุตสาหกรรมเฉพาะของเศรษฐกิจ ช่วยให้นักลงทุนสามารถกำหนดเป้าหมายพื้นที่ของตลาดที่พวกเขาเชื่อว่าจะมีผลการดำเนินงานที่ดี ตัวอย่าง ได้แก่ Financial Select Sector SPDR Fund (XLF) สำหรับบริการทางการเงิน หรือ iShares U.S. Aerospace & Defense ETF (ITA) สำหรับบริษัทการบินและอวกาศและการป้องกันประเทศ

5. ระหว่างประเทศและระดับโลก ETF

ETF เหล่านี้นำเสนอความเสี่ยงต่อตลาดต่างประเทศหรือเศรษฐกิจโลกนอกประเทศบ้านเกิดของนักลงทุน อาจมุ่งเน้นไปที่ภูมิภาค ประเทศ หรือแม้แต่ดัชนีระดับโลกโดยเฉพาะ ตัวอย่าง ได้แก่ iShares MSCI Emerging Markets ETF (EEM) หรือ Vanguard FTSE Developed Markets ETF (VEA)

6. หลายสินทรัพย์ ETF

ETF เหล่านี้ลงทุนในสินทรัพย์หลายประเภท รวมถึงหุ้น พันธบัตร สินค้าโภคภัณฑ์ และการลงทุนทางเลือกในบางครั้ง นำเสนอการกระจายความเสี่ยงในกองทุนเดียว เหมาะสำหรับนักลงทุนที่มองหาพอร์ตการลงทุนที่สมดุล ตัวอย่าง ได้แก่ Vanguard Balanced ETF Portfolio (VBAL) หรือ iShares Core Growth Allocation ETF (AOR)

7. ETF แบบผกผันและแบบมีเลเวอเรจ

ETF แบบพิเศษเหล่านี้ใช้อนุพันธ์และกลยุทธ์อื่นๆ เพื่อให้ผลตอบแทนที่มีความสัมพันธ์แบบผกผันหรือใช้ประโยชน์จากประสิทธิภาพของดัชนีหรือสินทรัพย์อ้างอิง Inverse ETF มุ่งหวังที่จะทำกำไรจากการลดลงของดัชนีอ้างอิง ในขณะที่ ETF แบบมีเลเวอเรจมีเป้าหมายที่จะขยายผลตอบแทน ไม่ว่าจะขาขึ้นหรือขาลง ตัวอย่าง ได้แก่ ProShares Short S&P 500 ETF (SH) สำหรับ ETF แบบผกผัน และ ProShares Ultra S&P 500 (SSO) สำหรับ ETF แบบเลเวอเรจ

สิ่งสำคัญสำหรับนักลงทุนคือต้องศึกษาและทำความเข้าใจลักษณะเฉพาะ ความเสี่ยง และวัตถุประสงค์การลงทุนของ ETF แต่ละประเภทอย่างละเอียดถี่ถ้วนก่อนตัดสินใจลงทุน

ETF ดีอย่างไร?

การลงทุนกับ ETF จะช่วยให้การกระจายความเสี่ยงของการลงทุนเป็นไปอย่างมีประสิทธิภาพ เพราะการลงทุนถูกกระจายไปยังหุ้นหลายๆ ตัวในกิจการที่คาดว่าจะสร้างอัตราผลตอบแทนที่สวยงาม ด้วยจำนวนหุ้นในตลาดหลักทรัพย์ที่มีมากกว่า 800 ตัว ทำให้ผู้ลงทุนทั่วไปโดยเฉพาะผู้ลงทุนรายใหม่เกิดความลังเลที่จะซื้อหุ้นรายตัวเพราะกลัวการตัดสินใจลงทุนผิดพลาดไปเลือกหุ้นที่ราคาสูงแต่อัตราการทำกำไรต่ำเป็นต้น ทั้งนี้ด้วยเงินทุนแต่ละคนที่มีไม่เท่ากัน จะให้ไปลงทุนกับหุ้นตัวเดียวแบบหมดหน้าตัก! ก็เป็นประเด็นที่ต้องคิดกันหลายวันเลยทีเดียว

ดังนั้น ปัจจุบันนี้นักลงทุนรุ่นใหม่ อาจจะไม่เพียงเฉพาะหน้าใหม่เท่านั้นที่ตัดสินใจมาเดิมพันกับกองทุน ETF เพราะมองเห็นสิ่งที่สร้างความคุ้มค่าได้สูงกว่า ความเสี่ยงถูกกระจายได้อย่างมีประสิทธิภาพ ไม่ต้องเป็นเซียนหุ้น ไม่ต้องเสียเวลาวิเคราะห์หุ้นแต่ละตัว ซึ่งจำนวนเงินทุนจะไม่ใช่อุปสรรคของคุณอีกต่อไป

สรุปจุดเด่นของการลงทุนกับ ETF ง่ายๆ จำได้ 3 ข้อ

เป็นหลักทรัพย์ที่ใช้เงินลงทุนน้อยกว่า

มีค่าธรรมเนียมที่ต่ำกว่ากองทุนรวม

ซื้อขายสะดวกเหมือนหุ้น

ETF vs หุ้น vs กองทุนรวม

ETF หุ้น และกองทุนรวมเป็นเครื่องมือในการลงทุนทุกประเภท แต่จะมีความแตกต่างกันในประเด็นสำคัญหลายประการ:

1. โครงสร้าง

ETFs

ETF คือกองทุนรวมที่มีการซื้อขายในตลาดหลักทรัพย์ คล้ายกับหุ้นแต่ละตัว สามารถซื้อและขายได้ตลอดทั้งวันซื้อขายในราคาตลาด และราคาจะผันผวนตามอุปสงค์และอุปทาน

หุ้น

หุ้นแสดงถึงความเป็นเจ้าของในบริษัทเดียว เมื่อคุณซื้อหุ้นของบริษัท คุณจะกลายเป็นเจ้าของบางส่วนของบริษัทนั้น

กองทุนรวม

กองทุนรวมรวบรวมเงินจากนักลงทุนหลายรายเพื่อลงทุนในพอร์ตหลักทรัพย์ที่หลากหลาย เช่น หุ้น พันธบัตร หรือสินทรัพย์อื่น ๆ มีการซื้อและขายตามมูลค่าทรัพย์สินสุทธิ (NAV) ซึ่งคำนวณ ณ วันสิ้นสุดการซื้อขายแต่ละวัน

2. การกระจายความเสี่ยง

ETFs

ETF มักจะให้ความหลากหลายโดยการลงทุนในตะกร้าสินทรัพย์ เช่น หุ้น พันธบัตร หรือสินค้าโภคภัณฑ์ การกระจายความเสี่ยงนี้ช่วยกระจายความเสี่ยงไปยังหลักทรัพย์หลายตัว

หุ้น

การเป็นเจ้าของหุ้นในบริษัทเดียวทำให้นักลงทุนมีความเสี่ยงที่เกี่ยวข้องกับผลการดำเนินงานของบริษัทนั้น ๆ

กองทุนรวม

กองทุนรวมนำเสนอการกระจายความเสี่ยงโดยการรวบรวมเงินของนักลงทุนและการลงทุนในหลักทรัพย์ที่หลากหลายในประเภทสินทรัพย์และภาคส่วนต่างๆ

3. ความยืดหยุ่นในการซื้อขาย

ETFs

ETF สามารถซื้อและขายได้ตลอดทั้งวันที่มีการซื้อขายในตลาดหลักทรัพย์ ช่วยให้นักลงทุนสามารถดำเนินการซื้อขายในราคาตลาดได้

หุ้น

สามารถซื้อและขายหุ้นได้ตลอดทั้งวันที่มีการซื้อขายในตลาดหลักทรัพย์ ทำให้เกิดสภาพคล่องและความยืดหยุ่น

กองทุนรวม

โดยทั่วไปกองทุนรวมจะซื้อและขายผ่านบริษัทกองทุน ณ สิ้นวันซื้อขาย โดยอิงตาม NAV ที่คำนวณในขณะนั้น ผู้ลงทุนไม่สามารถซื้อขายกองทุนรวมระหว่างวันได้

4. ค่าใช้จ่าย:

ETFs

โดยทั่วไป ETF จะมีอัตราส่วนค่าใช้จ่ายต่ำกว่าเมื่อเทียบกับกองทุนรวม อย่างไรก็ตาม นักลงทุนอาจต้องเสียค่าคอมมิชชั่นในการซื้อขายเมื่อซื้อและขาย ETF ผ่านบัญชีนายหน้าซื้อขายหลักทรัพย์

หุ้น

การซื้อและขายหุ้นแต่ละรายการอาจต้องเสียค่าคอมมิชชั่นจากนายหน้าซื้อขายหลักทรัพย์ นอกจากนี้ บางบริษัทยังจ่ายเงินปันผลให้กับผู้ถือหุ้นซึ่งอาจต้องเสียภาษี

กองทุนรวม

กองทุนรวมอาจมีอัตราส่วนค่าใช้จ่ายสูงกว่าเมื่อเทียบกับ ETF เนื่องจากค่าธรรมเนียมการจัดการและค่าใช้จ่ายอื่นๆ กองทุนรวมบางแห่งยังเรียกเก็บค่าธรรมเนียมการขายหรือค่าธรรมเนียมการไถ่ถอน

5. ประสิทธิภาพทางภาษี:

ETFs

โดยทั่วไป ETF มักจะประหยัดภาษีเนื่องจากมีโครงสร้างที่เป็นเอกลักษณ์ พวกเขามีความสามารถในการลดการกระจายกำไรจากเงินทุน ซึ่งอาจส่งผลให้ภาระภาษีสำหรับนักลงทุนลดลง

หุ้น

อาจมีการบังคับใช้ภาษีกำไรจากการขายหุ้นเมื่อนักลงทุนขายหุ้นโดยมีกำไร นอกจากนี้เงินปันผลที่ได้รับจากหุ้นยังต้องเสียภาษีอีกด้วย

กองทุนรวม

กองทุนรวมอาจกระจายกำไรจากการลงทุนให้กับผู้ลงทุน ซึ่งอาจส่งผลให้เกิดภาระภาษี แม้ว่าผู้ลงทุนจะไม่ได้ขายหุ้นก็ตาม สิ่งนี้สามารถลดประสิทธิภาพทางภาษีได้

โดยรวมแล้ว ทางเลือกระหว่าง ETF หุ้น และกองทุนรวมขึ้นอยู่กับปัจจัยต่างๆ เช่น วัตถุประสงค์ในการลงทุน การยอมรับความเสี่ยง ความชอบในการซื้อขาย และการพิจารณาต้นทุน สิ่งสำคัญสำหรับนักลงทุนคือต้องเข้าใจลักษณะและความแตกต่างของเครื่องมือการลงทุนแต่ละประเภทก่อนตัดสินใจลงทุน

สิ่งสำคัญที่คุณต้องรู้ก่อนการลงทุนกองทุน ETF

การลงทุน ETF ไม่มีการกำหนดระยะเวลาขั้นต่ำ แต่ ETF จะขึ้นลงตามตลาด ดังนั้นอาจเกิดการขาดทุนในระยะสั้น แต่ส่วนใหญ่ในระยะยาวจะให้ผลตอบแทนเฉลี่ยที่สูงกว่า ดังนั้น ETF จะเหมาะกับนักลงทุนทีชื่นชอบสไตล์การเทรดระยะยาว

ในการลงทุนจะมีค่าธรรมเนียมจัดการที่เรียกเก็บจากผู้ถือหน่วยซึ่งรวมอยู่ในราคาของกองทุนแล้ว

การที่ดัชนีกับราคาสินทรัพย์อ้างอิงมีราคาไม่ตรงกัน ซึ่งอาจจะเกิดจากค่าธรรมเนียมของการบริหารจัดการของบริษัทหลักทรัพย์จัดการกองทุนรวม

ผลตอบแทนจาก ETF อาจจะต่ำกว่าผลตอบแทนของหุ้น

ETF เหมาะกับนักลงทุนแบบไหน?

นักลงทุนส่วนใหญ่ที่เลือก ETF ก็เพราะประเด็นสำคัญในเรื่องการกระจายความเสี่ยง เพราะผู้ลงทุนเองอาจจะยังไม่มีเวลามากพอในการวิเคราะห์หุ้นรายตัว หรือเป็นการสร้างช่องทางเพื่อรับผลตอบแทนที่เพิ่มขึ้น โดยได้แบ่งกลุ่มของนักลงทุนเป็น 2 กลุ่มดังนี้

นักลงทุนมือใหม่: ถือว่าเป็นการเลือกทางลงทุนที่เหมาะสม เพราะนักลงทุนมือใหม่อาจจะยังไม่ทราบวิธีการวิเคราะห์หุ้น ยังไม่ทราบวิธีศึกษาเทรนของหุ้นหรืออ่านงบกำไรของกิจการ ที่สำคัญการลงทุนแบบนี้ใช้เงินทุนที่ไม่ได้เยอะ มีการกระจายความเสี่ยงที่ดี มีกลุ่มผู้เชี่ยวชาญบริหารพอร์ตการลงทุนให้อีกด้วย

นักลงทุนระยะยาว: ด้วยบุคลิกภาพของนักลงทุนที่มักจะหาช่องทางอื่นๆ ที่สามารถสร้างผลตอบแทนได้ย่างมีนัยสำคัญ ดังนั้น ETF เป็นอีกตัวเลือกหนึ่งที่มีความสำคัญในมุมมองของความคาดหวังผลตอบแทนที่เพิ่มขึ้นในระยะยาว การกระจายความเสี่ยง และเงินปันผลในอนาคต

ETF ซื้ออย่างไร?

สำหรับการซื้อขาย ETF ต้องบอกว่าง่ายมากๆ ครับ ยิ่งถ้าท่านใดเคยเทรดหุ้นมาก่อน สามารถทำได้เช่นเดียวกันกับการซื้อขายหลักทรัพย์เลย โดยมีรูปแบบการซื้อขายอยู่ 2 วิธีหลักดังนี้

1. ซื้อขายผ่านโปรแกรม Streaming

โดยเริ่มจากส่งคำสั่งซื้อขายทางอินเตอร์เน็ตด้วยตนเอง หรือดาวน์โหลดแอปพลิเคชัน Streaming ก็สามารถสร้างความสะดวกสบายได้อีกเช่นเดียวกัน

2. ซื้อขายผ่านการติดต่อเจ้าหน้าที่

เจ้าหน้าที่การตลาดเป็นบุคคลที่สามารถช่วยให้คุณส่งคำซื้อขายได้อย่างมีประสิทธิภาพ ลดข้อผิดพลาดจากการส่งข้อมูลผิด รวมถึงยังให้คำแนะนำในการเทรดอีกด้วย

★ สิ่งสำคัญ! ก่อนทำการซื้อขายหุ้นจะต้องเปิดบัญชีตลาดหลักทรัพย์ก่อน

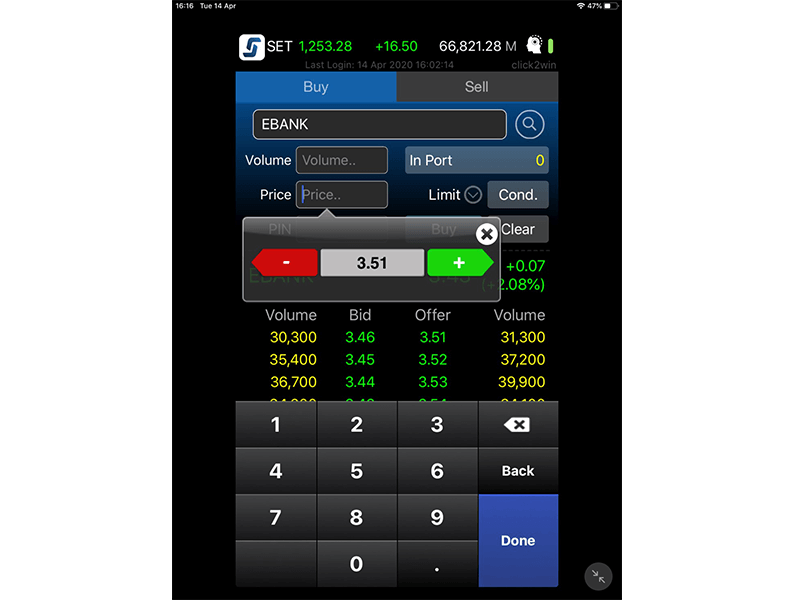

※ ตัวอย่างวิธีการซื้อขาย ETF (ซื้อผ่าน Streaming Application)

1. เมื่อสมัครสมาชิกผ่านแอปพลิเคชันเรียบร้อยแล้ว (ขั้นตอนการสมัครนี้จะต้องใช้เลขบัญชีซื้อขาย) ให้เข้าสู่ระบบ

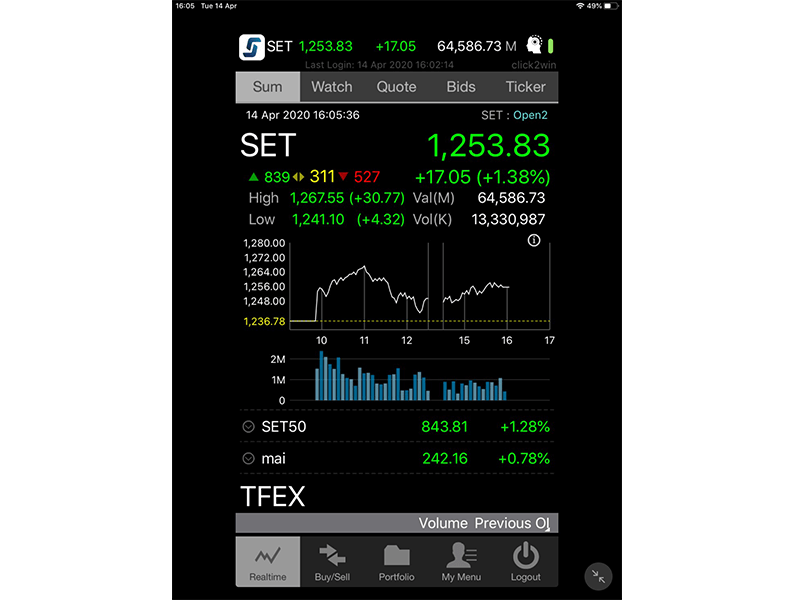

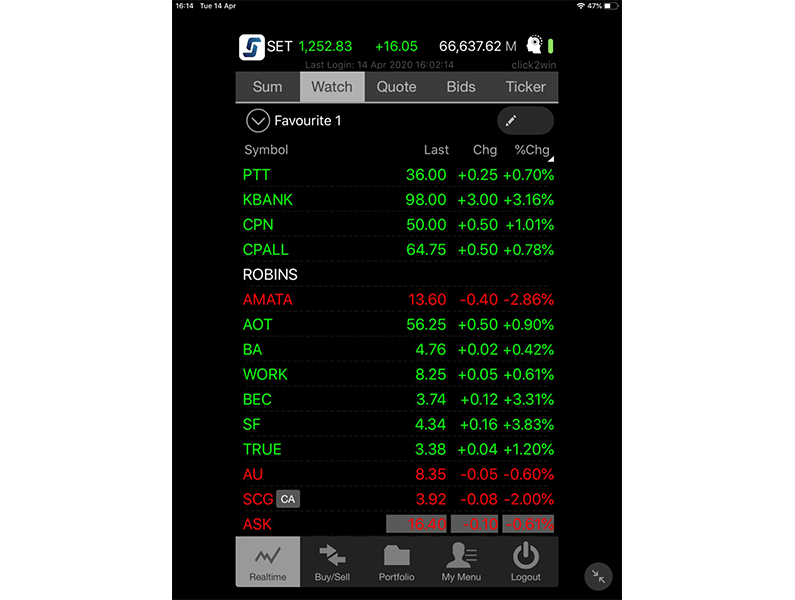

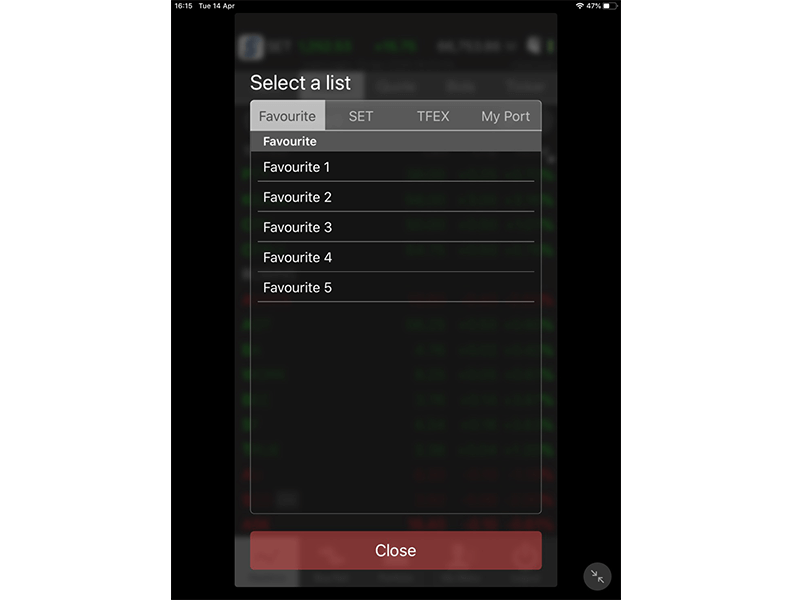

2. เมื่อเข้าสู่ระบบจะพบหน้าต่างของ “Realtime” ให้กดที่เมนู “Watch” จะปรากฎพบเครื่องหมายลูกศรชี้ลงบนข้อความ “Favorite 1” (Dropdown) ให้คลิกที่ลูกศร หลังจากนั้นจะปรากฎหน้าต่างใหม่ขึ้นมา

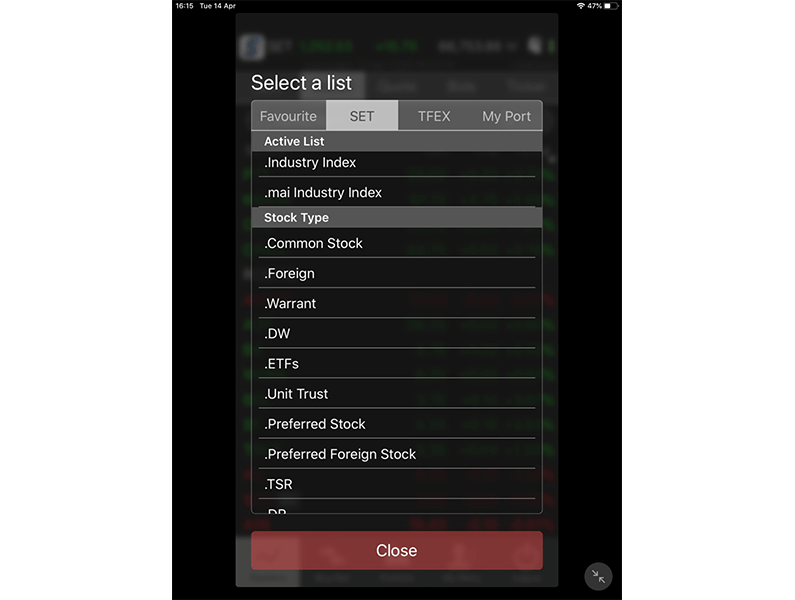

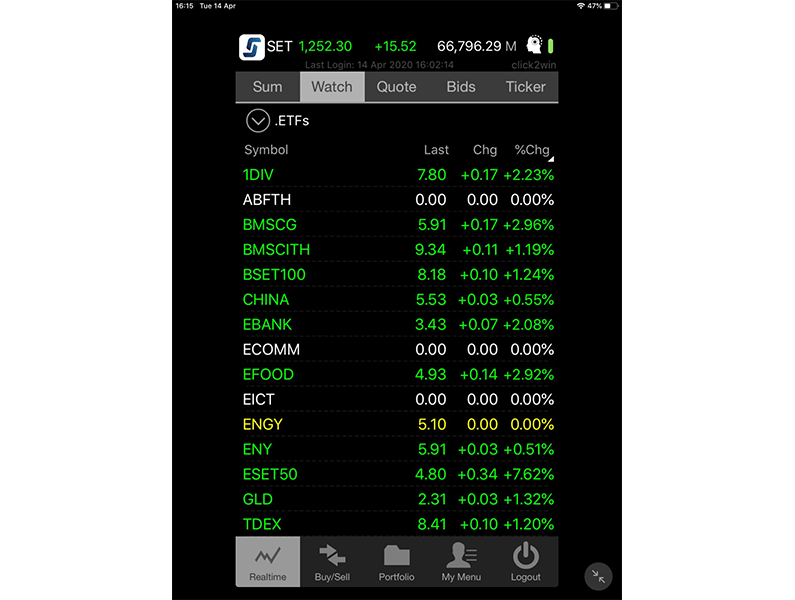

3. ขั้นตอนที่ 3 กดเมนู “SET” แล้วเลื่อนลงมาจะพบข้อความว่า “.ETFs” เมื่อกดไปยังข้อความนั้นแล้วจะพบรายชื่อที่มีการซื้อขายขึ้นมา

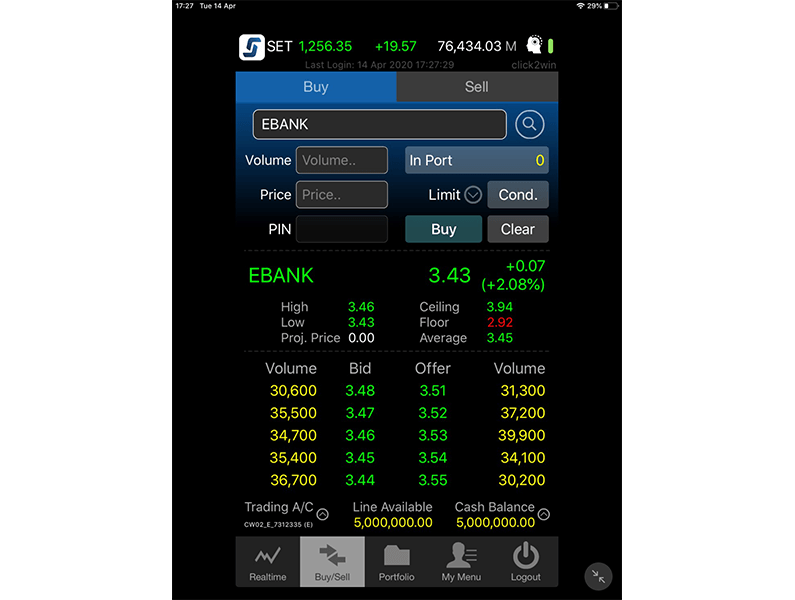

4. ให้คุณสังเกตที่แถบด้านล่างจะปรากฎข้อความ “Buy/Sell” เลือกเพื่อดำเนินการต่อ

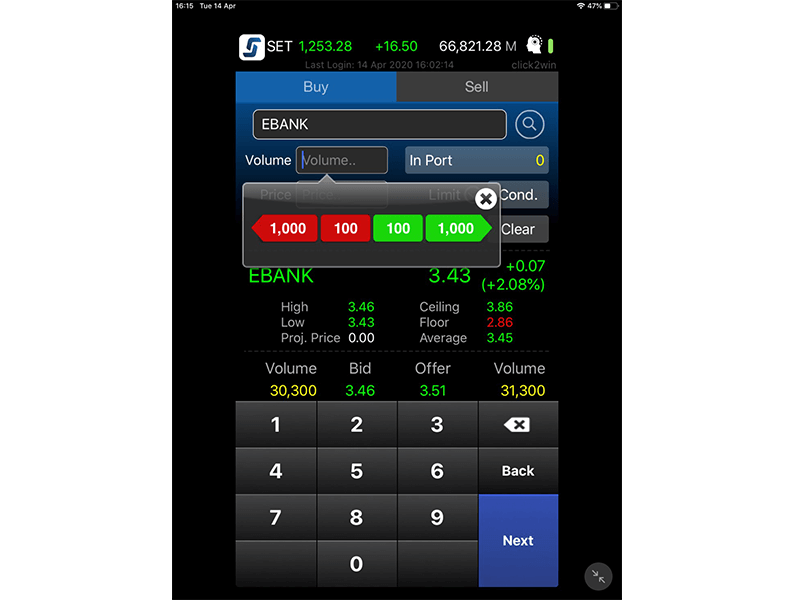

- เมื่อต้องการซื้อ (Buy) ให้กรอกชื่อของกองทุนที่ต้องการซื้อในช่องค้นหา, ระบุ Volume, ราคาที่ต้องการซื้อ ณ ขณะนั้น, และกรอกรหัส PIN ส่วนตัวของคุณ หลังจากนั้นกดคำสั่ง “BUY”

- กรณีการต้องการขาย (Sell) ก็เหมือนกันเพียงเลือกแถบเครื่องหมาย “Sell”

การลงทุนกับ ETF เปรียบเสมือนการสร้างมูลค่าเพิ่มให้กับสินทรัพย์ของคุณบนความเสี่ยงที่บริหารได้ จากข้อมูลข้างต้นหวังเป็นอย่างยิ่งว่าจะสามารถตอบข้อสงสัยของนักลงทุนทุกท่านว่า ETF คืออะไร มีวิธีการลงทุนอย่างไร และ ETF ตัวไหนดีที่ควรลงทุน และสำหรับนักลงทุนมือใหม่ที่กำลังลังเลอยู่ว่าควรจะลงทุนกับ ETF ดีหรือไม่ ถ้าคุณกำลังมองหาการลงทุนทั้งในและต่างประเทศที่มีการกระจายความเสี่ยงที่ดี มีคุณลักษณะที่คล้ายหุ้น และสามารถสร้างผลกำไรได้อย่างน่าพอใจ ด้วยต้นทุนที่ต่ำกว่า ETF คือคำตอบที่เหมาะสมกับคุณครับ

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน