Debt-to-Equity Ratio หรือ D/E Ratio คืออะไร?

D/E Ratio เป็นตัวชี้วัดทางการเงินขั้นพื้นฐานที่ให้ข้อมูลทางการเงินและโปรไฟล์ความเสี่ยงของบริษัท เ�ทรดเดอร์สามารถใช้อัตราส่วนนี้เพื่อระบุโอกาสในการซื้อขาย และจัดการความเสี่ยงอย่างมีประสิทธิภาพ ด้วยการรวมค่า d/e กับการวิเคราะห์ เทรดเดอร์จะสามารถเพิ่มความเข้าใจเกี่ยวกับสถานะทางการเงินของบริษัท และทำการตัดสินใจเชิงกลยุทธ์ได้มากขึ้น ดังนั้น d/e ratio คืออะไรสำคัญกับเทรดเดอร์อย่างไรบ้าง? มาทำความเข้าใจไปพร้อม ๆ กันในบทความนี้

D/E Ratio คือ อะไร

Debt to equity ratio หรือที่เรียกว่า d/e ratio คือ อัตราส่วนหนี้สินต่อส่วนผู้ถือหุ้น เป็นอัตราส่วนที่บอกว่า บริษัทมีหนี้สินเป็นกี่เท่าของส่วนของผู้ถือหุ้น ซึ่งเป็นอัตราส่วนที่สะท้อนถึงฐานะทางการเงินของบริษัท

อัตราส่วนสูงบ่งชี้ว่าบริษัทต้องอาศัยการจัดหาเงินกู้เพื่อใช้ในการดำเนินธุรกิจและการลงทุนเป็นอย่างมาก เมื่อเทียบกับการจัดหาเงินทุนจากตราสารทุน แม้ว่าสิ่งนี้อาจนำไปสู่ผลตอบแทนที่สูงขึ้น แต่ยังทำให้บริษัทมีความเสี่ยงทางการเงินเพิ่มขึ้น โดยเฉพาะอย่างยิ่งในช่วงเวลาที่เศรษฐกิจตกต่ำหรืออัตราดอกเบี้ยที่สูงขึ้น ระดับหนี้ที่สูงอาจทำให้กระแสเงินสดของบริษัทตึงเครียดและความสามารถในการชำระหนี้ได้

อัตราส่วนต่ำแสดงให้เห็นว่าส่วนของผู้ถือหุ้นมีมากกว่าบริษัทมีหนี้สินน้อยและความเสี่ยงน้อย หนี้สินดังกล่าวรวมถึงการกู้ยืมทุกรูปแบบ เช่น เงินกู้ยืมจากธนาคาร พันธบัตร และหนี้สินอื่นๆ ในขณะที่ส่วนของผู้ถือหุ้นแสดงถึงสัดส่วนการถือหุ้นที่ผู้ถือหุ้นในบริษัทถือครอง

นอกจากนี้ บริษัทก็อาจจะมีหนี้สินที่สูงที่มาจากส่วนของเจ้าหนี้การค้า คือหนี้ที่ไม่มีภาระดอกเบี้ย และเป็นผลดีต่อธุรกิจ เช่น ธุรกิจค้าปลีกที่ขายสินค้าเป็นเงินสด แต่จ่ายหนี้ในระยะเวลาหลายเดือนที่อาจจะเป็น 1-2 เดือนข้างหน้าขึ้นอยู่กับอำนาจการต่อรอง

Debt to equity ratio บอกอะไรกับเราบ้าง

d/e คือ อัตราส่วนที่บ่งชี้ขอบเขตที่บริษัทได้รับการสนับสนุนทางการเงินผ่านหนี้สินและเงินทุน อัตราส่วนที่สูงขึ้นแสดงให้เห็นว่าบริษัทต้องพึ่งพาการจัดหาเงินกู้มากขึ้น ซึ่งอาจบ่งบอกถึงบริษัทมีหนี้มากกว่าส่วนของผู้ถือหุ้นและเป็นความเสี่ยงทางการเงินที่สูงขึ้นเนื่องจากการจ่ายดอกเบี้ยที่เพิ่มขึ้นและความยากลำบากในการปฏิบัติตามภาระหนี้

ในทางกลับกัน อัตราส่วนที่ต่ำกว่าหมายถึง บริษัทมีหนี้น้อยกว่าส่วนของผู้ถือหุ้นซึ่งอาจบ่งบอกถึงสถานะทางการเงินที่แข็งแกร่งขึ้นและความเสี่ยงที่ลดลง

d/e ratio จะบอกคุณเกี่ยวกับสัดส่วนการจัดหาเงินทุนของบริษัทที่มาจากหนี้สินเมื่อเทียบกับส่วนของผู้ถือหุ้น โดยให้ข้อมูลเชิงลึกเกี่ยวกับการก่อหนี้ทางการเงิน ประวัติความเสี่ยง และโครงสร้างเงินทุนของบริษัท ต่อไปนี้คือสิ่งที่ค่า d/e ratio บอกคุณ

สถานะการเงินของบริษัท

เป็นการแสดงให้เห็นถึงขอบเขตที่บริษัทต้องพึ่งพาการจัดหาแหล่งเงินทุนเพื่อใช้ในการดำเนินธุรกิจและการลงทุน อัตราส่วนที่สูงขึ้นบ่งชี้ถึงภาระหนี้ทางการเงินที่สูงขึ้น ซึ่งหมายความว่าบริษัทมีสัดส่วนหนี้สินที่มากขึ้นเมื่อเทียบกับส่วนของผู้ถือหุ้น

โปรไฟล์ความเสี่ยง

อัตราส่วนที่สูงขึ้นบ่งชี้ถึงความเสี่ยงทางการเงินที่มากขึ้น เนื่องจากบริษัทมีภาระหนี้ที่สูงขึ้นซึ่งจำเป็นต้องได้รับการชำระหนี้ โดยเฉพาะอย่างยิ่งในช่วงที่เศรษฐกิจตกต่ำหรือในช่วงที่อัตราดอกเบี้ยสูงขึ้น ในทางกลับกัน อัตราส่วนที่ต่ำกว่าบ่งบอกถึงฐานะทางการเงินที่มีความเสี่ยงที่ต่ำกว่า

โครงสร้างเงินทุน

ให้ข้อมูลเชิงลึกเกี่ยวกับวิธีที่บริษัทเลือกจัดหาเงินทุนสำหรับสินทรัพย์และการดำเนินงาน อัตราส่วนที่สูงขึ้นอาจบ่งชี้ว่าบริษัทได้เลือกใช้การจัดหาเงินทุนเชิงรุกมากขึ้นผ่านทางหนี้สิน ในขณะที่อัตราส่วนที่ต่ำกว่าบ่งบอกถึงแนวทางที่ระมัดระวังมากขึ้นโดยอาศัยการพึ่งพาการจัดหาเงินทุนจากตราสารทุนมากขึ้น

ความสามารถในการปฏิบัติตามภาระหนี้

ด้วยการประเมินระดับหนี้ที่สัมพันธ์กับส่วนของผู้ถือหุ้น เทรดเดอร์สามารถวัดความสามารถของบริษัทในการปฏิบัติตามภาระหนี้ของตนได้ บริษัทที่ d/e ratio สูงอาจเผชิญกับความท้าทายในการให้บริการหนี้สิน โดยเฉพาะอย่างยิ่งหากประสบปัญหาทางการเงินหรือกระแสเงินสดลดลง

การรับรู้ของนักลงทุน

นักลงทุนมักจะใช้ d/e ratio เป็นตัวชี้วัดความมั่นคงและศักยภาพในการเติบโตของบริษัท อัตราส่วนที่สูงขึ้นอาจบ่งชี้ว่าบริษัทกำลังใช้ประโยชน์จากการดำเนินงานเพื่อให้ได้ผลตอบแทนที่สูงขึ้น แต่ก็หมายถึงความเสี่ยงที่สูงขึ้นด้วย ในทางกลับกัน อัตราส่วนที่ต่ำกว่าอาจส่งสัญญาณถึงการลงทุนที่ปลอดภัยยิ่งขึ้น แต่ยังอาจบ่งบอกถึงโอกาสในการเติบโตที่จำกัดเช่นกัน

ความสามารถในการขยายกิจการ

ถ้าในอนาคตบริษัทต้องการขยายกิจการเพราะ บริษัทต้องใช้เงินทุนเยอะในการขยายกิจการซึ่งอาจมาจากการกู้ยืมจากธนาคารหรือใช้วิธีการเพิ่มทุน อย่างไรก็ตาม ถ้าค่า D/E มีจำนวนมากก็หมายความว่าบริษัทมีหนี้สินมากและอาจทำให้กู้เงินไม่ผ่าน แต่ถ้าบริษัทเลือกใช้วิธีการเพิ่มทุนก็อาจทำให้เกิด Dilution effect ที่ส่งผลกระทบให้ผู้ถือหุ้นเดิมมีสัดส่วนการถือหุ้นหรือมีความเป็นเจ้าของในบริษัทน้อยลง รวมถึงส่วนแบ่งกำไร และเงินปันผลที่จะได้รับก็จะได้ลดลง ที่ผลตอบแทนของเราก็จะลดลงอยู่ดี

ประเภทของ D/E Ratio มีอะไรบ้าง

โดยทั่วไปอัตราส่วน D/E หมายถึงอัตราส่วนหนี้สินต่อทุน ซึ่งเป็นตัวชี้วัดทางการเงินที่ใช้ในการประเมินภาระหนี้ทางการเงินของบริษัท โดยจะเปรียบเทียบหนี้สินทั้งหมดของบริษัทกับส่วนของผู้ถือหุ้นทั้งหมด สำหรับอัตราส่วนนี้จะเป็นการระบุสัดส่วนของหนี้ที่บริษัทใช้เพื่อจัดหาสินทรัพย์ของตนโดยเทียบกับมูลค่าที่แสดงโดยส่วนของผู้ถือหุ้น

ดังนั้น อัตราส่วน D/E มีสองประเภทหลัก ได้แก่

อัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้นแบบรวม: อัตราส่วนนี้จะพิจารณาหนี้สินทุกรูปแบบ รวมถึงหนี้สินระยะสั้นและระยะยาว สัญญาเช่า และภาระผูกพันอื่น ๆ และเปรียบเทียบกับส่วนของผู้ถือหุ้น

อัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้นแบบระยะยาว: อัตราส่วนนี้เน้นเฉพาะหนี้สินระยะยาวเท่านั้น ไม่รวมหนี้สินระยะสั้น โดยจะวัดความมั่นคงทางการเงินในระยะยาวของบริษัท เนื่องจากสะท้อนถึงส่วนของสินทรัพย์ที่ได้รับการสนับสนุนทางการเงินจากหนี้สินระยะยาวเมื่อเทียบกับส่วนของผู้ถือหุ้น

อัตราส่วนทั้งสองมีความสำคัญสำหรับนักลงทุนและนักวิเคราะห์ในการประเมินสถานะทางการเงิน ความเสี่ยง และความสามารถในการปฏิบัติตามภาระผูกพันทางการเงินของบริษัทเป็นอย่างยิ่ง

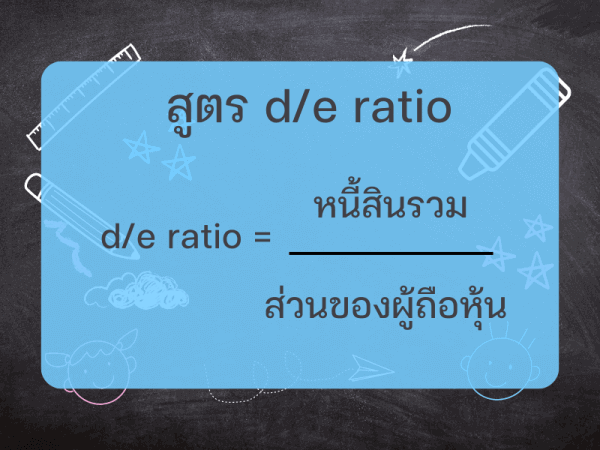

สูตรและตัวอย่างการคำนวณอัตราส่วน D/E Ratio

อัตราส่วน d/e ratio เป็นตัวชี้วัดทางการเงินที่สำคัญซึ่งใช้ในการประเมินความสมดุลระหว่างหนี้สินของบริษัทและการจัดหาเงินทุนจากตราสารทุน คำนวณโดยการหารหนี้สินทั้งหมดของบริษัทด้วยส่วนของผู้ถือหุ้นที่มีสูตรดังต่อไปนี้

อธิบายสูตรได้ดังต่อไปนี้

1. หนี้สินรวม: รวมถึงหนี้สินและภาระผูกพันทั้งหมดของบริษัท ทั้งในระยะสั้นและระยะยาว โดยครอบคลุมรายการต่างๆ เช่น เงินกู้ยืมจากธนาคาร พันธบัตรที่ต้องชำระ ภาระผูกพันตามสัญญาเช่า และหนี้อื่น ๆ ที่บริษัทเป็นหนี้

2. ส่วนของผู้ถือหุ้น: หรือเรียกอีกอย่างว่า "ส่วนของผู้ถือหุ้น" หรือ "มูลค่าสุทธิ" ส่วนของผู้ถือหุ้นหมายถึงส่วนได้เสียคงเหลือในสินทรัพย์ของบริษัทหลังจากหักหนี้สินทั้งหมดแล้ว ซึ่งคำนวณเป็นผลต่างระหว่างสินทรัพย์รวมของบริษัทและหนี้สินรวมในงบดุล ส่วนของผู้ถือหุ้นประกอบด้วยหุ้นสามัญ หุ้นบุริมสิทธิ์ กำไรสะสม และบัญชีทุนอื่น ๆ

ข้อดีข้อเสียของ Debt to equity ratio

อัตราส่วน debt to equity ratio เป็นตัวชี้วัดทางการเงินที่ใช้กันอย่างแพร่หลาย ซึ่งให้ข้อมูลเชิงลึกเกี่ยวกับโครงสร้างเงินทุนและความเสี่ยงทางการเงินของบริษัท เช่นเดียวกับอัตราส่วนทางการเงินอื่นๆ อัตราส่วนดังกล่าวมาพร้อมกับข้อดีและข้อเสียของตัวเองดังนี้

ข้อดีของ Debt to equity ratio

✅ ประเมินความเสี่ยงทางการเงิน: ช่วยให้นักลงทุนและเจ้าหนี้ประเมินระดับความเสี่ยงทางการเงินที่เกี่ยวข้องกับบริษัท อัตราส่วนที่สูงขึ้นบ่งชี้ถึงภาระหนี้ที่สูงขึ้นและความเสี่ยงทางการเงินที่อาจเกิดขึ้น ในขณะที่อัตราส่วนที่ต่ำกว่าบ่งบอกถึงโครงสร้างทางการเงินที่ระมัดระวังมากขึ้น

✅ การวิเคราะห์เปรียบเทียบ: ช่วยให้เปรียบเทียบระหว่างบริษัทในอุตสาหกรรมหรือภาคส่วนเดียวกันได้อย่างง่ายดาย นักลงทุนและนักวิเคราะห์สามารถใช้อัตราส่วนนี้เพื่อเปรียบเทียบระดับเลเวอเรจของบริษัทต่างๆ ช่วยให้สามารถตัดสินใจลงทุนได้อย่างมีข้อมูลมากขึ้น

✅ ตัวบ่งชี้สถานะทางการเงิน: การติดตามการเปลี่ยนแปลง debt to equity ratio ของบริษัทเมื่อเวลาผ่านไปสามารถให้ข้อมูลเชิงลึกเกี่ยวกับสถานะทางการเงินและการตัดสินใจทางการเงินของฝ่ายบริหาร ตัวอย่างเช่น อัตราส่วนที่เพิ่มขึ้นอย่างมีนัยสำคัญอาจส่งสัญญาณว่าบริษัทกำลังรับภาระหนี้มากขึ้นต่อการเติบโตทางการเงินหรือการดำเนินงาน

✅ มุมมองของผู้ให้กู้: ผู้ให้กู้ใช้ debt to equity ratio เพื่อประเมินความน่าเชื่อถือทางเครดิตของบริษัท และกำหนดความเสี่ยงของการผิดนัดชำระหนี้เงินกู้ อัตราส่วนที่ต่ำกว่าอาจบ่งชี้ถึงความเสี่ยงที่ลดลงในการผิดนัดชำระหนี้ ทำให้บริษัทต่างๆ ได้รับเงินทุนตามเงื่อนไขที่น่าพอใจได้ง่ายขึ้น

ข้อเสียของ Debt to equity ratio

❌ ความแปรปรวนของอุตสาหกรรม: อุตสาหกรรมที่แตกต่างกันมีระดับเลเวอเรจที่แตกต่างกัน เนื่องจากความแตกต่างในรูปแบบธุรกิจ ความเข้มข้นของเงินทุน และโปรไฟล์ความเสี่ยง การเปรียบเทียบ debt to equity ratio ในอุตสาหกรรมต่างๆ อาจไม่ได้ให้ข้อมูลเชิงลึกที่ถูกต้องเสมอไป

❌ อาจไม่ครอบคลุมสถานะการเงินทั้งหมด: อัตราส่วน d/e ratio เพียงอย่างเดียวอาจไม่ได้ให้ภาพรวมที่สมบูรณ์เกี่ยวกับสถานะทางการเงินของบริษัท โดยจะไม่พิจารณาปัจจัยต่างๆ เช่น กระแสเงินสด คุณภาพสินทรัพย์ หรือความสามารถในการทำกำไร ซึ่งมีความสำคัญต่อการประเมินประสิทธิภาพทางการเงินโดยรวม

❌ ศักยภาพในการจัดการ: บริษัทสามารถจัดการ d/e ratio ได้โดยการเปลี่ยนแปลงโครงสร้างเงินทุนหรือแนวปฏิบัติในการรายงานทางการเงิน ตัวอย่างเช่น การใช้การจัดหาเงินทุนนอกงบดุลหรือการใช้เทคนิคการบัญชีที่สร้างสรรค์สามารถบิดเบือนอัตราส่วนและทำให้นักลงทุนและเจ้าหนี้เข้าใจผิดได้

สรุป D/E Ratio

D/E Ratio เป็นสิ่งจำเป็นสำหรับการประเมินภาระหนี้และความเสี่ยงทางการเงินของบริษัท โดยให้ข้อมูลเชิงลึกอันมีค่าสำหรับนักลงทุน เจ้าหนี้ และนักวิเคราะห์ แม้ว่า d/e ratio จะไม่ใช่ปัจจัยกำหนดสุขภาพทางการเงินเพียงอย่างเดียว แต่การทำความเข้าใจอัตราส่วนนี้ช่วยในการตัดสินใจอย่างรอบรู้เกี่ยวกับการลงทุนและการกู้ยืม ซึ่งมีส่วนช่วยในการจัดการทางการเงินที่ดีขึ้นและกลยุทธ์การลดความเสี่ยง

ในการซื้อขายสัญญาซื้อขายส่วนต่าง (CFD) อัตรา d/e ratio มีอิทธิพลต่อการตัดสินใจผ่านปัจจัยต่าง ๆ ทางอ้อม เช่น การประเมินความเสี่ยง อารมณ์ของตลาด และการพิจารณาภาคส่วนต่าง ๆ เพราะ เทรดเดอร์มักจะรวมอัตราส่วนนี้เข้ากับการวิเคราะห์พื้นฐานเพื่อวัดการเปลี่ยนแปลงความเชื่อมั่นของตลาดที่อาจเกิดขึ้น และประเมินเสถียรภาพทางการเงินของบริษัทที่ตั้งใจจะซื้อขายผ่าน CFD อย่างไรก็ตาม เทรดเดอร์ต้องพิจารณาปัจจัยหลายประการ รวมถึงการวิเคราะห์ทางเทคนิคและแนวโน้มเศรษฐกิจมหภาค เพื่อการตัดสินใจซื้อขาย CFD ที่มีข้อมูลครบถ้วน

D/E Ratio ส่งผลต่อกลยุทธ์การซื้อขาย CFD อย่างไร

D/E Ratio สามารถช่วยระบุโอกาสในการซื้อขาย CFD ที่อาจเกิดขึ้นได้หรือไม่

D/E Ratio สามารถติดลบได้หรือไม่

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน