Ibovespa sobe com alívio na curva de juros e falas de Galípolo; cíclicos lideram, enquanto Petrobras e Vale recuam

- Previsão do preço da Solana: SOL cai abaixo de US$ 100, com risco de correção mais profunda

- Previsão dos 3 principais preços: Bitcoin, Ethereum, Ripple – BTC, ETH e XRP prolongam queda livre em meio a ampla liquidação no mercado

- Distrito diamantífero mergulhado em turbulência com a queda dos preços do ouro e da prata

- Analistas russos preveem que Bitcoin atingirá seu ponto mais baixo próximo a US$ 60.000

- Últimas notícias: Bitcoin cai abaixo dos US$ 75.000 com o aumento da pressão de venda

- Ouro avança com o dólar mais fraco; alta parece limitada em meio à diminuição das tensões geopolíticas

O Ibovespa concentrou as atenções na política monetária nesta segunda-feira (24), repercutindo a revisão das estimativas para a Selic no Boletim Focus e novas declarações do presidente do Banco Central, Gabriel Galípolo.

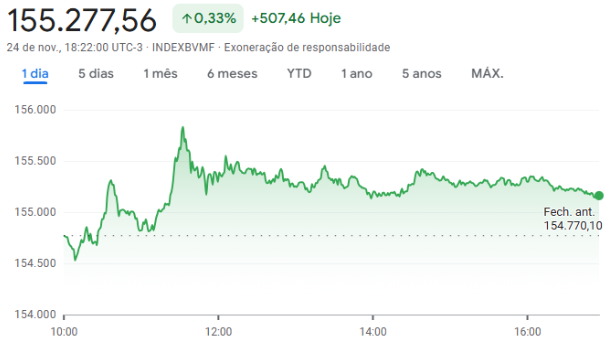

O principal índice da bolsa brasileira terminou as negociações com alta de 0,33%, aos 155.277,56 pontos. O movimento positivo foi sustentado pelas ações ligadas à economia doméstica, que se beneficiaram do fechamento da curva de juros.

Fonte: Google Finance

No entanto, os ganhos foram limitados pelo desempenho negativo dos pesos-pesados do índice, como Petrobras, Vale e o setor bancário, que enfrentaram noticiários corporativos e setoriais específicos.

O dólar à vista encerrou as negociações com leve queda de 0,43%, cotado a R$ 5,3574, acompanhando o movimento de desvalorização da moeda americana no cenário internacional e o fluxo para ativos de risco.

Galípolo reforça dependência de dados e autonomia

Em evento na Federação Brasileira de Bancos (Febraban), o presidente do Banco Central, Gabriel Galípolo, reforçou a postura técnica da autarquia. Ele afirmou que o BC permanece "dependente de dados" para suas próximas decisões.

Galípolo declarou estar "insatisfeito" com o nível atual das expectativas de inflação, sinalizando que o trabalho de convergência para a meta ainda não está concluído.

Sobre a relação com o Executivo, o presidente do BC afirmou que as críticas do governo à taxa de juros "não incomodam". Essa fala visa reforçar a percepção de autonomia da autoridade monetária frente a pressões políticas.

Ele foi enfático ao dizer que "toda vez que for necessário, o BC vai usar a taxa de juros", indicando que não hesitará em manter ou elevar a Selic se o cenário inflacionário exigir.

Boletim Focus revisa Selic de 2026 para baixo

No campo das projeções, o mercado reduziu suas estimativas para a taxa básica de juros no longo prazo. No Boletim Focus divulgado nesta segunda-feira, os economistas consultados pelo BC cortaram a projeção da Selic para 2026.

A estimativa caiu de 12,25% para 12% ao ano. Para o final de 2025, a projeção da taxa segue inalterada em 15% ao ano, refletindo a cautela de curto prazo.

As expectativas para a inflação também foram ajustadas marginalmente para baixo. Os economistas agora veem o IPCA a 4,45% no final de 2025, ante 4,46% na semana anterior.

Essa é a segunda redução consecutiva na projeção de inflação. O número situa-se dentro do intervalo de tolerância da meta perseguida pelo Banco Central, que é de 3% com margem de 1,5 ponto percentual.

Cíclicos avançam com alívio nos juros futuros

Entre as companhias listadas no Ibovespa, as ações cíclicas (sensíveis aos juros e à economia local) puxaram o tom positivo. O movimento foi apoiado pela forte queda da curva de juros brasileira.

O alívio nos DIs (Depósitos Interfinanceiros) foi favorecido pelo recuo nos rendimentos dos títulos do Tesouro dos Estados Unidos (Treasuries) e por dados de arrecadação federal recorde em outubro, que diminuíram a percepção de risco fiscal.

Nesse cenário, papéis como MRV (MRVE3) e Assaí (ASAI3) lideraram os ganhos do índice, reagindo à perspectiva de um custo de capital menor no longo prazo e de melhora no consumo.

CSN Mineração cai com venda de ações em tesouraria

Na ponta negativa, o destaque foi a CSN Mineração (CMIN3). As ações da mineradora foram pressionadas pelo anúncio de um programa de alienação de ações mantidas em tesouraria.

A companhia comunicou na sexta-feira a aprovação da venda de até a totalidade das ações de sua emissão que estão em tesouraria. O programa terá duração de 18 meses e envolve até 53,29 milhões de papéis.

O mercado reagiu vendendo o ativo, antecipando o aumento da oferta de ações em circulação, o que tende a pressionar o preço no curto prazo. Atualmente, a empresa tem 1,65 bilhão de papéis em circulação.

Blue Chips: Petrobras, Vale e Bancos em baixa

O desempenho do Ibovespa só não foi melhor devido à queda dos ativos de maior peso. A Petrobras (PETR3; PETR4) destoou da alta do petróleo no mercado internacional e terminou a sessão em queda.

Segundo informações da Bloomberg, a estatal deve atrasar a concessão de até quatro contratos de perfuração em seu maior campo offshore por pelo menos alguns meses, o que gerou cautela sobre o cronograma de produção.

A Vale (VALE3) também fechou no vermelho, indo na contramão do minério de ferro, que registrou ganhos. O setor bancário fechou majoritariamente em queda.

Os investidores seguem monitorando os desdobramentos da liquidação do Banco Master e as eventuais implicações para o Fundo Garantidor de Créditos (FGC), o que manteve o setor financeiro sob pressão.

Wall Street dispara e pressiona dólar com falas do Fed

Os índices de Wall Street tiveram fortes ganhos nesta segunda-feira, com o Nasdaq registrando seu melhor desempenho diário desde maio, subindo 2,69%. O movimento foi impulsionado pela consolidação das apostas na continuidade do ciclo de afrouxamento monetário.

Fonte: Google Finance

O diretor do Fed, Christopher Waller, afirmou que os dados recentes indicam que o mercado de trabalho dos EUA continua "fraco o suficiente" para justificar outro corte de juros na reunião de dezembro.

Essa declaração fez as apostas de redução na taxa saltarem para cerca de 80% na ferramenta FedWatch, do CME Group. Na semana anterior, essa probabilidade estava em 71%.

Esse cenário de juros mais baixos nos EUA tirou força da moeda americana globalmente. O dólar à vista encerrou a sessão no Brasil com queda de 0,12%, a R$ 5,3950, acompanhando a estabilidade do índice DXY no exterior.

Fonte: Google Finance

Além do diferencial de juros mais favorável a emergentes, o real também ganhou força com a valorização das commodities. O minério de ferro subiu na China e o petróleo Brent avançou 1,25% em Londres, favorecendo o fluxo para o país exportador.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.