¿Qué es fondos de inversión?

Para poder comprender cabalmente la diferencia entre ETF y fondo indexado comencemos por definir qué es un fondo de inversión, ya que ambos se derivan de este concepto base.

Un fondo de inversión es un producto bursátil por medio del cual, un grupo de particulares, naturales o jurídicos, colocan su capital de manera conjunta para ser invertido por una compañía gestora en una variedad de activos, tales como acciones, bonos, materias primas, divisas, derivados u otros instrumentos, con el fin de producir un rendimiento sobre el capital.

El fondo vende acciones o participaciones a los inversores y así junta el capital para invertir a cambio del pago de una comisión por gastos de administración.

La compañía gestora tiene personalidad legal, razón por la cual será la dueña de los activos que administre el fondo. Por su parte, los inversores serán dueños de las acciones del fondo, aunque no poseerán directamente los activos subyacentes.

Los fondos de inversión pueden ser administrados de forma activa o pasiva. En los fondos de gestión activa existe un grupo de profesionales que toman decisiones de forma permanente sobre la compra y venta de los activos que componen el fondo y, por tanto, tienen una comisión por gastos de administración más elevada (entre 0,77% y 1,36%).

Los fondos de gestión pasiva son más económicos (entre 0,17% y 0,65%), ya que el conjunto de activos se mantiene sin mayores cambios a lo largo del tiempo, pues se invierte imitando el comportamiento de algún índice o cesta de activos.

Es importante tener en cuenta que, además de la comisión por gastos de administración, los fondos de inversión también incurren en comisiones de trading cuando se intercambian sus acciones por medio de un intermediario o bróker.

¿Qué tipos de fondos de inversión existen?

Los fondos de inversión se pueden catalogar de muchas maneras según los siguientes criterios:

◆ Sus características y tipología: fondo mutuo o ETF.

◆ El tipo de activo en el que invierten: renta variable, renta fija, derivados, materias primas, fondos mixtos, fondos indexados, fondos de cobertura, etc.

◆ El tipo de gestión que utilizan: activa o pasiva.

◆ La metodología de generación de beneficios: de distribución periódica o de acumulación.

Digamos que, cuando escogemos un fondo de inversión debemos precisar cada una de estas características para elegir el más adecuado para nosotros de acuerdo con nuestro perfil.

ETF vs. fondos indexados: ¿En qué consiste cada uno?

ETF significa “Exchange-Traded Fund” o, dicho de otro modo, Fondo Cotizado en Bolsa. No es más que un tipo de fondo de inversión que se comercia por medio de acciones en una bolsa de valores.

Lo que distingue al ETF es su composición y flexibilidad. Por medio de él obtenemos exposición a un activo o grupo específico de activos que podemos comprar y vender en cualquier momento durante la sesión bursátil sin tener un requerimiento mínimo de inversión para participar.

Por otro lado, al hablar de un fondo indexado a secas nos referimos a un fondo mutuo que invierte en un índice de forma pasiva.

Se trata de un fondo de inversión más tradicional que se comercia en las bolsas de valores por medio de acciones una vez al día, al término de cada sesión bursátil. El precio de las acciones se fija al cierre y existe un monto mínimo de capital para poder participar, de cientos a miles de dólares, como mínimo.

Al ser indexado se coloca el capital en activos o productos derivados que imitan el comportamiento de índices bursátiles como el NASDAQ 100, el S&P 500, el DAX 40, el FTSE 100, el CAC 40 o el IBEX 35, entre muchos otros.

Gráfico de cotización en tiempo real del IBEX 35

La indexación también puede abarcar índices de activos específicos, como el oro o el litio, índices de sectores como las energías renovables o índices de categorías como la renta fija de países emergentes.

Si quieres saber más sobre los índices disponibles en el mercado, consulta el apartado de Inversión Temática que ofrece la compañía MSCI. Encontrarás decenas de índices distribuidos en 6 grandes categorías: tecnologías transformadoras, medio ambiente y recursos, cuidado de la salud, sociedad y estilo de vida, macro temas y multitemático.

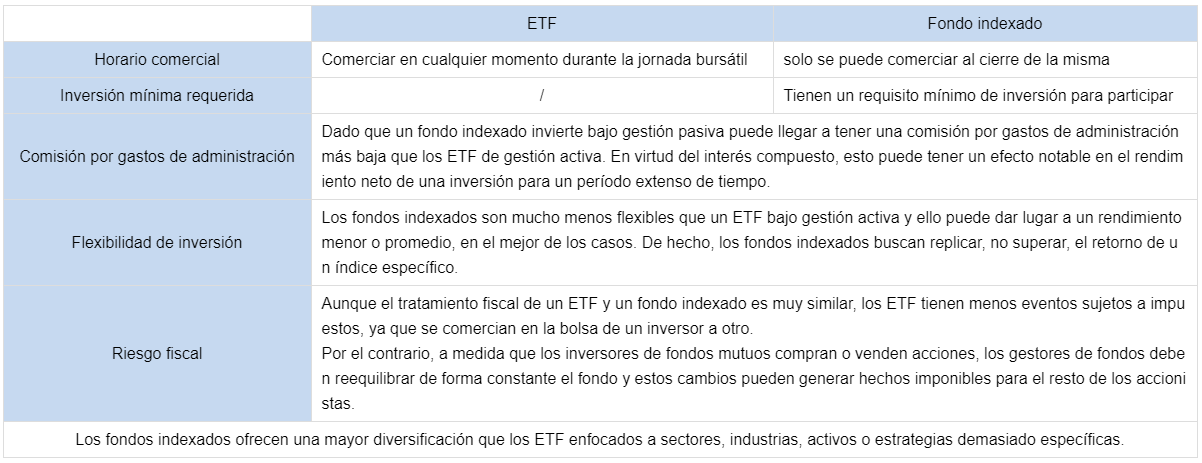

Diferencia entre ETF y fondo indexado

¿Qué es un ETF indexado?

Ya habrás notado el contraste entre ETF vs. fondos indexados, en especial, si el ETF es de gestión activa.

Pero, qué ocurre cuando nos referimos a un ETF de gestión pasiva. ¿Acaso puede existir un ETF indexado?

Pues sí, por supuesto. Un ETF indexado es un fondo cotizado en bolsa que busca replicar el comportamiento de un índice a través de la inversión en activos o derivados que siguen a dicho índice, lo cual se hace por medio de una gestión pasiva.

La ventaja del ETF indexado es que puedes ganar exposición inmediata a la canasta de activos que componen el índice comprando sus acciones en cualquier momento durante la sesión bursátil. ¡Lo mejor es que no requieres de grandes cantidades de capital para posicionarte!

Invertir en ETFs de este modo puede ser muy atractivo para los inversores minoristas que tienen un horizonte de mediano o largo plazo y no disponen de los conocimientos ni el tiempo para realizar una gestión activa por sí mismos.

Por sus características, el ETF indexado es el producto estructurado con gastos de administración más bajos. Asimismo, puedes encontrar brókeres especializados en ETFs que ofrecen ciertos fondos sin comisiones de trading.

La mayoría de las acciones de los ETFs indexados se pueden negociar con órdenes limitadas, venderse en corto y comprarse con margen.

De manera que, tal vez, la distinción entre ETF vs. fondos indexados puede ser innecesaria si combinamos lo mejor de los dos mundos. Podemos obtener una mayor diversificación que seleccionando acciones individuales o invirtiendo en un ETF o un fondo mutuo no indexados y, además, de manera fiscalmente eficiente.

ETF vs fondos indexados: El top 10 para escoger

Ya que nos interesa realizar el contraste entre un ETF indexado y un fondo mutuo indexado vamos a conocer los más populares del mercado en cada categoría.

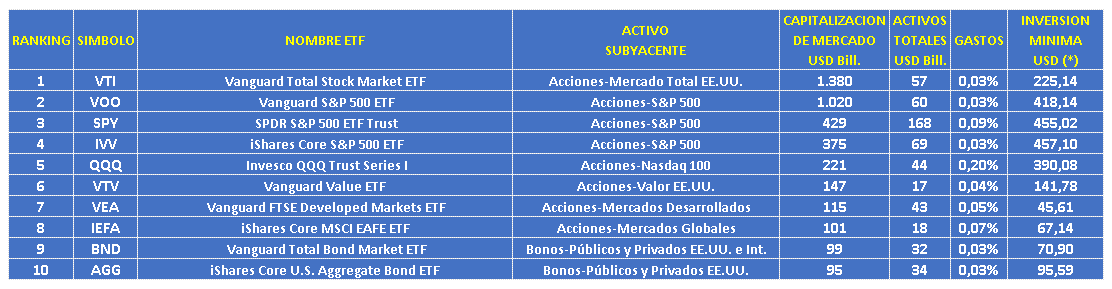

ETFs indexados

A continuación, puedes observar una lista no exhaustiva que nos presenta parte de los ETF indexados más importantes:

(*) La inversión mínima reflejada corresponde al precio actual cotizado en bolsa para 1 acción.

Fuente: Investing / Marketwatch.com / Recopilación por autor.

Como es de esperar, existe un predominio de las grandes compañías de inversión como Vanguard, Invesco o iShares (BlackRock).

Los ETF indexados más populares siguen al índice S&P 500, que recoge las acciones de alta capitalización bursátil cotizadas en las bolsas de Estados Unidos. Solo el famoso VOO de Vanguard tiene una capitalización de mercado de 1.020 billones de dólares, o lo que es lo mismo, 1,02 trillones de dólares…

También puedes encontrar índices que siguen al mercado de renta variable total de Estados Unidos, a las acciones tecnológicas, a las acciones de valor, a los mercados de renta fija o, a los mercados de renta variable globales y desarrollados, pero sin incluir a Estados Unidos.

La comisión de gastos de administración promedio alcanza el 0,06%; mientras que la inversión mínima promedio es de apenas 237 dólares.

Vale la pena mencionar que la inversión mínima para un ETF es sencillamente el precio de la acción cotizada en bolsa. Con tan poco dinero como 67 dólares puedes comprar una acción del ETF de iShares especializado en acciones de mercados emergentes.

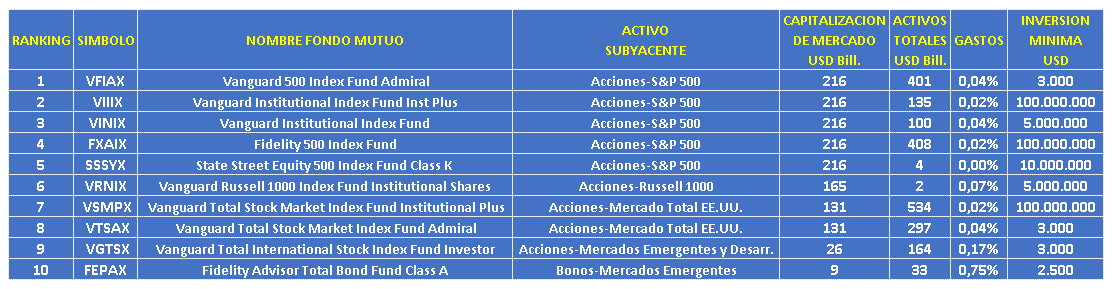

Fondos mutuos indexados

Respecto a los fondos indexados podemos mencionar los siguientes:

Fuente: Investing / Morningstar / Recopilación por autor.

De igual modo, los fondos mutuos más conocidos siguen al índice S&P 500, con la compañía Vanguard destacando como la de mayor oferta de productos de inversión.

No obstante, hay 2 diferencias notables con respecto a los ETF indexados:

La primera es respecto a la comisión por gastos de administración que, aunque es relativamente baja por tratarse de fondos indexados, alcanza un promedio de 0,12%; el doble que en el caso de los ETF.

La segunda está referida a la inversión mínima, que puede ir de 2.500 a 3.000 dólares hasta 100 millones de dólares.

Esto depende de la orientación del fondo, ya que suele haber un producto específico para cada tipo de cliente.

Los fondos con montos bajos de inversión se orientan a inversores minoristas de bajo patrimonio, mientras aquellos con mayores requerimientos de capital están pensados para individuos de alto patrimonio y/o inversores institucionales.

Acabas de ver solo una pequeña muestra de ETF vs. fondos indexados, pero, esta comparación podría ampliarse a decenas o cientos de fondos de inversión indexados en los cuales podrías invertir.

¿Cuál es el mejor fondo de inversión para invertir?

Pues, visto lo anterior, parece que la opción más recomendable para los inversores minoristas desde todo punto de vista son los ETF indexados.

Son más económicos y requieren una menor inversión inicial. Además, son más flexibles y versátiles en cuanto a su manejo que un fondo mutuo indexado, a pesar de que ambos sigan una gestión pasiva.

Los fondos indexados pueden representar una buena oportunidad para invertir a mediano y largo plazo con un riesgo razonable. Recuerda que, a largo plazo la bolsa de valores casi siempre tiende a subir.

Podrías implementar una estrategia basada en el Dollar Cost Averaging, realizando compras programadas todos los meses, independientemente de lo que esté ocurriendo en el mercado.

Tal parece que es inútil tratar de comprar en el mejor momento posible al precio más bajo posible… Es una tarea casi imposible de realizar.

Invertir la misma cantidad de dinero de manera constante parece dar mejores resultados a largo plazo según los entendidos. De manera que, no tiene caso esperar un colapso del mercado o una corrección mayor que, tal vez nunca lleguen, o al menos, no lleguen cuando tú las esperas.

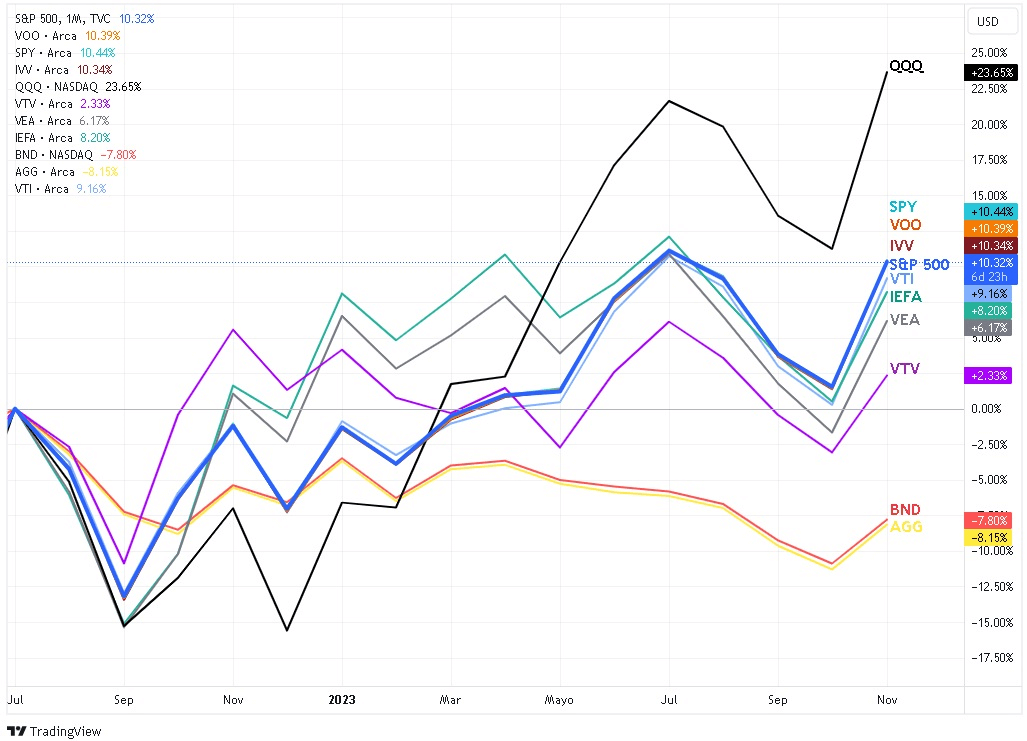

Invertir en ETFs: Rendimiento comparativo

Ya que la inversión en ETFs indexados parece ser más recomendable para los inversores minoristas que los fondos indexados, presentamos a continuación, el Rendimiento Comparativo de los ETF Indexados que acabamos de ver en el apartado anterior versus el Índice S&P 500 desde julio de 2022:

◆ El ETF QQQ, que sigue al Índice Nasdaq 100, ha tenido un rendimiento de 23,65%; el mayor de toda la muestra. Esto se debe a que este índice presenta una mayor concentración de compañías tecnológicas y rastrea 100 empresas y no 500 (como el S&P 500), las cuales están dispersas en 11 sectores de actividad distintos. Mucho de este rendimiento es gracias a la ola de la inteligencia artificial.

◆ El índice S&P 500, punto de comparación de la muestra, ha tenido un rendimiento de 10,32% en el período observado.

◆Los ETFs VOO, SPY e IVV, que rastrean al S&P 500, muestran un incremento de 10,39%; 10,44% y 10,34%, respectivamente. Si observas el gráfico detenidamente, apenas se distingue la curva de los ETF sobre la línea del índice S&P 500 como tal, son idénticos. Apenas hay unas pocas décimas de diferencia en los rendimientos.

◆ El VTI, que sigue el mercado total de valores en Estados Unidos, presenta un incremento de 9,16%. En este caso, la inversión en compañías de todos los tamaños ha tenido un desempeño casi idéntico al S&P 500, pero con mucho menos riesgo dado que hablamos de más empresas.

Fuente: Tradingview

◆ Los ETFs VEA y IEFA, que siguen acciones de mercados bursátiles fuera de Estados Unidos, muestran un retorno de 6,17% y 8,20%; respectivamente. De manera que, incluso invirtiendo de forma indexada más allá de la NYSE y la NASDAQ se pueden obtener buenos retornos.

◆ El VTV, que rastrea un índice atado a las acciones de valor de alta capitalización de Estados Unidos, presenta un rendimiento de solo 2,33%. Las llamadas acciones de valor han tenido un rendimiento más parejo y menos volátil, aunque más bajo que otros sectores como el tecnológico o categorías como las acciones de crecimiento.

◆Los ETFs BND y AGG, que trabajan con diferentes índices de renta fija pública y privada, presentan un rendimiento negativo de 7,80% y 8,15%; respectivamente. La subida de los tipos de interés en todo el mundo desde fines del primer trimestre de 2022 ha tenido un impacto negativo en la demanda y, consiguientemente, en el precio de todos los bonos ya emitidos antes del aumento de tipos. Esto ha golpeado el valor de todas las carteras que contenían bonos públicos o privados.

En general, excepto en la renta fija, los ETF han tenido un desempeño bastante aceptable para el período revisado.

Y si las ventajas que te hemos mencionado no te parecen suficientes, ten en cuenta que prácticamente todos los ETFs indexados mencionados son ETFs de distribución periódica que reparten dividendos…El rendimiento del dividendo de estos fondos se encuentra entre el 1% y el 3% en este momento.

¿Vale la pena comprar un ETF indexado?

Podemos decir que invertir en ETFs indexados, dada la naturaleza pasiva de su gestión, puede resultar bastante sencillo para los inversores minoristas menos experimentados.

Ya no tienes que preocuparte por escoger tú mismo los activos que van a formar parte de tu cartera. Más bien, el ETF indexado te permite comprar un traje a la medida de tus necesidades, perfil y nivel de tolerancia al riesgo.

Es realmente increíble la cantidad de ETFs atados a todo tipo de índices, tanto generales, como sectoriales y temáticos. ¡De seguro podrás encontrar el más adecuado para ti!

Para llevar a cabo la compra de un ETF indexado puedes hacerlo a través de dos canales de venta en línea:

En primer lugar, las compañías de inversión brindan la posibilidad de adquirir directamente sus propios fondos, lo que reduce los costos de intermediarios.

En segundo lugar, la forma más fácil de obtener este producto es a través de brókeres especializados en ETFs, siendo el canal de mayor popularidad entre los inversores minoristas.

¿Existen otros instrumentos para invertir en índices?

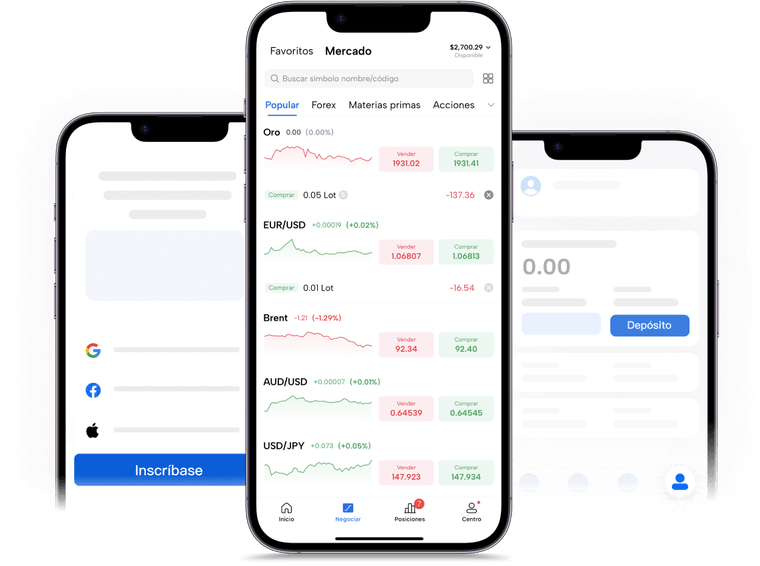

Si te gusta la especulación a corto plazo, también puedes indexar tu capital a través de los CFD que ofrece la plataforma MiTrade. Allí encontrarás exposición a los índices bursátiles más importantes del mundo.

Los Contratos Por Diferencia son instrumentos derivados que se operan con apalancamiento y permiten especular con el precio, pero sin adquirir el activo subyacente.

En virtud de ello, tienen el potencial de incrementar las ganancias, aunque también las potenciales pérdidas, por lo cual se les considera activos de alto riesgo.

La clave para operar con éxito este tipo de contrato es realizar una buena gestión del capital, limitando la magnitud de nuestras pérdidas y reduciendo el tamaño de nuestras posiciones de manera razonable.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.