Robinhood第三季度财报:营收翻倍仍难打动投资者

概述

TradingKey - Robinhood(HOOD)是2025年标普500指数中表现最突出的企业之一,年初至今回报率超过270%。推动此轮涨势的因素包括:1)牛市背景下激增的交易活跃度;2)向加密货币及多元金融产品领域的强势扩张;3)金融监管环境趋缓;4)财富从老一代向千禧一代及Z世代(平台核心客群)转移。

财报回顾

指标 | 2025年三季度实际值 | 2025年三季度预期值 | 2024年三季度实际值 | 超/未达预期 | 同比变化 |

总净收入 | 12.7亿美元 | 12.1亿美元 | 6.37亿美元 | 超预期 | +100% |

每股收益 | 0.61美元 | 0.54美元 | 0.17美元 | 超预期 | +259% |

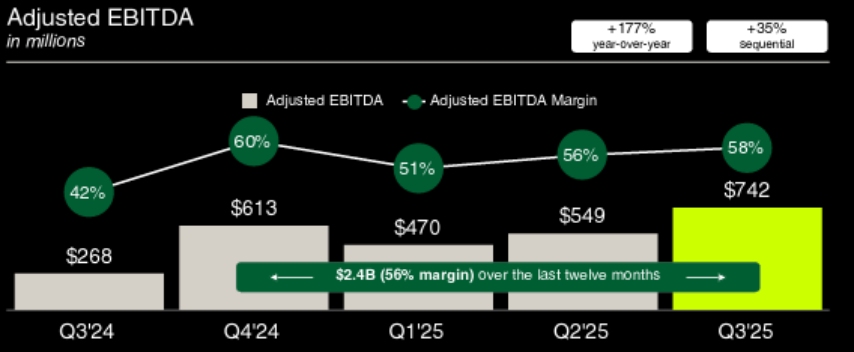

调整后EBITDA | 7.42亿美元 | 7.27亿美元 | 2.68亿美元 | 超预期 | +177% |

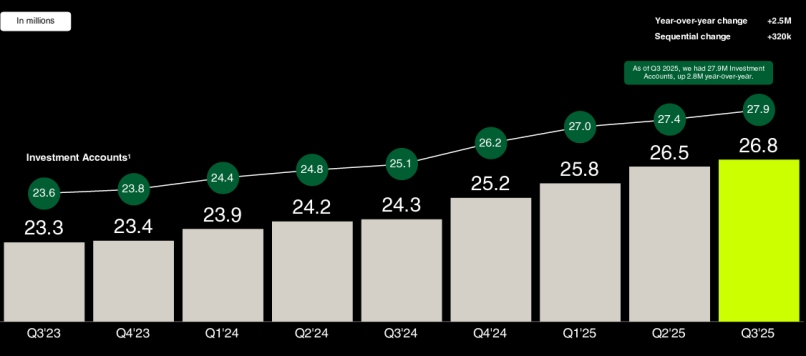

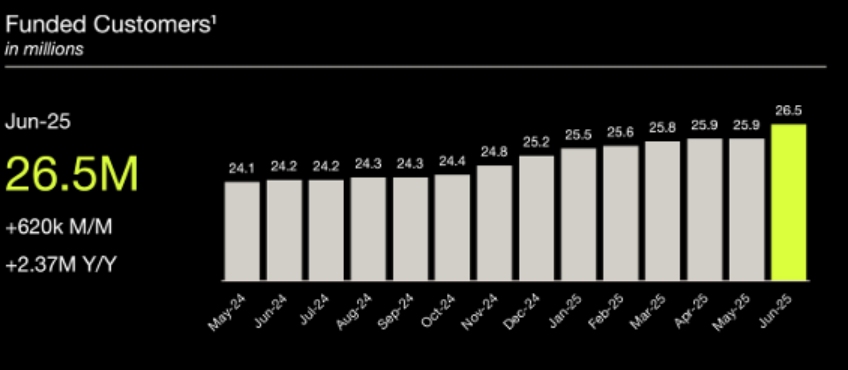

资金客户数 | 2680万 | 2600万 | 2430万 | 超预期 | +10% |

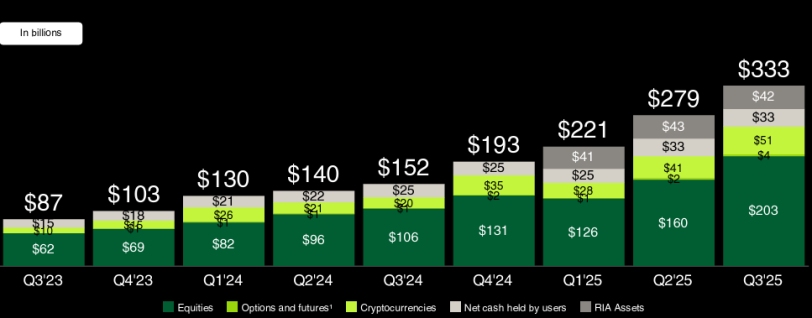

平台总资产 | 3.33万亿 | 3.20万亿 | 1.52万亿 | 超预期 | +119% |

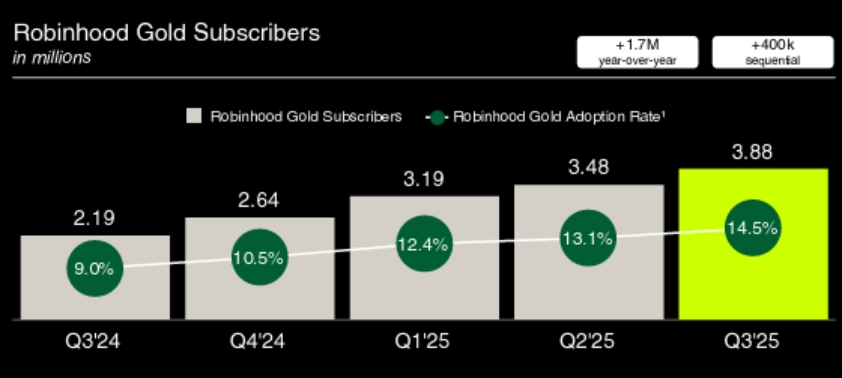

Robinhood Gold订阅用户 | 388万 | 350万 | 219万 | 超预期 | +77% |

随着营收翻倍、利润增长逾三倍,HOOD公司2025年第三季度业绩至少堪称亮眼,公司持续受益于所有增长动能,尤其在加密货币交易领域表现突出。不过财报发布后,该公司股价出现小幅回落。

核心指标

除传统财务指标外,其他几项数据亦能反映Robinhood当前的业务运营状况。

平台活跃用户数作为用户参与度的关键指标,同比增长10%。该数据增长主要得益于:1)收购Bitstamp平台带来的用户增量;2)产品数量的显著扩张;3)成功从竞争平台吸引用户。

来源:公司演示文稿

平台总资产同比增长119%,实现翻倍增长,主要受两大因素驱动:1)新老用户共同带来更多资产流入;2)牛市推高资产估值。

来源:公司演示文稿

人均收入(ARPU)同比增长82%至191美元,主要源于加密货币及事件合约交易活跃度提升。

Robinhood Gold订阅用户在第三季度增至388万。该服务通过收取月费约5美元或年费50美元,为交易者提供专属权益。公司借此强化用户平台粘性并确保稳定收入来源。值得注意的是,Gold账户交易量是非Gold账户的3-5倍。

来源:公司演示文稿

净存款指该期间HOOD账户总存款与总取款之间的差额。第三季度该数值为200亿美元(去年同期为100亿美元)。

上述所有因素共同推动收入实现100%增长。收入增速远超资金客户增长的事实表明,HOOD正在客户群中积极拓展产品线。

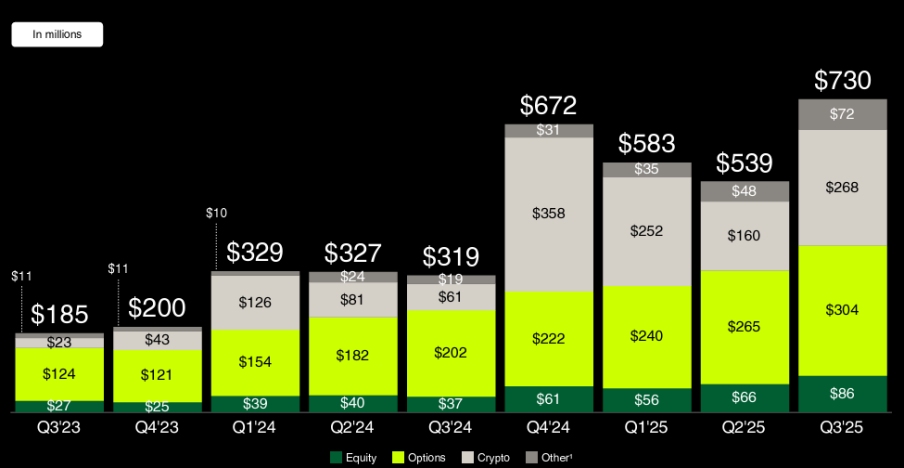

交易型收入

交易型收入是公司核心业务板块。不同于传统经纪商向交易者收费的模式,HOOD采用“订单流支付”模式——做市商向HOOD支付费用,HOOD则为其导流交易并执行交易。这有助于用户避免额外佣金支出。如下图所示,期权交易仍是主导资产类别,但近几个季度加密货币交易量快速攀升(其波动性亦显著)。股票交易量相对较小。

第三季度交易收入同比增长129%,主要由加密货币交易驱动。期权交易增速放缓至50%(若这还能称得上缓慢),但其趋势更为平稳渐进,与波动剧烈的加密货币收入形成鲜明对比。包含期权合约的“其他”板块收入增长近四倍。

来源:公司演示文稿

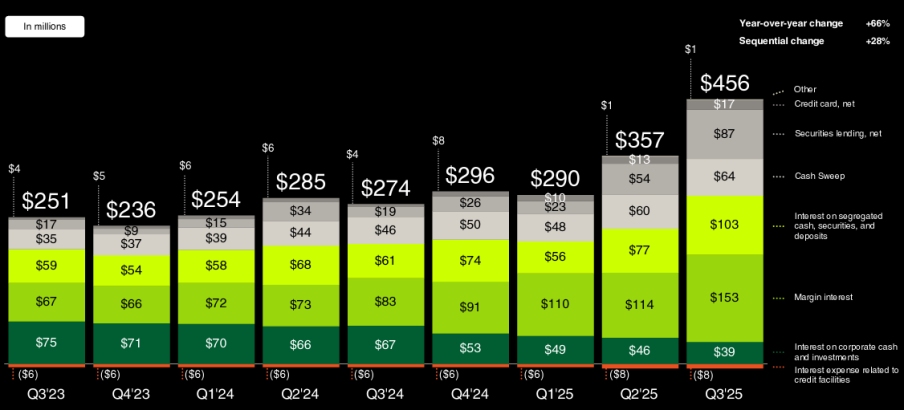

利息收入

利息收入来源于多种服务,包括保证金利息、现金利息、现金清扫及证券借贷。其稳定性优于交易型收入。本季度该板块收入同比增长66%,主要得益于保证金贷款规模扩大及黄金账户现金利息增长。

来源:公司演示文稿

HOOD EBITDA利润率目前达58%,较前几个季度持续提升。关键在于该商业模式具备高度可扩展性——两大主要支出研发费与管理费基本固定。此外,日益增长的加密货币交易及事件合约业务普遍具有高利润率。

来源:公司演示文稿

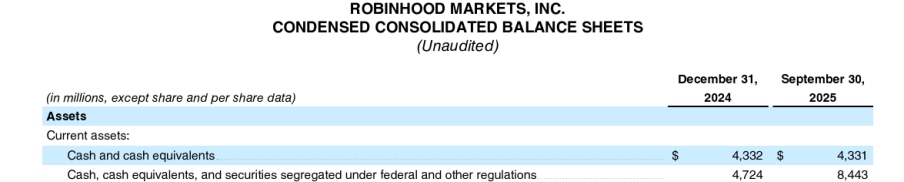

资产负债表与现金流

资产负债表表现强劲,持有40亿美元现金(不含客户资产)且无债务。客户资金(实施隔离管理)从2024年底的47.2亿美元增至第三季度的84.4亿美元。公司持续回购自身股票,上季度回购规模达1.07亿美元。

来源:公司申报文件

下一步计划 - 新产品

从某种角度看,Robinhood(及其同行)的商业模式类似于亚马逊、阿里巴巴等电商企业,或是优步、Grab、滴滴等网约车公司的模式——其核心指标在于平台用户数量。用户基数越大,网络效应越强,规模经济效应越显著,在与供应商(对HOOD而言即做市商)的谈判中也越具话语权。

为实现这种网络效应,Robinhood必须持续推出新功能吸引用户,构建生态系统以减少用户流失。

目前Robinhood正着力拓展平台内多元产品线:

近期推出功能:

代币化:为欧盟用户提供代币化的美国股票及ETF,未来或可涵盖私有资产及未上市企业(如OpenAI)。

质押:加密货币持有者可锁定代币获取利息收益。

Robinhood Legend:面向专业交易的桌面/移动平台,提供更优价差与可视化功能。

预测市场(事件合约):针对政治事件、体育赛事等市场外现实结果的投注。据第三季度数据显示,已交易预测合约近23亿份,增长潜力达三位数。

I/机器人顾问:涵盖机器人顾问、人工智能助手及用户定制策略的广泛类别。依托专有Cortex AI技术运行。例如,用户可通过自然语言提示和自定义扫描构建个性化指标。

Robinhood银行服务:支票/储蓄账户。

即将推出:

Robinhood社交平台:应用内社交网络,旨在构建用户交流策略与见解的活跃社区。

资产扩张:通过Legend平台扩大期货产品覆盖范围,并新增隔夜指数期权交易。

部分功能已进入测试阶段,部分已全面上线。可以确定的是,这些举措将从2026年起推动公司实现数亿美元营收增长。

竞争格局

在线经纪行业竞争激烈,主要源于两大因素:其一,市场机遇极为可观(交易人数创历史新高,且存在跨代财富转移趋势);其二,从零构建此类应用门槛较低(行业准入壁垒薄弱)。总体而言,行业仍处于早期阶段,这意味着竞争将愈发激烈。事实上,前文提及的代币化、预测市场等创新方向,其他竞争对手也在同步推进。那么具体有哪些竞争对手?Robinhood又如何实现差异化?

我们既有查尔斯·施瓦布和Interactive Brokers这类传统券商,也有Coinbase和币安这样的加密货币交易所。此外还有Revolut、富途和WeBull等区域性领军平台。

查尔斯·施瓦布、富达和先锋集团的规模更为庞大,各自拥有超过4000-5000万个账户。其用户群体年龄偏高,以30-40-50岁人群为主,而HOOD的用户则以Z世代为主。这些平台的平均账户资产规模超过10万美元,而Robinhood用户平均资产不足5000美元。我们认为这些差异将有效阻止Robinhood用户流向其他平台。

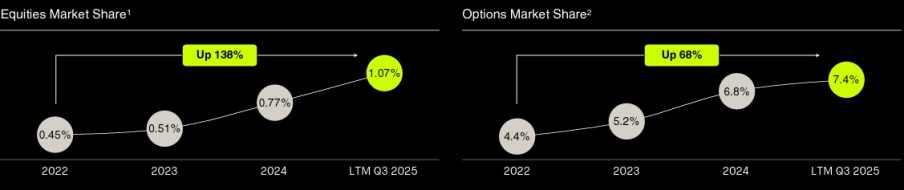

除上述巨头外,Robinhood用户基数本身已相当庞大,这本身就是优势。更重要的是,其在股票和期权领域仍在持续扩大市场份额。然而,像SoFi这类新兴玩家已建立完善的银行服务体系,进军交易领域时可充分利用既有资源。

来源:公司演示文稿

在加密货币领域,目前有五大主流平台,如Coinbase、币安、Kraken和Crypto.com,而HOOD也在该领域迅速追赶。其核心优势在于:在这些平台中,唯有HOOD支持多资产交易,其余均为纯加密货币平台,这为用户同时交易加密货币与传统资产提供了独特优势。这使HOOD在成为核心交易生态系统的战略目标上占据优势。

综上所述,上述平台是行业内为数不多的代表。凭借多资产平台、庞大的用户基数及激进的产品扩张策略,HOOD已取得显著优势。但激烈竞争格局下,最终胜者仍难预料。

下表为数据汇总:

公司名称 | 用户数量 | 平均账户规模 | 平台类型 |

Robinhood | 2680万 | 小型 | 多资产 |

Charles Schwab | 4000-5000万 | 大型 | 传统经纪商 |

Fidelity | 4000-5000万 | 大型 | 传统经纪商 |

Vanguard | 4000-5000万 | 大型 | 传统经纪商 |

Coinbase | 1.2亿 | 小型 | 仅加密货币 |

Binance | 2.5亿注册用户 | 小型 | 仅加密货币 |

Kraken | 250万资金账户 | 小型 | 仅加密货币 |

Crypto.com | 1亿 | 小型 | 仅加密货币 |

SoFi | 1260万 | 小型 | 银行+交易 |

风险

鉴于行业竞争环境复杂,我们认为这是该股票的主要风险。近期数据显示,获得融资的客户数量持续增长,但若客户增长停滞或出现下滑,该股票可能遭受重创。

来源:公司演示文稿

其次,若熊市来临将导致交易量下降,这将对期权和加密货币业务的交易型收入造成负面影响。我们已目睹加密货币相关收入的剧烈波动。其他宏观风险包括利率变动、消费者支出及储蓄水平变化。

第三是常规的监管风险。期权和加密货币作为复杂且波动性强的产品,可能面临监管约束。此外,PFOF(按交易量付费)商业模式因易引发利益冲突而受到监管机构质疑——在线经纪商可能将订单路由至支付最高佣金的做市商,而非提供最佳执行效果的机构。

估值分析

我们认为,凭借其多资产平台和吸引年轻人的品牌,HOOD未来有望抢占更多用户和市场份额。

然而短期内,整个在线经纪行业竞争日益激烈且充满不确定性。HOOD今年股价已大幅上涨,当前前瞻市盈率吸引力减弱。

我们仍认可HOOD的竞争优势,但将等待更具吸引力的买入时机。

股票代码 | 前瞻市盈率 |

HOOD | 82.41 |

COIN | 40.94 |

SCHW | 19.46 |

BULL | 98.57 |

IBKR | 34.56 |