ทองคำจะยังคงส่องประกายได้หรือไม่ในสภาวะกับดักสภาพคล่อง?

TradingKey - สินทรัพย์หลักทั่วโลกเผชิญกับสถานการณ์ "เทขายทุกอย่าง" ที่เกิดขึ้นได้ยากเมื่อสัปดาห์ที่แล้ว โดยหลังจากราคาพุ่งแตะระดับ 5,100 ดอลลาร์ในช่วงสั้น ๆราคาทองคำได้กลับตัวลดลงอย่างรุนแรง ขณะที่ราคาเงินและสกุลเงินดิจิทัลเผชิญกับการเทขายอย่างหนัก อย่างไรก็ตาม ภายใต้ความผันผวนที่เกิดขึ้น ข้อมูลล่าสุดจากสภาทองคำโลก (WGC) เผยให้เห็นกระแสที่แตกต่างออกไปอย่างสิ้นเชิง โดยพบว่าเงินทุนเชิงกลยุทธ์กำลังเข้าซื้อในช่วงที่ราคาอ่อนตัวในระดับที่ไม่เคยปรากฏมาก่อนในรอบหลายทศวรรษ

กับดักสภาพคล่อง: ทำไมสินทรัพย์ปลอดภัยจึงร่วงลงเมื่อความกลัวพุ่งสูงสุด?

การปรับฐานล่าสุดของทองคำถือเป็นอาการพื้นฐานของภาวะสภาพคล่องตึงตัว โดยการเทขายอย่างรุนแรงในกลุ่มหุ้นเทคโนโลยีของดัชนี S&P 500 นำโดย Amazon ซึ่งการพุ่งขึ้นของงบลงทุน (capex) ที่ขับเคลื่อนด้วย AI ได้สั่นคลอนการคาดการณ์ผลประกอบการ และส่งผลให้ความกังวลเรื่องฟองสบู่เทคโนโลยีแตกกลับมาอีกครั้ง การเทขายดังกล่าวแพร่กระจายอย่างรวดเร็ว โดยการล้างสถานะ Leverage ใน Bitcoin และเงิน ได้ส่งผลกระทบต่อเนื่องไปยังตลาดอนุพันธ์ บีบให้สถาบันต่าง ๆ ต้องถือเงินสดเพียงอย่างเดียว

ในช่วงแรกของวิกฤตสภาพคล่อง แม้แต่สินทรัพย์ปลอดภัยก็ถูกนำมาใช้เป็นหลักประกัน ความสามารถในการเปลี่ยนเป็นเงินสดได้ง่ายของทองคำทำให้มันกลายเป็นด่านหน้าในการรองรับการเรียกวางหลักประกันเพิ่ม (margin calls) การฟื้นตัวของดัชนีดอลลาร์พร้อมกับการร่วงลงของอัตราผลตอบแทนพันธบัตรรัฐบาลบ่งชี้ไปในทิศทางเดียวกันว่า เม็ดเงินไม่ได้มองหาสินทรัพย์ แต่มองหาเงินสด การปรับตัวลดลงของราคาทองคำจึงไม่ใช่เรื่องของปัจจัยพื้นฐาน แต่เป็นการตั้งราคาที่ผิดพลาดซึ่งเกิดจากกลไกการลดสัดส่วนหนี้ (deleveraging) ไม่ใช่การเปลี่ยนมุมมองความเชื่อมั่น

การหมุนเวียนของเงินทุน: ยอดเงินไหลเข้า ETF สูงสุดเป็นประวัติการณ์ และอำนาจการกำหนดราคาที่เปลี่ยนไป

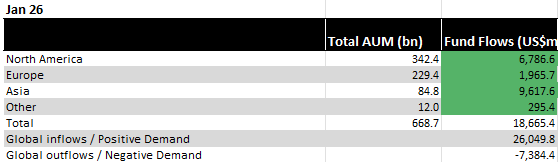

แม้หน้าจอภาวะตลาดจะดูย่ำแย่ แต่กระแสเงินทุนกลับบ่งชี้ไปคนละทาง ข้อมูลจาก WGC ระบุว่า กองทุน ETF ทองคำทั่วโลกมียอดเงินไหลเข้าสุทธิสูงสุดเป็นประวัติการณ์ที่ 2.6 หมื่นล้านดอลลาร์ในเดือนมกราคม 2569 ซึ่งเป็นระดับสูงสุดต่อเดือนในประวัติศาสตร์

รายละเอียดที่สำคัญคือแหล่งที่มาของเงินทุนดังกล่าว โดยเอเชียมีสัดส่วนถึง 9.6 พันล้านดอลลาร์ ซึ่งแซงหน้าอเมริกาเหนือเป็นครั้งแรก ในจีนซึ่งตลาดอสังหาริมทรัพย์และตลาดหุ้นมีความผันผวนอย่างรุนแรง ทองคำได้กลับมามีบทบาทสำคัญอีกครั้งในฐานะสินทรัพย์เพื่อกระจายความเสี่ยง ขณะที่ในอินเดียซึ่งตลาดหุ้นซบเซาลง กระแสเงินทุนชี้ให้เห็นถึงการหมุนเวียนที่ชัดเจน จากสินทรัพย์เสี่ยงเข้าสู่โลหะมีค่า

ในขณะที่อเมริกาเหนือและยุโรปมีสถานการณ์ที่ต่างออกไป โดยทองคำทำหน้าที่เป็นประกันความเสี่ยงด้านสินเชื่อ (credit insurance) ภูมิภาคนี้มียอดเงินไหลเข้าติดต่อกันเป็นเดือนที่ 8 โดยมีสาเหตุมาจากความสงสัยที่เพิ่มขึ้นเกี่ยวกับความเป็นอิสระทางการเมืองของธนาคารกลางสหรัฐ (เฟด) เมื่อความกลัวเรื่องการแทรกแซงนโยบายเพิ่มขึ้น นักลงทุนจึงซื้อทองคำเพื่อป้องกันความเสี่ยงด้านสินเชื่อของดอลลาร์เชิงระบบ นอกจากนี้ ความวิตกกังวลด้านการค้าที่รุนแรงขึ้นจากข้อพิพาทดินแดนกรีนแลนด์ยังช่วยให้กระแสเงินทุนในยุโรปทรงตัว

จุดเปลี่ยนทางมหภาค: จากการเก็งกำไรเงินเฟ้อสู่การรับมือภาวะเศรษฐกิจถอยหลัง

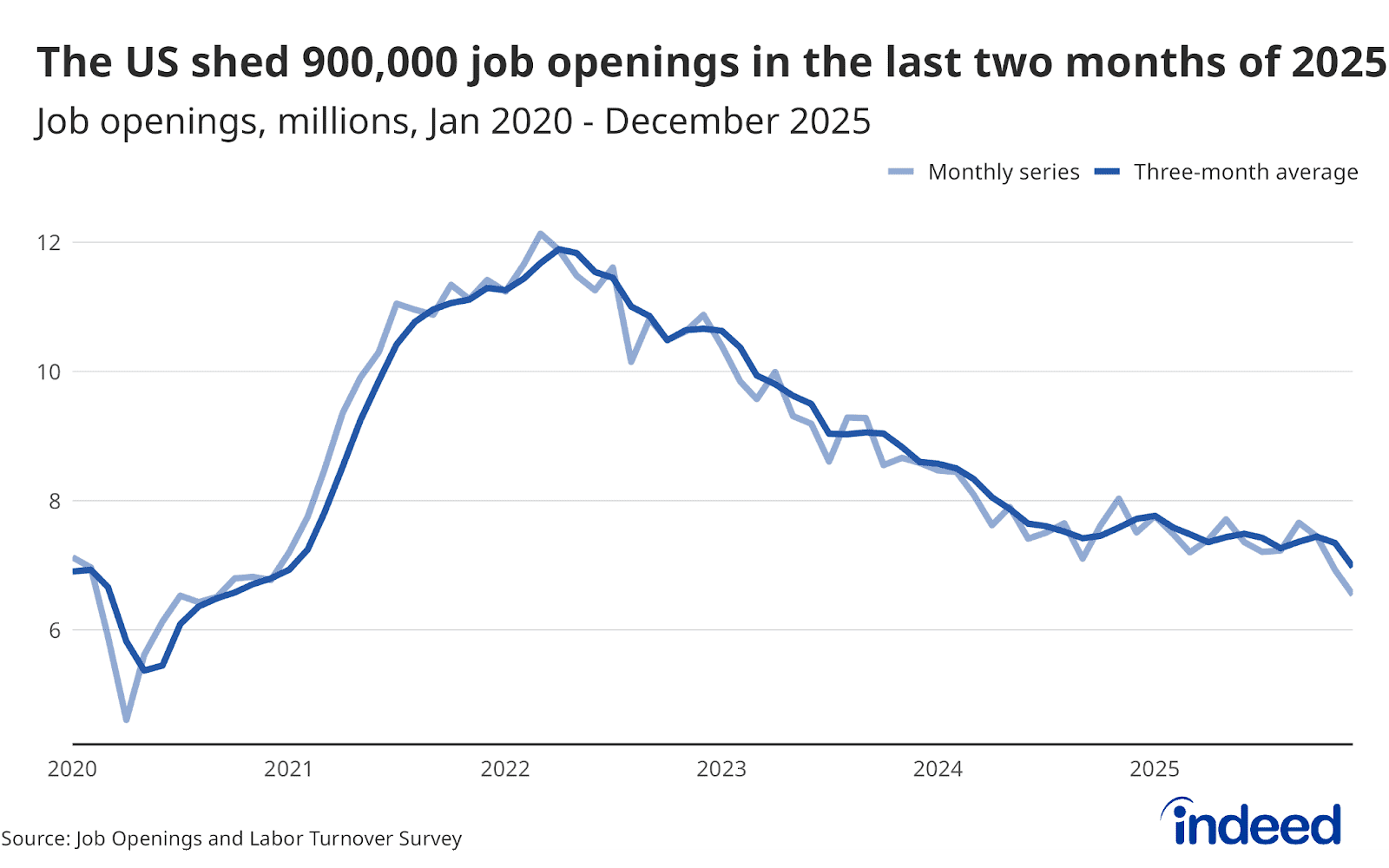

ตลาดแรงงานของสหรัฐฯ ไม่ได้ปรับตัวดีขึ้นเมื่อสัปดาห์ที่แล้ว โดยตำแหน่งงานว่างเปิดใหม่แตะระดับต่ำสุดในรอบ 5 ปี ขณะที่การประกาศเลิกจ้างพุ่งสูงขึ้นถึง 205% ภาพรวมทางมหภาคได้เปลี่ยนทิศทางอย่างชัดเจน จากการต่อสู้กับเงินเฟ้อไปสู่การเตรียมรับแรงกระแทกจากภาวะเศรษฐกิจ

การเปลี่ยนทิศทางนี้อธิบายถึงการเร่งเทขายเพื่อปรับลดสถานะในระยะสั้น แต่ในระดับวงจรเศรษฐกิจ มันส่งสัญญาณที่ลึกซึ้งกว่านั้น นั่นคือเฟดอาจไม่มีทางเลือกอื่นนอกจากต้องเร่งปรับลดอัตราดอกเบี้ยให้เร็วขึ้น เมื่อตลาดเปลี่ยนผ่านจากความตื่นตระหนกไปสู่การคาดการณ์นโยบายผ่อนคลาย สถานะของทองคำในฐานะเครื่องมือป้องกันความเสี่ยงจากภาวะเศรษฐกิจถอยหลังมักจะถูกประเมินราคาใหม่ (reprice) อย่างรวดเร็ว

คำแนะนำสำหรับนักลงทุน: ควรระมัดระวัง

ตลาดทองคำในปัจจุบันอยู่ในจุดตัดที่หาได้ยาก ระหว่างสัญญาณทางเทคนิคที่แย่ลงกับความแข็งแกร่งเชิงโครงสร้าง การคลายตัวของสภาพคล่องทำให้เกิดสัญญาณรบกวนมากขึ้น แต่ประเด็นหลักยังคงไม่เปลี่ยนแปลง นั่นคือรอยร้าวที่ลึกขึ้นในระบบสินเชื่อดอลลาร์ ความตึงเครียดทางภูมิรัฐศาสตร์ที่ยืดเยื้อ และอุปสงค์ที่แข็งแกร่งในเอเชีย ทั้งหมดนี้ล้วนสนับสนุนพื้นฐานระยะยาวของโลหะมีค่านี้

สำหรับเงินทุนระยะยาว การปรับตัวลดลงจากความตื่นตระหนกอาจเป็นโซนเข้าซื้อเชิงกลยุทธ์ที่ระดับประมาณ 4,400–4,500 ดอลลาร์ อย่างไรก็ตาม เมื่อดัชนีชี้วัดความผันผวนอย่าง VIX พุ่งสูงขึ้น การซื้อขายระยะสั้นจำเป็นต้องใช้ความรอบคอบอย่างมาก ในตลาดที่ถูกขับเคลื่อนด้วยแรงเทขายที่ถูกบังคับมากกว่าปัจจัยพื้นฐาน วินัย—ไม่ใช่ความกล้าบ้าบิ่น—คือข้อได้เปรียบเพียงหนึ่งเดียวที่ยั่งยืน