HGCR11 lucra R$ 15,2 milhões e realiza giro na carteira; BTLG11 mantém dividendo de R$ 0,79

- Previsão do preço da Solana: SOL cai abaixo de US$ 100, com risco de correção mais profunda

- Previsão dos 3 principais preços: Bitcoin, Ethereum, Ripple – BTC, ETH e XRP prolongam queda livre em meio a ampla liquidação no mercado

- Analistas russos preveem que Bitcoin atingirá seu ponto mais baixo próximo a US$ 60.000

- Ouro avança com o dólar mais fraco; alta parece limitada em meio à diminuição das tensões geopolíticas

- O ouro se recupera da área de US$ 4.655 em meio a um clima de risco mais fraco e expectativas de corte nas taxas do Fed

- O ouro sobe ainda mais, ultrapassando os US$ 5.050, em meio à fuga para ativos seguros e expectativas de uma postura dovish do Fed

O fundo de investimento imobiliário CSHG Recebíveis Imobiliários (HGCR11) divulgou seu relatório gerencial referente ao mês de setembro, informando um lucro de R$ 15,285 milhões. O desempenho foi impulsionado por um faturamento total de R$ 15,957 milhões, com a maior parte da receita vindo dos juros e da correção monetária de sua carteira de Certificados de Recebíveis Imobiliários (CRIs).

Fonte: Pátria Investimentos

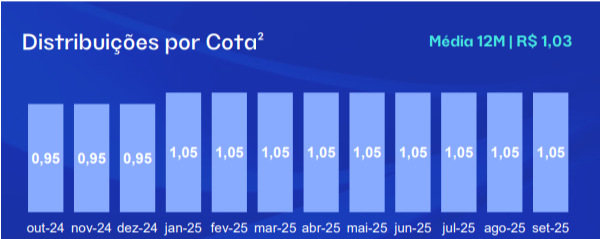

Com base no resultado, o fundo anunciou a distribuição de R$ 1,05 por cota em dividendos, que foram pagos no dia 14 de outubro.

O resultado em regime de caixa do período, de R$ 0,99 por cota, foi positivamente impactado por uma série de eventos não recorrentes, como a amortização extraordinária de um CRI e a venda e recompra tática de outro, que permitiram o reconhecimento de ganhos de capital e de correção monetária acumulada.

Análise do resultado de setembro e da distribuição de dividendos

As receitas do HGCR11 em setembro, provenientes de juros e correção monetária de CRIs, alcançaram R$ 14,404 milhões. As despesas mensais do fundo ficaram em aproximadamente R$ 1,005 milhão. O resultado em caixa de R$ 0,99 por cota foi impulsionado por vários eventos. Entre eles, a amortização extraordinária do CRI Sforza IPCA, que foi decorrente da venda de imóveis que garantiam a operação, trouxe um ganho de R$ 0,05 por cota para o fundo.

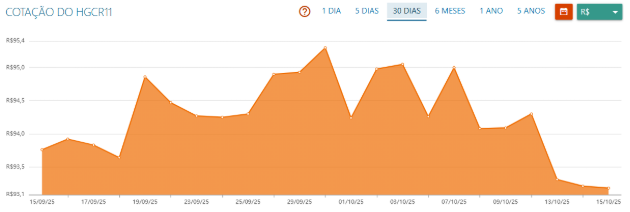

Fonte: StatusInvest

Além disso, uma operação de venda e recompra do CRI BR 12 Sub, no valor de R$ 10 milhões, possibilitou o reconhecimento de R$ 0,04 por cota em correção monetária que estava acumulada no título. O fundo também recebeu prêmios por pré-pagamento de outros CRIs, que somaram um ganho de R$ 0,01 por cota.

Por outro lado, houve um prejuízo em caixa de R$ 0,01 por cota, em virtude da liquidação do FII BARI11, cuja posição foi parte quitada em dinheiro e parte em cotas de outro fundo. Com base na distribuição total de R$ 0,99 por cota, o HGCR11 encerrou o mês de setembro com um resultado acumulado e não distribuído de R$ 0,72 por cota.

Gestão de reservas e o saldo de inflação acumulada

A gestão do fundo também detalhou a situação de suas reservas e do saldo de inflação acumulada. O resultado acumulado e não distribuído, de R$ 0,72 por cota, funciona como um "colchão" financeiro que pode ser usado para estabilizar futuras distribuições de dividendos.

O saldo de inflação "acruada" (acumulada, mas ainda não recebida no caixa) recuou levemente, passando de R$ 1,35 para R$ 1,30 por cota.

Somando os dois indicadores, o fundo possui um total de R$ 2,02 por cota em resultados potenciais que podem ser distribuídos no futuro, à medida que a inflação seja convertida em caixa ou que a gestão decida usar as reservas acumuladas.

Novas aquisições na carteira de CRIs

Durante o mês de setembro, o fundo realizou uma nova alocação de capital, com a integralização de R$ 10 milhões no CRI Ecopark II. O título possui uma remuneração de IPCA + 8,75% ao ano e tem como objetivo financiar a expansão de um centro logístico localizado em Curitiba, no Paraná.

A gestão destacou que a primeira fase do empreendimento, que também foi apoiada pelo HGCR11, já está 100% locada e gera receitas que são suficientes para sustentar o fluxo de pagamentos do novo CRI, o que confere maior segurança à operação.

O título conta com garantias robustas, como a alienação fiduciária do imóvel e das cotas da SPE (Sociedade de Propósito Específico) do projeto, a cessão dos fluxos de aluguel e o aval dos sócios.

O volume total da operação é de R$ 75 milhões, com R$ 35 milhões já liberados até o momento, conforme o avanço das obras.

Movimentações táticas e gestão de portfólio

A carteira do fundo também passou por movimentações táticas, que são operações de curto prazo que visam gerar ganhos de capital ou otimizar a alocação.

Um exemplo foi a operação de venda e recompra do CRI BR 12 Sub, que foi responsável por gerar R$ 0,04 por cota em resultado de inflação acumulada para o fundo.

O fundo também realizou vendas pontuais do CRI Iguatemi Fortaleza Sênior, uma negociação que proporcionou um retorno de R$ 0,001 por cota. Outro destaque do mês foi o recebimento de R$ 2,4 milhões em amortizações extraordinárias referentes aos CRIs JFL Ipês e JFL Ipês II.

Ao final de setembro, o HGCR11 mantinha uma posição de R$ 37 milhões em operações compromissadas de CRIs (venda com compromisso de recompra), o que representa 2,5% do patrimônio líquido do fundo. Essa estrutura de alavancagem é usada pela gestão de forma tática para otimizar a rentabilidade da carteira.

BTLG11 mantém dividendo de R$ 0,79 e detalha desempenho da cota

O fundo imobiliário BTLG11 anunciou a distribuição de R$ 0,79 por cota em dividendos, valor estável em relação ao mês anterior. O pagamento ocorrerá em 24 de outubro, com base na posição dos cotistas no fechamento desta quarta-feira (15). Com base na cotação de fechamento de setembro, o dividend yield mensal do fundo é de 0,762%.

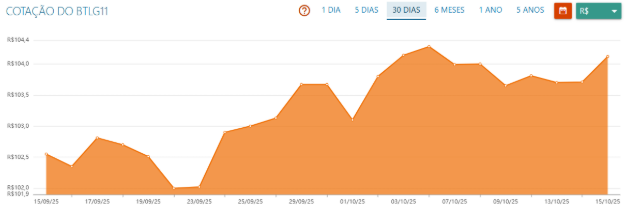

Fonte: StatusInvest

A cota do fundo teve uma valorização de aproximadamente 4% em setembro, impulsionada pela distribuição de dividendos, pela melhora nas expectativas macroeconômicas e pela entrada de novos ETFs globais.

O fundo também atingiu a marca de 401.755 cotistas, um crescimento expressivo em comparação aos 15.361 investidores que o fundo possuía em 2019, quando a gestão atual assumiu.

Portfólio tem baixa vacância e atinge 100% de ocupação em ativo de Campinas

Os dividendos anunciados têm como base o resultado de setembro, que ainda não foi divulgado em detalhes. No último relatório gerencial, a gestora destacou que a receita de aluguel do período apresentou uma variação pontual devido a um desconto retroativo concedido a um inquilino, mas que esse efeito deve ser minimizado nos próximos meses.

Atualmente, o portfólio do BTLG11 é composto por 33 imóveis logísticos, com uma baixa vacância financeira de 1,7%. Um dos destaques operacionais recentes foi o ativo BTLG Campinas, que atingiu 100% de ocupação após a locação de 1.300 metros quadrados para uma empresa do setor logístico, em um contrato com prazo de cinco anos.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.