Gol (GOLL54) propõe fechar o capital na B3; oferta de recompra pode ter prêmio de até 24%

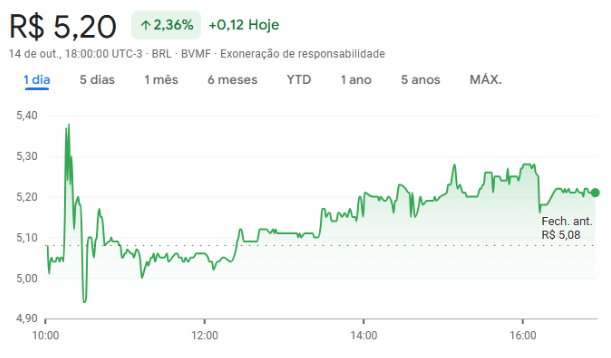

As ações da Gol (GOLL54) tiveram um dia de forte volatilidade nesta terça-feira (14), após a companhia aérea anunciar na noite de segunda-feira uma proposta de reorganização societária que, se aprovada, resultará no fechamento de seu capital e na saída de suas ações da bolsa de valores brasileira, a B3.

Os papéis, que chegaram a disparar quase 10% na máxima do dia, a R$ 5,58, perderam força ao longo do pregão e fecharam com uma alta de 2,36%, a R$ 5,20.

Sob a justificativa de simplificar sua estrutura, buscar sinergias e reduzir custos, a Gol propõe que a holding e sua subsidiária Gol Investment Brasil (GIB) sejam incorporadas pela Gol Linhas Aéreas (GLA), que atualmente é uma subsidiária de capital fechado.

Como parte do processo, será lançada uma oferta pública de aquisição (OPA) para comprar as ações dos acionistas minoritários, com um valor que pode embutir um prêmio de até 24% sobre as cotações recentes.

A proposta de reorganização societária e o fechamento de capital

A proposta da Gol prevê uma reestruturação complexa na qual a GLA, que é a empresa operacional, passará a ser a única entidade do grupo, absorvendo a holding que hoje é listada em bolsa.

Com isso, a Gol e a GIB deixariam de existir, e a GLA assumiria todos os seus direitos e obrigações, mas como uma companhia de capital fechado, sem ações negociadas no mercado.

Para os acionistas que optarem por não vender seus papéis na OPA, a proposta prevê uma relação de troca.

Cada acionista de ações ordinárias da Gol receberá uma ação ordinária da nova GLA, enquanto os acionistas de ações preferenciais receberão 35 ações ordinárias da GLA para cada ação preferencial que possuírem.

O motivo da saída da bolsa: o colapso do 'free float'

A decisão da Gol de fechar o capital é uma consequência direta da forte diluição que os acionistas minoritários sofreram após o aumento de capital de R$ 12 bilhões realizado pela aérea neste ano, como parte de sua saída do processo de recuperação judicial nos Estados Unidos (Chapter 11).

Após essa operação, a Gol Investment Brasil (GIB), veículo do grupo controlador, passou a ser titular de mais de 99% das ações da companhia.

Com isso, a quantidade de ações em livre circulação no mercado ("free float") caiu para apenas 0,78%. Esse percentual é incompatível com as regras do Nível 2 de governança corporativa da B3, que exigem um mínimo de 25% de free float.

A bolsa havia concedido um prazo para que a empresa se adequasse, que ia até janeiro de 2027. No entanto, em vez de buscar uma forma de aumentar o número de ações no mercado, a companhia optou pelo caminho inverso: lançar a OPA para retirar definitivamente os papéis da bolsa.

A justificativa apresentada é a de que a manutenção da listagem implica em despesas que, dado o baixo free float, não se justificam mais.

A oferta pública de aquisição (OPA) e os valores para o acionista

O ponto central da proposta para os minoritários é a OPA. A Gol convocou uma assembleia de acionistas para o dia 4 de novembro, na qual será votada a reorganização e nomeado um avaliador externo independente, que será o responsável por elaborar um laudo de avaliação para definir o preço justo por ação na oferta.

Apesar de o preço final ainda não estar definido, a controladora da empresa já antecipou um detalhe crucial: ela não pretende desembolsar mais do que R$ 47,25 milhões para comprar todos os papéis dos minoritários.

Esse valor funciona como um teto para a operação. Considerando o valor de mercado do free float da Gol, que era de R$ 38,17 milhões antes do anúncio, esse teto estabelecido pela empresa implica que a oferta poderia sair com um prêmio de até 23,78% em relação às cotações de mercado. Foi essa possibilidade de prêmio que gerou a forte alta das ações no início do pregão.

Os riscos e as opções para o acionista minoritário

Apesar da possibilidade de um prêmio, investir nas ações agora à espera da OPA é considerado um movimento arriscado. O principal risco é que o laudo de avaliação aponte um preço por ação menor do que o mercado espera.

Além disso, se o preço definido pelo laudo for muito alto e o custo total para a recompra ultrapassar o teto de R$ 47,25 milhões estipulado pela empresa, a controladora pode simplesmente desistir da OPA e, consequentemente, de toda a reestruturação.

A análise de especialistas do setor é de que os investidores que ainda detêm ações da companhia e que buscam liquidez e previsibilidade provavelmente devem aceitar a oferta quando ela for formalizada. Já quem acredita no futuro da Gol no longo prazo pode optar por permanecer como acionista da nova empresa de capital fechado.

No entanto, é preciso estar ciente de que, nesse caso, o acionista passará a fazer parte de uma companhia que operará em um ambiente muito menos transparente e com uma governança mais concentrada, sem as proteções e a liquidez do mercado de bolsa.

O contexto de um ano agitado para a Gol

A proposta de fechamento de capital é o capítulo mais recente de um ano de intensa reestruturação para a Gol.

Ao longo de 2025, a empresa já esteve nos holofotes do mercado por outros três motivos principais: as negociações para uma eventual fusão com a Azul, que não avançaram; a sua saída bem-sucedida do processo de recuperação judicial nos Estados Unidos; e a já mencionada capitalização que, embora tenha fortalecido o balanço da empresa, diluiu fortemente os acionistas minoritários e preparou o terreno para a saída da bolsa.

A expectativa do mercado, segundo a análise de bancos como o JPMorgan, é de que a OPA seja concluída até o primeiro trimestre de 2026.

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.