HSML11 eleva projeção de dividendos; XPML11 tem lucro menor, mas indicadores operacionais avançam

- Baleia de Bitcoin liquida R$ 52 bilhões após 14 anos e movimenta o mercado

- Top 5 criptomoedas feitas na China para ficar de olho enquanto autoridades de Trump sinalizam abertura para negociações comerciais

- ARRI11 mantém dividendo de R$ 0,09; TEPP11 tem queda no lucro, mas celebra 6 anos com 100% de ocupação

- Os mercados de altcoins sofrem pressão de venda à medida que a liquidez se desloca para BTC, memes e tokens RWA

- A Optimism revela um programa de recompra de tokens OP

- O ouro mantém os ganhos acima dos US$ 5.000, com as compras da China e as apostas na redução das taxas pelo Fed impulsionando a demanda

O fundo de investimento imobiliário HSI Malls (HSML11) divulgou seu relatório gerencial referente ao mês de setembro de 2025, informando um lucro de R$ 19,46 milhões. O valor representa um avanço expressivo de 77,39% em relação ao resultado de R$ 10,97 milhões que havia sido registrado em agosto.

O forte desempenho foi impulsionado pelo recebimento da quarta parcela da venda de 30% do Shopping Pátio Maceió, uma operação que gerou um ganho de capital relevante para o fundo no período.

Fonte: HSI

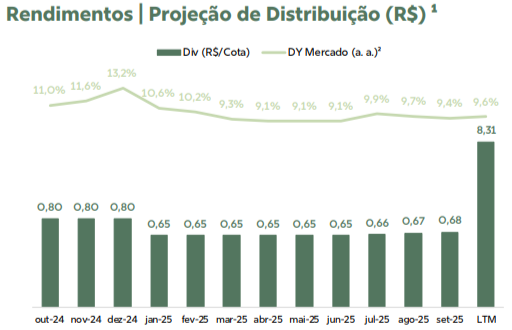

Com base nos números, o fundo distribuiu R$ 0,68 por cota em dividendos. Além disso, a gestão revisou para cima sua projeção de rendimentos (guidance) para o restante do semestre, sinalizando otimismo com a performance operacional de seus shoppings e com a possibilidade de um cenário econômico mais favorável, com o início de um ciclo de redução da taxa de juros.

Análise do resultado de setembro e o impacto da venda de ativos

O resultado do HSML11 em setembro foi sustentado por uma receita proveniente das operações imobiliárias, principalmente aluguéis, que somou R$ 26,29 milhões.

As despesas mensais do fundo totalizaram R$ 7,85 milhões. O grande destaque do balanço, no entanto, foi o impacto do ganho de capital gerado pela venda de uma fatia do Shopping Pátio Maceió.

O recebimento da quarta parcela dessa transação gerou um lucro de R$ 9,1 milhões, o que equivale a R$ 0,43 por cota. Esse ganho não recorrente foi o principal responsável pelo forte crescimento de 77% no resultado do fundo em comparação com o mês anterior.

Mesmo com o resultado robusto, a gestão optou por uma distribuição de R$ 0,68 por cota, uma estratégia para fortalecer as reservas do fundo, que encerraram o mês com um resultado acumulado de R$ 0,69 por cota.

Olhando para frente, a gestão projeta o recebimento da última parcela da venda de 25% do Shopping Uberaba.

A expectativa é de que essa transação adicione mais R$ 5,86 milhões, ou R$ 0,27 por cota, ao ganho de capital do fundo, já considerando os ajustes de correção monetária, o que deve impactar positivamente os resultados futuros.

Desempenho operacional dos shoppings mostra crescimento

Os indicadores operacionais do portfólio de shoppings do HSML11 também apresentaram uma evolução positiva em agosto. O NOI (Resultado Operacional Líquido) teve um aumento de 2% em comparação com o mesmo mês de 2024, chegando a R$ 101,01 por metro quadrado.

O destaque ficou por conta do Shopping Pátio Maceió, cujo NOI avançou 11% no período. No acumulado do ano, o crescimento do NOI do portfólio como um todo já chega a 6%.

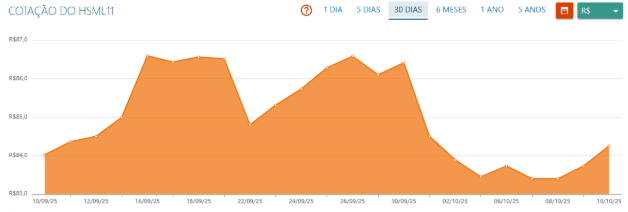

Fonte: StatusInvest

As vendas nos shoppings também tiveram uma alta de 5% em agosto, atingindo a marca de R$ 1.460,88 por metro quadrado.

Entre os empreendimentos da carteira, os que mais se destacaram em crescimento de vendas foram o Metrô Tucuruvi (+10%), o Paralela Salvador (+7%) e o Shopping Uberaba (+7%), mostrando uma recuperação consistente na atividade dos lojistas.

Atualizações sobre a consolidação de resultados dos ativos

O relatório da gestão trouxe duas atualizações importantes sobre a forma como os resultados de dois shoppings específicos são contabilizados.

O Shopping Pátio Cianê, por exemplo, continua a ser contabilizado de forma indireta, com o fundo recebendo o NOI do ativo através de dividendos pagos pela SPE (Sociedade de Propósito Específico) que é a proprietária do imóvel.

A gestão informou que o repasse direto do resultado para o fundo deve começar em novembro de 2025, quando o resultado do shopping passará a ser integralmente consolidado no balanço do HSML11.

Já em relação à aquisição da fração adicional do Super Shopping Osasco, o resultado do ativo começou a ser considerado de forma "pro rata temporis", ou seja, proporcional ao tempo, conforme a participação equivalente que o fundo detinha no mesmo período do ano passado.

Esses ajustes contábeis são importantes para que os investidores entendam a evolução e a composição dos resultados do fundo.

Fundo revisa projeção de dividendos para cima

Com base no bom desempenho operacional dos ativos e nas perspectivas para o cenário econômico, a gestão do HSML11 decidiu revisar sua projeção de dividendos para o restante do semestre. O fundo ajustou o limite inferior do "guidance", que agora passa a ser de uma distribuição mensal entre R$ 0,68 e R$ 0,82 por cota.

O dividendo pago em setembro já representa o terceiro aumento consecutivo nos proventos mensais do fundo.

A gestão sinalizou que essa tendência de alta poderá continuar, caso se confirme um ambiente econômico mais favorável e o início de um ciclo de redução da taxa básica de juros, a Selic.

Um cenário de juros mais baixos tende a beneficiar os fundos de shopping, pois estimula o consumo das famílias e reduz as despesas financeiras das operações.

XPML11 tem queda no resultado, mas mantém dividendo de R$ 0,92

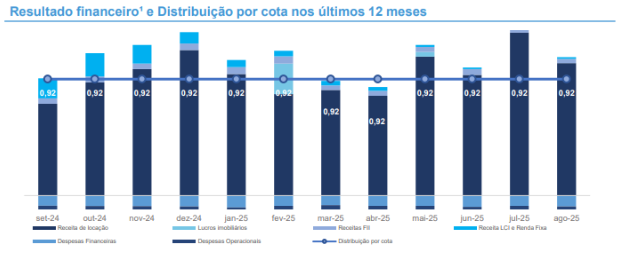

Enquanto o HSML11 se beneficia de ganhos de capital para reforçar seus resultados, o XP Malls (XPML11), maior fundo do setor, também divulgou seus números de agosto, destacando um forte crescimento em seus indicadores operacionais, apesar de uma queda no lucro.

O XPML11 apresentou um resultado líquido de R$ 52,73 milhões, um número inferior aos R$ 66,57 milhões registrados em julho.

Fonte: XP Asset Management

A receita total do período somou R$ 62 milhões, com a maior parte, R$ 59,34 milhões, proveniente das atividades imobiliárias.

O fundo manteve a distribuição de R$ 0,92 por cota em dividendos, com o pagamento efetuado em 25 de setembro. A gestão encerrou o mês com um resultado acumulado não distribuído equivalente a R$ 0,45 por cota.

Indicadores operacionais dos shoppings apresentam forte crescimento

Apesar da queda no resultado financeiro, os indicadores operacionais do portfólio mostraram um forte crescimento.

As vendas por metro quadrado atingiram R$ 1.597/m², registrando uma alta de 10,3% sobre agosto de 2024, enquanto o NOI (Resultado Operacional Líquido) em caixa por metro quadrado cresceu 6,1%, chegando a R$ 128/m².

Também apresentaram evolução os indicadores de "mesmas lojas", com as vendas (SSS) subindo 3,5% e os aluguéis (SSR) avançando 1,6%.

A gestão explicou que o cenário varejista do país em agosto mostrou sinais de estabilidade, com resultados mistos.

Embora o Índice Cielo do Varejo Ampliado (ICVA) tenha apontado uma leve queda real de 1,4% no faturamento do setor, o desempenho nominal avançou 3,5%, sustentado por datas promocionais como as liquidações de inverno e a Semana do Brasil.

Ao final de agosto, o portfólio imobiliário do XPML11 era composto por 26 shopping centers, com uma área bruta locável (ABL) total de cerca de 964 mil metros quadrados.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informa�ções.