Braskem (BRKM5) tem nota de crédito rebaixada pela S&P; ações fecham em queda de 2,41%

- Previsão do preço da Solana: SOL cai abaixo de US$ 100, com risco de correção mais profunda

- Previsão dos 3 principais preços: Bitcoin, Ethereum, Ripple – BTC, ETH e XRP prolongam queda livre em meio a ampla liquidação no mercado

- Distrito diamantífero mergulhado em turbulência com a queda dos preços do ouro e da prata

- Analistas russos preveem que Bitcoin atingirá seu ponto mais baixo próximo a US$ 60.000

- Últimas notícias: Bitcoin cai abaixo dos US$ 75.000 com o aumento da pressão de venda

- Ouro avança com o dólar mais fraco; alta parece limitada em meio à diminuição das tensões geopolíticas

As ações da Braskem (BRKM5) operaram em queda nesta sexta-feira (19), após a agência de classificação de risco S&P Global rebaixar a nota de crédito da petroquímica. Os papéis da companhia fecharam o dia com uma desvalorização de 2,41%, cotados a R$ 8,50.

O movimento reflete a reação negativa do mercado à nova avaliação de risco, que aponta para preocupações sobre o alto nível de endividamento e a flexibilidade financeira da empresa para os próximos trimestres.

Fonte: Google Finance

A agência alterou o rating da Braskem de "BB-" para "B+", com a perspectiva permanecendo negativa, o que sinaliza a possibilidade de novos rebaixamentos no futuro. A decisão aumenta a percepção de risco em relação à companhia, já que a nota de crédito é uma avaliação da capacidade de uma empresa de honrar suas obrigações financeiras.

Para os investidores, um rebaixamento é um sinal de alerta importante, pois indica uma deterioração na saúde financeira da empresa e pode antecipar desafios futuros.

Os motivos para o corte do rating da Braskem

A decisão da S&P de rebaixar a nota de crédito da Braskem reflete a expectativa de que a petroquímica continue a apresentar um cenário de "queima de caixa" e uma estrutura de capital considerada frágil.

A queima de caixa significa que a empresa está gastando mais dinheiro do que gera em suas operações, o que consome suas reservas e aumenta a necessidade de novas dívidas para se manter funcionando.

Uma estrutura de capital frágil, por sua vez, indica que a companhia possui um alto nível de endividamento em relação ao seu patrimônio, o que a torna mais vulnerável a choques de mercado ou a uma queda em seus resultados.

A principal métrica de preocupação é a relação entre a dívida líquida e o Ebitda, um indicador de alavancagem financeira. A projeção da agência é de que esse indicador se mantenha acima de sete vezes, um patamar considerado muito alto para o setor industrial e que pressiona a saúde financeira da empresa.

Além da nota da companhia, a S&P também rebaixou a classificação de emissão das notas subordinadas da empresa de "B-" para "CCC+", mantendo a mesma perspectiva negativa.

Fatores positivos não foram suficientes para evitar o rebaixamento

A análise da agência de risco levou em conta alguns fatores que têm beneficiado a Braskem recentemente, mas concluiu que eles não são suficientes para compensar a fragilidade das métricas financeiras.

Um desses fatores são as tarifas antidumping que foram aplicadas sobre as importações de polietileno dos Estados Unidos e do Canadá.

Essas tarifas, que funcionam como uma sobretaxa sobre produtos importados a preços considerados predatórios, protegem a indústria nacional da concorrência considerada desleal e tendem a beneficiar os resultados da Braskem no mercado doméstico, permitindo que a empresa pratique preços mais rentáveis.

Apesar desse suporte, a projeção é de que os indicadores financeiros da companhia permaneçam pressionados. O indicador de fundos de operações sobre dívida, por exemplo, deve ficar abaixo de 7% em 2025 e 2026, um nível considerado insuficiente para suportar uma classificação de risco mais elevada.

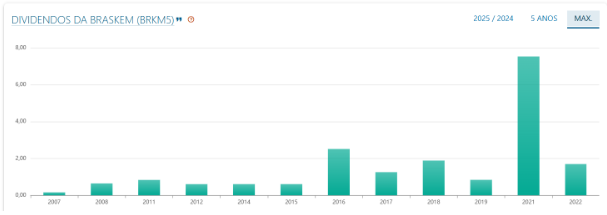

Distribuição de proventos da Braskem ao longo dos anos.

Fonte: StatusInvest

A situação da joint venture no México

A S&P também avaliou a situação da Braskem Idesa, a joint venture que a companhia possui no México.

A agência afirmou que a reestruturação da unidade não deve trazer impactos imediatos para a Braskem no Brasil. A justificativa para essa visão é o fato de que toda a dívida da Idesa é "sem recurso" para a holding.

Isso significa que as obrigações financeiras da operação mexicana são de responsabilidade da própria joint venture, e os credores não podem recorrer aos ativos da Braskem no Brasil para o pagamento.

Essa estrutura, comum em grandes projetos de infraestrutura, protege a holding de ser diretamente afetada por eventuais problemas financeiros de sua unidade no México, isolando o risco e garantindo que as dificuldades de uma operação não contaminem a saúde financeira do grupo como um todo.

O impacto de uma nota de crédito mais baixa

O rebaixamento da nota de crédito da Braskem por uma agência como a S&P Global tem consequências práticas e importantes para a companhia. Uma nota mais baixa sinaliza para o mercado um maior risco de calote, ou seja, uma maior chance de a empresa não conseguir cumprir com suas obrigações financeiras.

Com o aumento da percepção de risco, o custo de captação de recursos para a companhia tende a subir. Isso significa que, caso a Braskem precise emitir novas dívidas no mercado para financiar suas operações ou rolar seus passivos, ela provavelmente terá que pagar taxas de juros mais altas do que pagaria com uma nota de crédito melhor.

Esse custo de dívida mais elevado, por sua vez, pressiona ainda mais o resultado financeiro da empresa, criando um ciclo de desafios para a gestão. A queda das ações no pregão de hoje reflete justamente a precificação desse novo cenário de maior risco e de custos financeiros potencialmente mais altos para o futuro.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.