VRTA11 lucra R$ 14 milhões e reduz alavancagem; Fiagro VGIA11 distribui R$ 0,13 por cota

O fundo de investimento imobiliário Fator Verita (VRTA11) divulgou seu relatório gerencial referente ao mês de julho, informando um resultado de R$ 14 milhões. O período foi marcado por movimentações relevantes na carteira de crédito do fundo e pela gestão ativa de sua alavancagem.

Com base no desempenho, o fundo manteve sua distribuição de dividendos em R$ 0,85 por cota, um patamar consistente que tem sido sustentado por uma estratégia de geração de renda com ativos de alta qualidade.

O relatório também destacou a forte posição de caixa do fundo, que encerrou o mês com R$ 113,5 milhões disponíveis, e um pipeline de mais de R$ 50 milhões em novos ativos que estão em fase final de análise para aquisição.

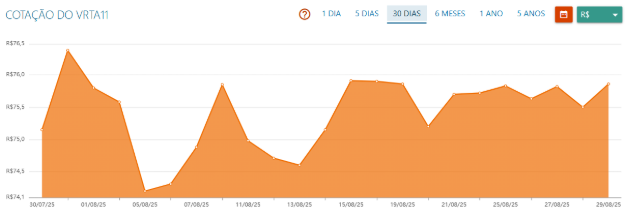

A gestão atribuiu a recente queda no preço das cotas no mercado secundário a um movimento setorial, relacionado às expectativas de alta nos juros, e não a fatores específicos do fundo.

Análise do resultado e da distribuição de dividendos

O resultado de R$ 14 milhões em julho permitiu ao fundo manter a distribuição de R$ 0,85 por cota, um patamar que tem se mostrado constante nos últimos 12 meses.

Além do valor distribuído, o fundo informou que ainda possui uma reserva de lucros acumulados de R$ 0,81 por cota. Essa reserva serve como um "colchão" financeiro, que pode ser utilizado para complementar distribuições futuras em meses de resultado mais fraco ou para fazer frente a obrigações do fundo, conferindo maior estabilidade à política de dividendos.

A recente queda no preço das cotas no mercado secundário, atribuída pela gestão a fatores macroeconômicos, acabou por tornar o retorno com dividendos do fundo mais atrativo. Em julho, com base no preço de fechamento de R$ 77,23, o dividend yield mensal do fundo foi de 1,10%.

Esse rendimento corresponde a aproximadamente 102% do CDI, considerando um "gross up" de 15% para comparar o rendimento isento do FII com uma aplicação tributada. O indicador Preço / Valor Patrimonial (P/VP) do fundo encerrou o mês em 0,93x, sinalizando que as cotas estão sendo negociadas no mercado com um desconto em relação ao valor contábil de seus ativos.

Movimentações na carteira de crédito e gestão de caixa

O mês de julho foi de intensa movimentação na carteira do VRTA11. Entre as principais operações, a gestão destacou a venda de R$ 40 milhões do Certificado de Recebíveis Imobiliários (CRI) JRM.

A venda faz parte da estratégia de reciclagem de portfólio, na qual o fundo realiza o lucro em operações que já atingiram um bom nível de maturação para reinvestir os recursos em novas oportunidades com maior potencial de retorno.

A gestão informou que já possui mais de R$ 50 milhões em novos ativos que estão em fase final de análise e que devem ser incorporados à carteira nos próximos meses.

Para suportar essas novas alocações e gerenciar suas obrigações, o fundo encerrou o mês com uma posição de caixa robusta de R$ 113,5 milhões, o que equivale a 8,6% de seu patrimônio líquido.

Redução da alavancagem e o custo da dívida

Além da venda de ativos, o fundo também realizou uma gestão ativa de sua alavancagem. Durante o mês, foram contratados aproximadamente R$ 27 milhões em operações de compromissada reversa, que funcionam como uma forma de endividamento de curto prazo para financiar novas aquisições.

No entanto, no início de agosto, em um movimento para reduzir o endividamento, o fundo antecipou a quitação de R$ 79 milhões dessas operações.

Com essa amortização antecipada, o saldo total de compromissadas reversas do fundo caiu para R$ 88,1 milhões. A dívida remanescente possui vencimento em dezembro de 2025 e uma remuneração de CDI + 0,74% ao ano.

A redução da alavancagem e o alongamento do perfil da dívida são vistos como movimentos positivos, que diminuem o risco financeiro do fundo e fortalecem sua estrutura de capital para o futuro.

Fiagro VGIA11 lucra R$ 7,6 milhões e distribui R$ 0,13 por cota

Enquanto o VRTA11, um FII de crédito, foca na gestão de sua alavancagem, outro fundo com grande exposição ao crédito, o Fiagro VGIA11, também divulgou seus resultados de julho, destacando a saúde de sua carteira e novas alocações no setor do agronegócio.

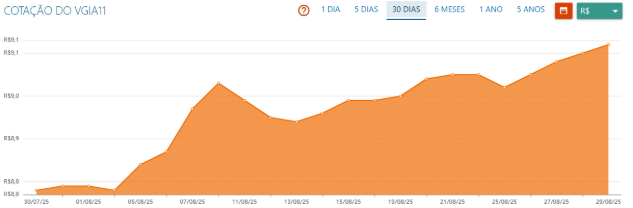

O VGIA11 registrou um lucro líquido de R$ 7,667 milhões em julho, sustentado por uma receita total de R$ 9,121 milhões. Esse resultado permitiu a distribuição de R$ 0,13 por cota em rendimentos aos investidores.

O pagamento representa uma rentabilidade de CDI + 0,8% ao ano sobre a cota patrimonial de junho. O fundo, que conta com mais de 168 mil cotistas, teve um volume médio diário de negociação de R$ 1,5 milhão em julho.

Fonte: StatusInvest

A gestão reforçou que todos os créditos detidos pelo fundo estão adimplentes, sem riscos adicionais previstos para os próximos meses, indicando uma postura de risco controlado. Ao final de julho, a carteira do VGIA11 estava 86,5% investida em Certificados de Recebíveis do Agronegócio (CRAs).

Movimentações na carteira do VGIA11 em julho

O mês de julho foi marcado por movimentações relevantes na carteira do fundo. O VGIA11 destinou cerca de R$ 35 milhões na Debênture Pantanal, com retorno de CDI + 4,5% ao ano.

Investimentos adicionais incluíram R$ 51 milhões no CRA Belmiro Catelan, com remuneração de CDI + 5,6%, e R$ 2,1 milhões no CRA Uby Agroquímica, remunerado a CDI + 3,35%.

Em contrapartida, o fundo realizou vendas de ativos para reciclagem de portfólio, incluindo R$ 10,9 milhões do CRA Cotribá e R$ 9,8 milhões do CRA Cotricampo, além de outros repasses que somaram aproximadamente R$ 37,4 milhões.

Segundo a gestão, essas movimentações reforçam uma estratégia de diversificação e cautela, com foco na recuperação do setor agro.

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.