BTCI11 lucra R$ 14 milhões com novo CRI; BTHF11 mantém dividendo de R$ 0,092 por oito meses

O fundo de investimento imobiliário BTG Pactual Crédito Imobiliário (BTCI11) divulgou seu relatório gerencial referente ao mês de agosto, informando um lucro líquido de R$ 14,027 milhões.

O resultado ficou abaixo dos R$ 15,964 milhões que haviam sido registrados em julho, mas foi sustentado por uma receita total de R$ 14,885 milhões, enquanto as despesas operacionais somaram R$ 832 mil.

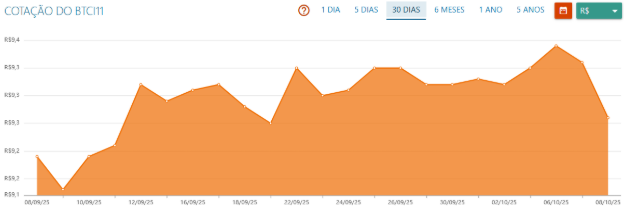

Fonte: StatusInvest

Com base no desempenho do mês, o fundo realizou o pagamento de R$ 0,10 por cota em dividendos no dia 12 de setembro.

O período também foi marcado por uma nova e relevante alocação de capital, com a aquisição de R$ 37,1 milhões em um Certificado de Recebíveis Imobiliários (CRI) com perfil corporativo e garantias robustas.

A gestão do fundo reforçou que a carteira permanece 100% adimplente e que a disciplina na gestão de riscos continua a ser um pilar central da estratégia.

Análise do resultado de agosto e da distribuição de dividendos

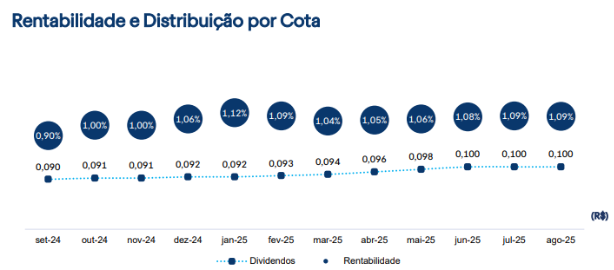

O dividendo de R$ 0,10 por cota, referente aos resultados de julho e pago em setembro, representou um retorno mensal (yield) de 1,09% para os investidores. O resultado de agosto, embora menor que o do mês anterior, foi considerado sólido e alinhado com a estratégia do fundo de gerar retornos consistentes através de sua carteira de crédito.

Fonte: BTG Pactual

No balanço patrimonial, o fundo encerrou o mês com um patrimônio líquido de R$ 996,4 milhões, o que equivale a um valor patrimonial por cota de R$ 10,01.

A capitalização de mercado do fundo, no entanto, somou R$ 916,6 milhões, com a cota sendo negociada no mercado secundário a R$ 9,21 no fechamento de agosto.

A diferença entre os dois valores indica que o fundo estava sendo negociado com um desconto em relação ao seu valor patrimonial, uma situação comum em momentos de maior aversão ao risco ou de expectativas de alta nos juros.

Nova aquisição de R$ 37,1 milhões no CRI Diálogo Corporativo

A principal movimentação na carteira do fundo em agosto foi a aquisição do CRI Diálogo Corporativo, em um montante de aproximadamente R$ 37,1 milhões.

O investimento, que equivale a 3,7% do patrimônio líquido do fundo, reforça a estratégia da gestão de alocar capital em operações de crédito estruturado com perfil corporativo, buscando um retorno real atrativo e com prêmios de risco ajustados.

O CRI foi adquirido no mercado primário e possui uma remuneração atrelada ao IPCA acrescida de uma taxa de 9,03% ao ano. O lastro da operação é uma debênture emitida pela Diálogo Engenharia e Construção S.A., uma empresa com forte atuação no mercado imobiliário.

A estrutura de garantias do título é considerada robusta e inclui a garantia pessoal dos sócios da empresa, Edgard Nahas e Guilherme Nahas. Além disso, a operação possui uma nota de crédito (rating) "AA+" atribuída pela agência Moody's, um fator que reforça o perfil de crédito do emissor e a alta qualidade do ativo que foi incorporado à carteira do BTCI11.

A estratégia de gestão de riscos e o perfil da carteira

A gestão do fundo ressaltou que todas as decisões de investimento passam por uma rigorosa avaliação da área de risco, que estabelece tetos de exposição por contraparte e monitora continuamente os emissores dos títulos de crédito.

A disciplina no gerenciamento de riscos, segundo o relatório, segue como um pilar para sustentar a geração de resultados no médio prazo, especialmente em um cenário de maior seletividade no mercado de crédito.

Ao final do mês, a carteira do fundo permanecia totalmente adimplente, com todos os devedores de seus títulos de crédito cumprindo regularmente suas obrigações financeiras. O portfólio estava com 79,8% de seu patrimônio líquido distribuído em 47 operações diferentes, o que evidencia uma diversificação consistente e ajuda a mitigar os riscos.

Em paralelo às alocações estratégicas, a gestão também realizou aplicações táticas com os recursos em caixa, uma medida que contribuiu positivamente para a performance do fundo no período.

Com um foco contínuo na originação e na avaliação detalhada de novas oportunidades, o BTCI11 informou que mantém novas alocações em análise, buscando equilibrar a distribuição de rendimentos com a preservação do capital dos cotistas.

BTHF11 mantém dividendo de R$ 0,092 por oito meses consecutivos

Enquanto o BTCI11, um fundo de crédito, realiza novas alocações, o BTG Pactual FOF (BTHF11), um fundo com mandato híbrido da mesma gestora, também divulgou seus resultados, destacando a consistência de seus dividendos.

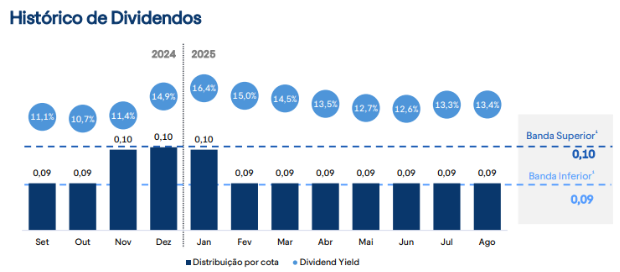

O BTHF11 confirmou a distribuição de R$ 0,092 por cota em dividendos, preservando o mesmo patamar pelo oitavo mês consecutivo e reforçando a previsibilidade do fundo. O pagamento ocorrerá em 14 de outubro, para os investidores com posição em 7 de outubro. No fechamento de setembro, o preço da cota foi de R$ 8,68, o que resultou em um yield mensal de 1,06%.

Fonte: BTG Pactual

Nos últimos 12 meses, o fundo distribuiu R$ 1,0273 por cota, demonstrando consistência nos pagamentos. A média mensal nos últimos dois anos foi de R$ 0,0931, praticamente em equilíbrio com o patamar atual. A regularidade sugere aderência a uma política de proventos sustentável.

Composição de carteira e estratégia do fundo

Segundo o último relatório, 52% do patrimônio do BTHF11 está alocado em cotas de outros FIIs, com uma diversificação entre fundos de "tijolo" (25%), fundos de CRIs (17%) e outros ativos reais (18%).

A carteira também possui 0,2% em ações e mantém 12% do patrimônio em caixa. A gestão tem realizado vendas pontuais de ativos, somando cerca de R$ 12 milhões em desinvestimentos recentes, o que contribui para ajustes táticos e para a manutenção da liquidez.

Após a incorporação do BCFF11, os desinvestimentos totais atingiram a marca de R$ 429 milhões.

Esse movimento de venda de ativos reforçou a construção de uma reserva elevada em caixa, que permite ao fundo capturar a rentabilidade do CDI e garante flexibilidade para novas alocações.

A abordagem do fundo é de mandato híbrido, alternando entre renda fixa e variável no universo imobiliário, com foco em diversificação e estabilidade dos rendimentos.

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.