EUR/USD hits two-week high above 1.1650 as US Dollar slips despite easing Fed cut bets

- EUR/USD reaches 1.1656 but stalls below 1.1661 resistance as the US Dollar weakens despite reduced Fed cut expectations.

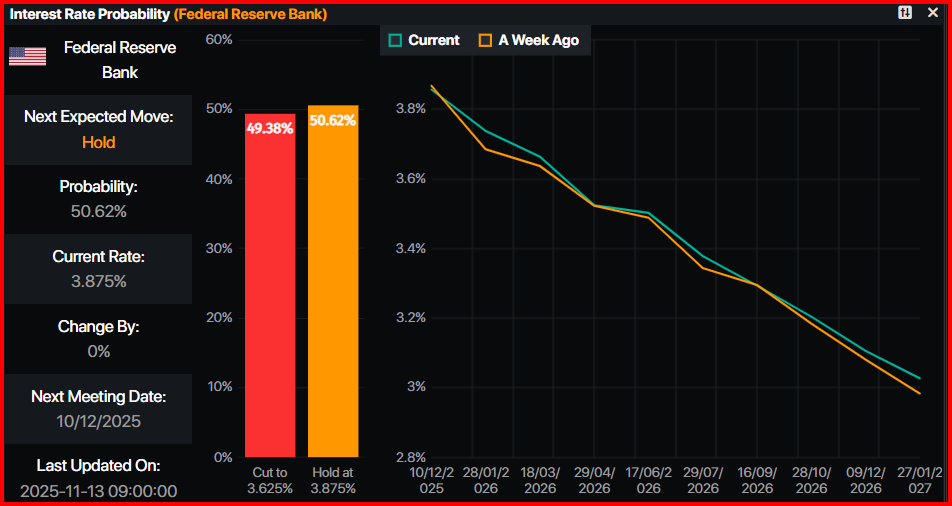

- Risk sentiment sours after the US government reopening, with markets pricing only a 50% chance of a December rate cut.

- Fed officials strike a mostly hawkish tone, while Eurozone industrial production rises 0.2% but misses forecasts.

EUR/USD advances past the 1.1600 figure on Thursday, hitting a two-week high of 1.1656, yet is unable to decisively crack the 50-day Simple Moving Average (SMA) key resistance at 1.1661. Catalysts such as the US government reopening and high US Treasury yields failed to boost the US Dollar (USD), pressured despite traders trimming bets for a December Fed rate cut.

The Euro (EUR) trades at around 1.1630, gaining 0.38% as the US Dollar Index (DXY), which tracks the performance of six currencies against the American one, drops 0.34% to 99.14.

Euro climbs past 1.1600 as DXY drops, though failure to clear the 50-day SMA tempers bullish momentum

Risk appetite has deteriorated as Wall Street registers losses amid the US government reopening. The release of crucial data for the Federal Reserve (Fed) ahead of next month’s meeting keeps investors doubtful for another rate cut, and has priced in a 50% chance that the Fed might hold rates unchanged, according to the Prime Market Interest Rate Probability tool.

Some of the reasons could be that most Fed officials had remained slightly hawkish, despite acknowledging labor market weakness. On Thursday, St. Louis Fed Alberto Musalem, Cleveland’s Beth Hammack and Minneapolis President Neel Kashkari expressed concerns about inflation. Conversely, Mary Daly leaned dovish but also emphasized that the Fed’s inflation goal is 2%.

Aside from this, Industrial Production in the Eurozone improved in September after plunging -1.1%, and came to 0.2% MoM, missing forecasts of 0.7%. Recently, European Central Bank (ECB) member and Bundesbank President Joachim Nagel said that “any central banker on the ECB governing council should be eligible to succeed Lagarde,” once her term ends.

Euro Price This week

The table below shows the percentage change of Euro (EUR) against listed major currencies this week. Euro was the strongest against the Japanese Yen.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.66% | -0.31% | 0.34% | -0.16% | -0.57% | -0.56% | -1.60% | |

| EUR | 0.66% | 0.33% | 1.04% | 0.48% | 0.07% | 0.08% | -0.97% | |

| GBP | 0.31% | -0.33% | 0.79% | 0.15% | -0.26% | -0.25% | -1.30% | |

| JPY | -0.34% | -1.04% | -0.79% | -0.56% | -0.97% | -0.94% | -2.03% | |

| CAD | 0.16% | -0.48% | -0.15% | 0.56% | -0.32% | -0.42% | -1.51% | |

| AUD | 0.57% | -0.07% | 0.26% | 0.97% | 0.32% | 0.00% | -1.04% | |

| NZD | 0.56% | -0.08% | 0.25% | 0.94% | 0.42% | -0.00% | -1.05% | |

| CHF | 1.60% | 0.97% | 1.30% | 2.03% | 1.51% | 1.04% | 1.05% |

The heat map shows percentage changes of major currencies against each other. The base currency is picked from the left column, while the quote currency is picked from the top row. For example, if you pick the Euro from the left column and move along the horizontal line to the US Dollar, the percentage change displayed in the box will represent EUR (base)/USD (quote).

Daily market movers: Euro unfazed by Fed officials hawkish tilt

- St. Louis Fed Alberto Musalem said that monetary policy is closer to neutral than to modestly restrictive. “Going forward, I think we need to proceed and tread with caution,” as he noted that inflation is too high at 3%. Cleveland’s Beth Hammack emphasized that restrictive monetary policy is needed to cool inflation, despite acknowledging that both of the dual mandate risks are in balance.

- Minneapolis Fed President Neel Kashkari said the economy is sending mixed signals but stressed that inflation remains “too high,” running near 3%. In contrast, San Francisco Fed President Mary Daly said it is “premature to say definitely no cut or definitely cut” in December, noting that the Fed’s dual mandate is currently balanced but acknowledging that the labor market has weakened.

- The US House of Representatives approved a stopgap funding bill late Wednesday in a 222–209 vote, restoring federal government operations through January 30, 2026, with several agencies funded through September 2026. However, the risk of another shutdown early in February 2026 still hangs over the fiscal outlook.

- The resolution clears the way for the release of a backlog of US macroeconomic data, though the White House has cautioned that October’s employment and inflation reports may not be published due to the prolonged shutdown.

- Expectations that the September Nonfarm Payrolls could be released next week are rising, though the White House economic adviser Kevin Hassett said that the Unemployment Rate would not be published.

- German inflation figures remained steady at around 2.3% YoY in October, well within the European Central Bank (ECB) range.

EUR/USD technical outlook: Faces key resistance ahead of 1.1700

EUR/USD remains bearishly biased, though a daily close above 1.1600 clears the path to challenge a rally above the 50-day SMA at 1.1661. In the short term, bullish momentum is increasing as depicted in the Relative Strength Index (RSI). A decisive break of the 50-day SMA will expose 1.1700.

Conversely, if EUR/USD dives below 1.1600, the next support would be the 20-day SMA at 1.1585, followed by 1.1500. Further downside lies ahead below the August 1 swing low of 1.1391.

Euro FAQs

The Euro is the currency for the 20 European Union countries that belong to the Eurozone. It is the second most heavily traded currency in the world behind the US Dollar. In 2022, it accounted for 31% of all foreign exchange transactions, with an average daily turnover of over $2.2 trillion a day. EUR/USD is the most heavily traded currency pair in the world, accounting for an estimated 30% off all transactions, followed by EUR/JPY (4%), EUR/GBP (3%) and EUR/AUD (2%).

The European Central Bank (ECB) in Frankfurt, Germany, is the reserve bank for the Eurozone. The ECB sets interest rates and manages monetary policy. The ECB’s primary mandate is to maintain price stability, which means either controlling inflation or stimulating growth. Its primary tool is the raising or lowering of interest rates. Relatively high interest rates – or the expectation of higher rates – will usually benefit the Euro and vice versa. The ECB Governing Council makes monetary policy decisions at meetings held eight times a year. Decisions are made by heads of the Eurozone national banks and six permanent members, including the President of the ECB, Christine Lagarde.

Eurozone inflation data, measured by the Harmonized Index of Consumer Prices (HICP), is an important econometric for the Euro. If inflation rises more than expected, especially if above the ECB’s 2% target, it obliges the ECB to raise interest rates to bring it back under control. Relatively high interest rates compared to its counterparts will usually benefit the Euro, as it makes the region more attractive as a place for global investors to park their money.

Data releases gauge the health of the economy and can impact on the Euro. Indicators such as GDP, Manufacturing and Services PMIs, employment, and consumer sentiment surveys can all influence the direction of the single currency. A strong economy is good for the Euro. Not only does it attract more foreign investment but it may encourage the ECB to put up interest rates, which will directly strengthen the Euro. Otherwise, if economic data is weak, the Euro is likely to fall. Economic data for the four largest economies in the euro area (Germany, France, Italy and Spain) are especially significant, as they account for 75% of the Eurozone’s economy.

Another significant data release for the Euro is the Trade Balance. This indicator measures the difference between what a country earns from its exports and what it spends on imports over a given period. If a country produces highly sought after exports then its currency will gain in value purely from the extra demand created from foreign buyers seeking to purchase these goods. Therefore, a positive net Trade Balance strengthens a currency and vice versa for a negative balance.