AZPL11 e GGRC11 anunciam dividendos com yields de até 1,01%; confira os valores

- Top 5 criptomoedas feitas na China para ficar de olho enquanto autoridades de Trump sinalizam abertura para negociações comerciais

- Baleia de Bitcoin liquida R$ 52 bilhões após 14 anos e movimenta o mercado

- A Optimism revela um programa de recompra de tokens OP

- ARRI11 mantém dividendo de R$ 0,09; TEPP11 tem queda no lucro, mas celebra 6 anos com 100% de ocupação

- Os mercados de altcoins sofrem pressão de venda à medida que a liquidez se desloca para BTC, memes e tokens RWA

- Bitcoin (BTC) estabiliza em US$ 95,5 mil após liquidação massiva de posições vendidas

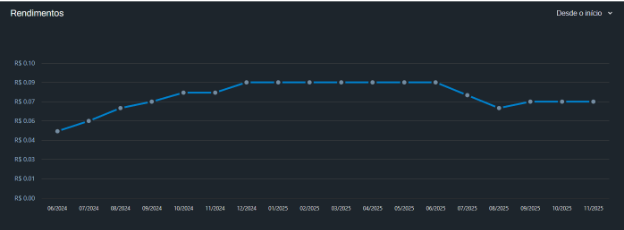

O fundo imobiliário AZ Quest Properties (AZPL11) anunciou a distribuição de R$ 0,075 por cota em dividendos aos seus investidores, referente aos resultados apurados em novembro. O fundo segue demonstrando consistência em seus pagamentos.

Terão direito a receber o rendimento os cotistas que estavam posicionados no fundo ao final do pregão de 28 de novembro. O pagamento está agendado para ser realizado no dia 12 de dezembro.

Fonte: AZPL11

Com base na cotação de fechamento do último dia útil de novembro, o valor do provento corresponde a um dividend yield mensal de 0,98%. Anualizado, esse retorno se mantém competitivo frente às opções de renda fixa.

Vale lembrar que, como ocorre com a maioria dos Fundos de Investimento Imobiliário (FIIs) listados na B3, o valor do dividendo do AZPL11 é isento de Imposto de Renda para investidores pessoas físicas, o que aumenta a rentabilidade líquida.

Resultado de outubro e estabilidade operacional

O anúncio dos dividendos vem na esteira da divulgação do relatório gerencial de outubro, onde o fundo registrou um desempenho estável, sem alterações estruturais bruscas em sua carteira. O resultado líquido contábil do mês ficou em R$ 3,4 milhões.

Esse resultado permitiu ao fundo sustentar a distribuição estável, em linha com o guidance (projeção) da gestão. No mês anterior (outubro, pago em novembro), o fundo também havia distribuído R$ 0,075 por cota.

Gestão ativa em Jandira: Vacância vira oportunidade

O grande destaque operacional do período ocorreu no portfólio de "tijolo" (imóveis físicos). O fundo enfrentou uma desocupação relevante no galpão logístico de Jandira (SP).

Um inquilino devolveu uma área de 3.886 metros quadrados de Área Bruta Locável (ABL). Esse espaço representava, sozinho, cerca de 8,5% de toda a área física do fundo, o que poderia pressionar a vacância.

No entanto, a vacância durou muito pouco. A equipe de gestão agiu rápido e conseguiu comercializar metade desse espaço (1.943 m²) já na primeira quinzena de novembro.

Mais importante do que a velocidade da locação foi o preço obtido. O novo contrato foi fechado com um valor de aluguel 20,8% acima do contrato anterior, gerando um ganho real de receita para o fundo.

Validação da tese de investimento

Para a gestão da AZ Quest, essa rápida absorção com um prêmio de preço significativo confirma a tese central do fundo. A visão é de que os ativos do portfólio possuem alta liquidez e qualidade técnica.

Além disso, o movimento reforça a percepção de que os imóveis estão posicionados no portfólio com aluguéis abaixo dos preços praticados no mercado atual (underrented).

Isso abre um espaço relevante para revisões positivas de renda à medida que os contratos vencem ou são renovados, destravando valor para os cotistas no médio e longo prazo.

Alta ocupação e rentabilidade do crédito

Com a nova locação, o portfólio de galpões permanece com taxas de ocupação elevadas. O ativo de Cajamar segue 100% ocupado, enquanto o de Jandira opera agora com 96,3% de ocupação física.

No segmento de crédito (FII de papel), que inclui as operações via AZPE, o fundo registrou amortizações antecipadas e recompras de estoque. Isso reduziu a exposição a esse segmento para 54,6% do patrimônio líquido ao fim de outubro.

A rentabilidade desses papéis continua forte, contribuindo para o dividendo. O retorno médio da carteira de crédito é de CDI + 3,06% ao ano para a parcela pós-fixada e IPCA + 10,87% ao ano para a parcela indexada à inflação.

Esses níveis de retorno são compatíveis com o perfil híbrido do fundo, que busca equilibrar a valorização patrimonial dos imóveis com a renda recorrente dos títulos de crédito.

GGRC11 paga R$ 0,10 e supera R$ 2,4 bilhões em patrimônio com expansão

Enquanto o AZPL11 foca na gestão ativa de vacância e reciclagem, o GGR Covepi consolida sua estratégia de crescimento agressivo, alcançando marcos históricos de tamanho e liquidez após sua última emissão.

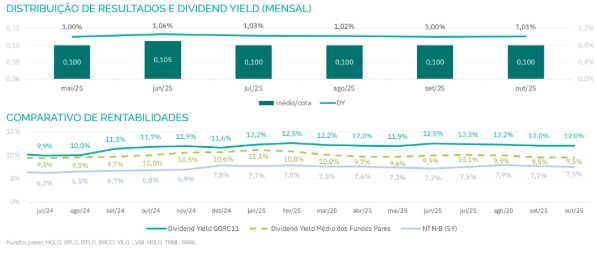

O fundo imobiliário GGRC11 anunciou a distribuição de R$ 0,10 por cota em dividendos. O pagamento será realizado em 8 de dezembro para os investidores posicionados no pregão de 1º de dezembro.

Fonte: GGRC11

Considerando o preço de mercado do último dia útil de novembro, o valor corresponde a um dividend yield mensal de 1,01%. Os proventos são isentos de Imposto de Renda para pessoas físicas.

O fundo, gerido pela Zagros Capital, registrou marcos importantes em outubro. O GGRC11 consolidou sua posição entre os cinco maiores do segmento logístico, ultrapassando R$ 2,4 bilhões em patrimônio líquido e R$ 2,1 bilhões em valor de mercado.

A liquidez também cresceu, com o volume mensal de negociações atingindo R$ 172,25 milhões, uma alta de 70% sobre setembro. A base de investidores saltou para quase 209 mil cotistas, com a entrada recorde de 12 mil novos investidores no mês.

Conclusão da 10ª emissão e novas aquisições

Reforçando seu novo patamar, o fundo encerrou a 10ª emissão de cotas, levantando cerca de R$ 693 milhões. Paralelamente, a gestão seguiu com sua estratégia de expansão de portfólio.

Em 21 de outubro, foi concluída a aquisição de um imóvel em Quatro Barras (PR), atualmente locado para a Renault. O ativo foi comprado por meio de uma operação com o fundo VTLT11.

O fundo também adquiriu a totalidade das ações de uma SPE dona de um condomínio logístico em Seropédica (RJ). O valor da operação foi de R$ 67,99 milhões, pago por meio de cotas no contexto da 10ª emissão.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.