KNCR11 lucra R$ 102 milhões e paga 121% do CDI; TRXF11 investe R$ 580 mi em shopping e hospital

- Baleia de Bitcoin liquida R$ 52 bilhões após 14 anos e movimenta o mercado

- Top 5 criptomoedas feitas na China para ficar de olho enquanto autoridades de Trump sinalizam abertura para negociações comerciais

- ARRI11 mantém dividendo de R$ 0,09; TEPP11 tem queda no lucro, mas celebra 6 anos com 100% de ocupação

- Os mercados de altcoins sofrem pressão de venda à medida que a liquidez se desloca para BTC, memes e tokens RWA

- A Optimism revela um programa de recompra de tokens OP

- O ouro mantém os ganhos acima dos US$ 5.000, com as compras da China e as apostas na redução das taxas pelo Fed impulsionando a demanda

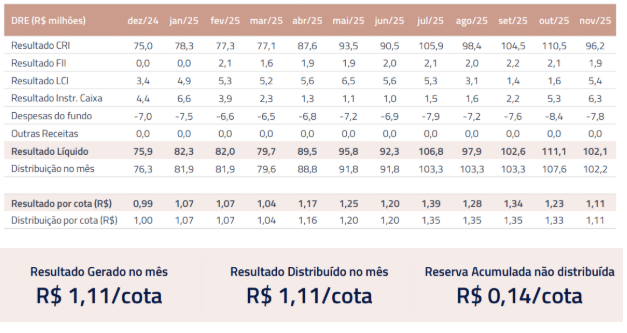

O Kinea Rendimentos Imobiliários (KNCR11), um dos maiores fundos de papel do mercado, encerrou novembro com um resultado líquido de R$ 102,1 milhões. O montante ficou ligeiramente abaixo dos R$ 111,1 milhões registrados em outubro.

Essa oscilação marginal é explicada principalmente pelo calendário: novembro teve um número reduzido de dias úteis. Como a maior parte da carteira é indexada ao CDI, menos dias de pregão significam menor correção financeira acumulada, o que é natural.

Fonte: KNCR11

A composição do resultado reafirma a estratégia conservadora do fundo. As operações com Certificados de Recebíveis Imobiliários (CRI) foram responsáveis pela maior fatia, gerando R$ 96,2 milhões, enquanto aplicações em LCI e caixa somaram R$ 11,6 milhões.

O ambiente macroeconômico continua jogando a favor. A manutenção da taxa Selic em 15% ao ano, confirmada pelo Copom, atua como o principal vetor de sustentação dos rendimentos, garantindo spreads elevados sobre um indexador base que já é de dois dígitos.

Dividendos batem a renda fixa tradicional

A distribuição referente a novembro foi de R$ 1,11 por cota, paga nesta quinta-feira (11). Com base na cota média de ingresso (R$ 102,12), a remuneração equivale a 1,09% líquido no mês.

Em termos relativos, isso corresponde a 103% da taxa DI líquida. Ao realizar o gross-up para comparação com ativos bancários tributados, esse retorno equivale a expressivos 121% do CDI bruto, mantendo o prêmio de risco atrativo.

Nova aquisição: exposição ao Mercado Livre

A movimentação mais estratégica do mês foi a alocação de R$ 50 milhões em um novo CRI. O devedor indireto é de peso: a operação financia um galpão logístico locado para o Mercado Livre na região metropolitana de Curitiba (PR).

A estrutura é de Built to Suit (construído sob medida), com uma taxa de remuneração de CDI + 1,90% ao ano. Embora a taxa seja apertada, ela reflete a qualidade de crédito do inquilino e a segurança da garantia real envolvida.

O título conta com um pacote robusto de proteções: cessão fiduciária dos recebíveis do contrato de aluguel, alienação fiduciária do imóvel e fundos de reserva, blindando o cotista contra inadimplência.

Carteira "limpa" e liquidação de compromissadas

Ao final de novembro, o KNCR11 mantinha 87,5% do seu patrimônio em CRIs indexados ao CDI, com uma taxa média de remuneração de CDI + 2,11% e prazo médio de 3,7 anos.

A gestora Kinea reforça que a carteira segue "limpa", sem qualquer registro de deterioração de crédito ou eventos adversos (default), justificando o ágio com que o fundo costuma negociar no mercado secundário.

Além disso, a gestão optou por simplificar o balanço, liquidando as operações compromissadas reversas que ainda estavam lastreadas em CRI. Isso encerra esse tipo de alavancagem técnica, deixando o fundo com uma estrutura de capital mais leve.

TRXF11 vai às compras e aloca R$ 580 milhões

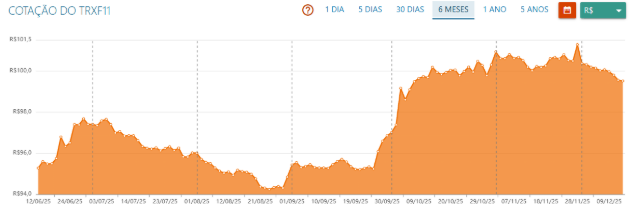

O TRX Real Estate (TRXF11) concluiu uma sequência de três movimentos estratégicos de aquisição, totalizando um investimento superior a R$ 580 milhões. A operação foi viabilizada pela captação de recursos da sua 12ª emissão de cotas.

Um diferencial importante dessa ofensiva foi a engenharia financeira utilizada: parte significativa dos pagamentos não saiu do caixa imediato, mas foi feita através da integralização de novas cotas. Na prática, os vendedores dos imóveis aceitaram receber "ações" do fundo como pagamento.

Fonte: Statusinvest

Com essas movimentações, o TRXF11 muda de patamar em termos de escala. O fundo passa a deter um portfólio de 117 imóveis espalhados por 17 estados e 61 cidades.

A Área Bruta Locável (ABL) total sob gestão salta para impressionantes 1,27 milhão de metros quadrados. Financeiramente, o patrimônio líquido do fundo deve atingir a marca de R$ 4,93 bilhões, consolidando-o como um dos gigantes da indústria.

Aposta em shopping e portfólio de varejo

A primeira aquisição relevante foi a compra de uma fatia de 17% do Shopping São Luís, no Maranhão, por cerca de R$ 85,3 milhões. O ativo é dominante na região, com taxa de ocupação de quase 94% e mais de 230 lojas.

Para o cotista, a métrica que importa é o retorno: a transação saiu a um cap rate (taxa de capitalização) estimado em 8% ao ano. O fundo passará a receber proporcionalmente cerca de R$ 570 mil mensais do resultado operacional do shopping.

Em paralelo, o TRXF11 absorveu um portfólio de cinco imóveis comerciais do fundo VIUR11 por R$ 269,1 milhões. Aqui, a estratégia foi mista: R$ 157 milhões pagos em cotas e a assunção de R$ 111,6 milhões em dívidas (CRIs) atreladas aos imóveis.

Esses ativos, localizados em praças como Porto Alegre, Campinas e Rio de Janeiro, elevam o retorno médio do pacote, com um cap rate de 8,9%. Os inquilinos são de peso, incluindo grupos educacionais (Cogna, Ânima) e varejistas (Americanas, Dasa), com contratos longos de quase 8 anos de duração média.

Expansão na saúde com Hospital Albert Einstein

A "joia da coroa" desse pacote é o aprofundamento da parceria com o Hospital Israelita Albert Einstein. O fundo adquiriu 70% do Global Medical Center, um edifício Built to Suit (construído sob medida) situado no Parque Global, área nobre da Marginal Pinheiros em São Paulo.

O investimento total nessa frente é de R$ 226,2 milhões. O imóvel será entregue em 2027 e servirá para consultórios e serviços de saúde, conectando-se à nova unidade oncológica da instituição, da qual o TRXF11 também já é dono de 70%.

Essa operação reforça a tese de "imóveis irreplicáveis". Ao se posicionar como senhorio de um dos hospitais mais prestigiados da América Latina em uma localização prime, o fundo blinda sua carteira com contratos atípicos de longuíssimo prazo e baixo risco de vacância.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.