OIAG11 rende 17,4% e avança em alocação; HGBS11 anuncia compra de R$ 237 milhões em shopping

- Ouro sobe com aumento da demanda por refúgio devido à guerra no Irã

- Ouro avança, mas continua em trajetória de queda semanal

- Aumento de 700% nos saques de criptomoedas no Irã revela o verdadeiro papel do Bitcoinem tempos de guerra – e não se trata de ouro digital

- O Senado votará a indicação de Trump para o Fed pró-Bitcoin , enquanto o BTC atinge a maior cotação em quatro semanas

- Hayes argumenta que Bitcoin deve se valorizar e as moedas fiduciárias se desvalorizarem quando o Fed se ajustar ao conflito EUA-Irã

- Bitcoin subiu cerca de 12% após o ataque no Irã, enquanto o ouro caiu

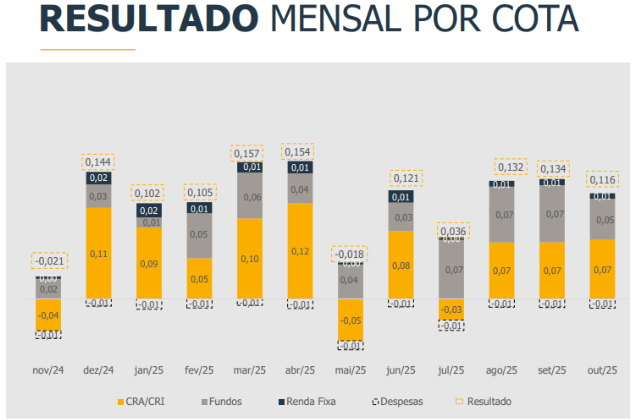

O Fiagro OIAG11 divulgou seus resultados referentes ao mês de outubro de 2025, reportando avanços relevantes em sua estratégia de alocação de capital e na distribuição de rendimentos. O fundo registrou um resultado contábil de R$ 1,045 milhão no período.

Com base nesse desempenho, a gestão anunciou a distribuição de R$ 0,12 por cota em dividendos. O pagamento foi realizado no dia 14 de novembro de 2025.

Fonte: OIAG11

Considerando o preço de fechamento da cota no mercado secundário em 31 de outubro, de R$ 8,28, o valor distribuído representa um dividend yield anualizado de 17,4%. Em termos mensais, o retorno é de aproximadamente 1,45%, isento de Imposto de Renda para pessoas físicas.

O resultado contábil de outubro foi equivalente a R$ 0,116 por cota. A decisão de distribuir R$ 0,12, um valor ligeiramente superior ao lucro do mês, demonstra o uso estratégico das reservas acumuladas do fundo para manter a estabilidade dos proventos.

Nova alocação em FIDC e redução de caixa

O destaque operacional do mês foi o avanço na alocação dos recursos do fundo. O OIAG11 realizou um investimento de R$ 4,8 milhões em cotas mezanino do Soyagro Fiagro FIDC.

O ativo adquirido oferece uma remuneração de CDI + 4% ao ano, um patamar que a gestão considera alinhado à estratégia de retorno estabelecida para o portfólio, combinando rentabilidade com um perfil de risco ajustado.

Com esse novo aporte, o percentual do patrimônio líquido do fundo alocado em ativos-alvo subiu para 96,1%. Esse número representa um aumento em relação aos 93% que haviam sido registrados no mês anterior, setembro.

O aumento da alocação reduz o efeito de "caixa parado" e melhora a eficiência da carteira. O fundo ainda mantém cerca de R$ 3,4 milhões em caixa, montante que deve ser direcionado a novas operações que já estão em análise pela equipe de gestão.

Diversificação da carteira e gestão de riscos

A composição das receitas do OIAG11 em outubro refletiu a diversificação de sua carteira. A maior parte das receitas, 55,8%, foi proveniente de Certificados de Recebíveis do Agronegócio (CRAs) e Certificados de Recebíveis Imobiliários (CRIs).

Os investimentos em outros Fiagros (Fundos de Investimento nas Cadeias Produtivas Agroindustriais) contribuíram com 38,9% da receita, enquanto as aplicações de renda fixa (caixa) representaram 5,3% do total.

No aspecto de gestão de riscos, o relatório informou que a equipe segue acompanhando de perto os desdobramentos da operação do CRA Copagri. Este ativo é um dos principais da carteira e exige monitoramento contínuo para garantir a segurança do capital investido.

Reservas acumuladas e liquidez

Um ponto importante destacado no relatório é a solidez das reservas do fundo. O OIAG11 possui uma reserva contábil acumulada de R$ 0,13 por cota.

Esse valor é superior ao dividendo mensal distribuído atualmente, o que reforça a capacidade do fundo de manter suas distribuições futuras mesmo em meses de menor resultado contábil, oferecendo maior previsibilidade ao investidor.

No mercado secundário, as cotas do OIAG11 apresentaram boa liquidez, movimentando um volume financeiro de R$ 4,35 milhões ao longo do mês de outubro. A cota encerrou o período negociada a R$ 8,28.

HGBS11 firma acordo para comprar 20% do ParkShopping São Caetano

Enquanto o Fiagro OIAG11 avança na alocação de seus recursos no agronegócio, o fundo de shoppings Hedge Brasil Shopping (HGBS11) também anunciou uma movimentação relevante, firmando um acordo para expandir seu portfólio em São Paulo.

ParkShopping São Caetano - Foto: Divulgação

O HGBS11 assinou um Memorando de Entendimentos (MOU) para adquirir 20% do ParkShopping São Caetano. O preço acertado para essa fatia é de R$ 237 milhões.

O desembolso foi estruturado em três etapas. Metade do valor (50%) será paga no fechamento da operação, após o cumprimento das condições precedentes.

Os outros 50% serão divididos em duas parcelas iguais de 25% cada. A primeira será quitada 12 meses após o fechamento, e a segunda, 18 meses depois. Ambas as parcelas futuras serão corrigidas pelo IPCA a partir da data de assinatura do MOU.

Condições para o fechamento e perfil do fundo

A conclusão do negócio ainda depende de etapas obrigatórias, como a formalização dos documentos definitivos e a aprovação do Conselho Administrativo de Defesa Econômica (Cade).

O HGBS11 é focado na geração de renda através de shoppings centers operacionais. Sua política de investimento prioriza ativos com mais de 15 mil m² de ABL em regiões com população acima de 500 mil habitantes.

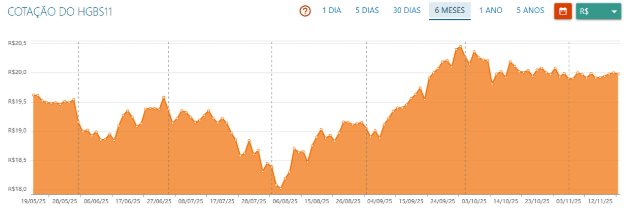

Cotação do HGBS11. Fonte: StatusInvest

Ao final de outubro, o fundo mantinha investimentos em 20 shoppings espalhados por 15 cidades. Desses, 15 são propriedades diretas e outros são acessados via cotas de outros fundos imobiliários. Outras quatro participações são acessadas de forma indireta, por meio de cotas de outros fundos imobiliários específicos, como HPDP11, FVPQ11, FLRP11 e ABCP11.

A gestão destacou que o fundo possui participação majoritária (controle) em sete desses empreendimentos. Esses ativos controlados representam 56% do capital alocado, o que permite uma gestão mais ativa nas decisões do shopping.

A gestão destacou que a carteira atual já contempla a venda recente de 10% do Shopping Jardim Sul, embora os impactos dessa alienação nos indicadores operacionais só devam aparecer nos dados consolidados de outubro.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.