VRTA11 aposta em CRIs de taxa elevada; VGHF11 mantém dividendo e monitora inadimplência

- Analistas alertam investidores para se prepararem, pois se o BTC cair abaixo de US$ 80.000, as vendas poderão se acelerar.

- O ouro recua de máxima de duas semanas em meio a apetite por risco; queda parece limitada

- Bitcoin (BTC) recua com dados econômicos e vencimento de opções; dados on-chain indicam chance de 'short squeeze'

- O ouro sobe com apostas firmes em cortes de juros pelo Fed e dólar mais fraco; tom positivo de risco pode limitar os ganhos

- Ouro atinge pico de duas semanas; mira US$ 4.200, com postura dovish do Fed compensando alta do dólar e clima de risco

- Ouro atinge máxima de mais de uma semana em meio a apostas crescentes de corte de juros pelo Fed e riscos geopolíticos

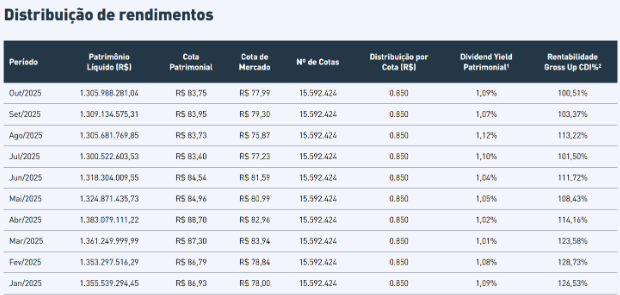

O fundo imobiliário Fator Verità (VRTA11) comunicou ao mercado a sua distribuição de rendimentos referente ao mês de novembro. O valor anunciado foi de R$ 0,85 por cota, mantendo um patamar de remuneração consistente para os seus investidores.

O pagamento está agendado para o dia 15 de dezembro. Terão direito ao recebimento os cotistas que possuíam posição no fundo ao final do pregão de 28 de novembro, data de corte estabelecida pela gestão.

Fonte: Fator

Com base no preço de fechamento da cota no último dia útil de novembro, o valor distribuído corresponde a um dividend yield (retorno de dividendos) de aproximadamente 1,09% apenas no mês.

Esse retorno mensal, quando anualizado, coloca o fundo em um patamar competitivo frente às taxas de juros da renda fixa tradicional, com o benefício adicional da isenção de Imposto de Renda para investidores pessoas físicas.

Movimentações táticas e foco em "High Yield"

Além da distribuição de proventos, o relatório gerencial destacou a atividade intensa da gestão na originação e aquisição de novos ativos. O fundo realizou novas alocações em sua carteira de crédito no mês de outubro.

O objetivo claro dessas movimentações foi reforçar a exposição a operações consideradas de maior retorno, aproveitando as taxas atrativas disponíveis no mercado de crédito imobiliário atual.

O VRTA11 adquiriu um lote adicional de R$ 5,1 milhões do CRI Epitácio. Este título oferece uma remuneração atrelada ao CDI mais um spread de 4% ao ano, o que garante um carrego elevado em tempos de Selic alta.

Em uma aposta ainda mais agressiva em termos de taxa, o fundo comprou mais R$ 4,6 milhões do CRI Summus. Este papel é indexado à inflação (IPCA) e paga um juro real de 11,5% ao ano.

A gestão ressaltou que essas taxas estão acima da média praticada no mercado de recebíveis para riscos similares, o que deve contribuir para elevar a rentabilidade média do portfólio nos próximos meses.

Resultado contábil e reciclagem de capital

O resultado contábil apurado pelo fundo em outubro foi de R$ 11,6 milhões. Esse número reflete o fluxo de juros e correção monetária da carteira, descontadas as despesas operacionais e financeiras.

Do lado das vendas e amortizações, o fundo também registrou movimentações relevantes. Houve o resgate antecipado do CRI Grupo Mateus II, no valor aproximado de R$ 5,3 milhões.

Esse tipo de evento de liquidez (pré-pagamento) é comum no mercado e exige que a gestão seja ágil na realocação dos recursos para evitar o "caixa parado", que pode diluir a rentabilidade.

O portfólio de Fundos de Investimento Imobiliário (FIIs) do VRTA11 também passou por ajustes operacionais simples. O destaque foi a alteração do ticker do fundo RVBI11, que agora passa a ser negociado na bolsa sob o código PSEC11.

Posição de caixa e alavancagem controlada

Ao final do mês, o VRTA11 apresentava uma posição de caixa de R$ 46,8 milhões. Esse montante representa cerca de 3,5% do patrimônio líquido do fundo.

A gestão informou que esses recursos já têm destino certo. Eles serão utilizados tanto para o pagamento dos proventos anunciados quanto para a liquidação de novas operações de crédito que estão no pipeline.

Segundo a equipe da Fator, existem quatro Certificados de Recebíveis Imobiliários (CRIs) em fase final de análise e estruturação. Essas operações podem somar R$ 65 milhões em novas alocações ainda em 2025.

Para otimizar o retorno, o fundo também utiliza alavancagem. O VRTA11 encerrou outubro com R$ 56 milhões em operações compromissadas reversas.

O custo dessa dívida é de CDI + 0,74% ao ano, com vencimento previsto para dezembro de 2025. Como o fundo consegue investir esses recursos a taxas superiores (como o CDI + 4% do CRI Epitácio), essa estrutura gera um spread positivo para os cotistas.

VGHF11 paga R$ 0,07 por cota e detalha alavancagem e ativos em alerta

Enquanto o VRTA11 busca aumentar o retorno com novas aquisições, o Valora Hedge Fund optou pela estabilidade na distribuição, mantendo o valor dos proventos enquanto gerencia questões pontuais de crédito em sua carteira.

O VGHF11 divulgou um novo pagamento de dividendos no valor de R$ 0,07 por cota. A quantia é isenta de Imposto de Renda e refere-se aos resultados de novembro de 2025.

Fonte: StatusInvest

O pagamento ocorrerá em 5 de dezembro para os cotistas posicionados em 28 de novembro. Com base no fechamento de R$ 7,08, o rendimento equivale a um dividend yield mensal de 0,99%.

O valor repete a distribuição do mês anterior. O fundo encerrou outubro com 101% do patrimônio líquido alocado em 138 operações, totalizando R$ 1,42 bilhão investido.

Para manter essa alocação, o fundo possui R$ 62,2 milhões (4,4% do PL) em operações compromissadas reversas (alavancagem). O custo médio dessa dívida é de CDI + 0,8% ao ano.

Monitoramento de crédito e variação patrimonial

No relatório gerencial, a gestão destacou duas situações de inadimplência. Os CRIs da rede Selina seguem marcados a zero na carteira, impactando o valor patrimonial.

Já o caso do CRI Guaicurus depende da venda final de terrenos, que ainda aguarda diligências e trâmites jurídicos para ser concluída e gerar recuperação de valor.

O patrimônio líquido do fundo teve uma leve variação negativa de R$ 0,03 por cota em outubro. A queda foi atribuída à desvalorização da carteira de FIIs que compõe parte do portfólio.

Atualmente, o VGHF11 negocia com um desconto relevante, apresentando um P/VP de 0,83. O fundo mantém uma gestão ativa para equilibrar a geração de renda com a preservação de capital.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.